به گزارش تجارتنیوز، «عملیات بازار باز» یکی از اقداماتیست که قرار است بانک مرکزی برای کنترل نقدینگی و تورم آن را اجرا کند.

روز گذشته کوروش پرویزیان رئیس کانون بانکها و مؤسسههای اعتباری خصوصی درباره اجرای «عملیات بازار باز» و نقش آن در اجرای سیاستهای پولی و کنترل تورم، اظهار کرد: «عملیات بازار باز» از ابزارهایی است که میتواند به بانک مرکزی در اجرای سیاستهای پولی کمک کرده و در ایجاد نظم مالی، تنظیم مناسبات بین بانکها، بانک مرکزی، دولت و سایر فعالان اقتصادی کمک کند.(ایرنا)

این بازار از موضوعات مورد بحث در هشتمین جلسه عبدالناصر همتی، رییس کل بانک مرکزی با حضور جمعی از اقتصاددانان از جمله حمید دیهیم بوده است.

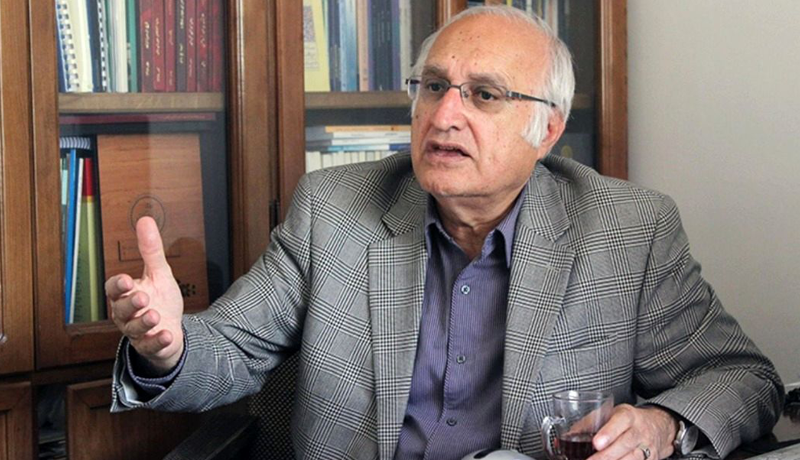

حمید دیهیم، اقتصاددان مهمترین و بزرگترین سیاست پولی بانک مرکزی را در کشورهای پیشرفته استفاده از «عملیات بازار باز» دانست.

وی در این خصوص گفت: در این بازار اوراق قرضه و سهام خرید و فروش میشود. اگر در کشوری تورم وجود داشته باشد، یعنی پول در جامعه زیاد است و دولت سعی میکند این اوراق را بفروشد تا پول را از جامعه جمع کند و با این وسیله با تورم مبارزه کند. زمانی که رکود اقتصادی باشد دولت اوراق قرضه و سهام را میخرد و پول را در اختیار جامعه قرار میدهد.

وی درباره اجرای «عملیات بازار باز» در کشور گفت: در ایران ابزار خیلی مهمی برای کنترل تورم و رکود وجود ندارد و نسبت اوراق سهام و قرضه به اقتصاد داخلی خیلی کم است. به همین علتنیز این سیاست در ایران ضعیف عمل میکند. هنوز کشور به درجهای نرسیده که بانک مرکزی بزرگترین سیاست خود را اعمال کند. در وضعیت فعلی که پول در اجتماع زیاد خواهد شد، دولت بهتر است اوراق قرضه بفروشد تا از تورم شدید جلوگیری کند.

دیهیم معتقد است بهترین سیاستی که در شرایط فعلی بانک مرکزی میتواند انجام دهد، نرخ تنزیل مجدد یا خرید دین است. با این سیاست بانک مرکزی در مواقع رکود و بحران اقتصادی، با نرخ کمی میتواند به بانکها وام بدهد و بانکها نیز نسبت به اهدافی که بانک مرکزی دارد بتوانند پول در اختیار جامعه قرار دهند. به عبارتی در دیگر کشورهای پیشرفته وامهای مسکن 30 تا 35 ساله است. یعنی عملا پولی که وام میدهد در عرض مدت کوتاهی تمام میشود. پس از آن بانک این اسناد را به بانک مرکزی تحویل میدهد و بانک مرکزی به همان مقدار وام با نرخ بهره کمتری در اختیار بانکها قرار میدهد.

وی در تشریح این سیاست افزود: اولا در این جا سوبسیدی نیست، بلکه وامی است که بانک مرکزی داده و سود میگیرد، و از طرفی بانکها نیز درصد کمی را به آن اضافه میکنند و وام میدهند و این روال تکرار میشود که این سیاست در ایران به آن خرید دین میگویند. در وضعیتی که تولید کشور در وضعیت خوبی نیست، با این روش به تولیدات اضافه میشود یعنی سیاست عرضه زیاد را افزایش دهند تا موجب رونق تولید شود.

وی در پیایان علت تورم را چنین عنوان کرد: به طور کلی تورم در ایران به این علت است که بانک مرکزی برای تامین کسری بودجه و پول، پول چاپ میکند. این موضوع از یک سو باعث ایجاد تورم در ممکلت است و از سوی دیگر وقتی درآمدهای نفتی هم کم شود، بانک مرکزی پول بیشتری به جریان خواهند انداخته در حالی که بهتر است کنترل بیشتری داشته باشد تا تورم بالاتر نرود.