نوبلیستی که نشان داد پیشگویان بازار دغلبازانی در کتوشلوار هستند

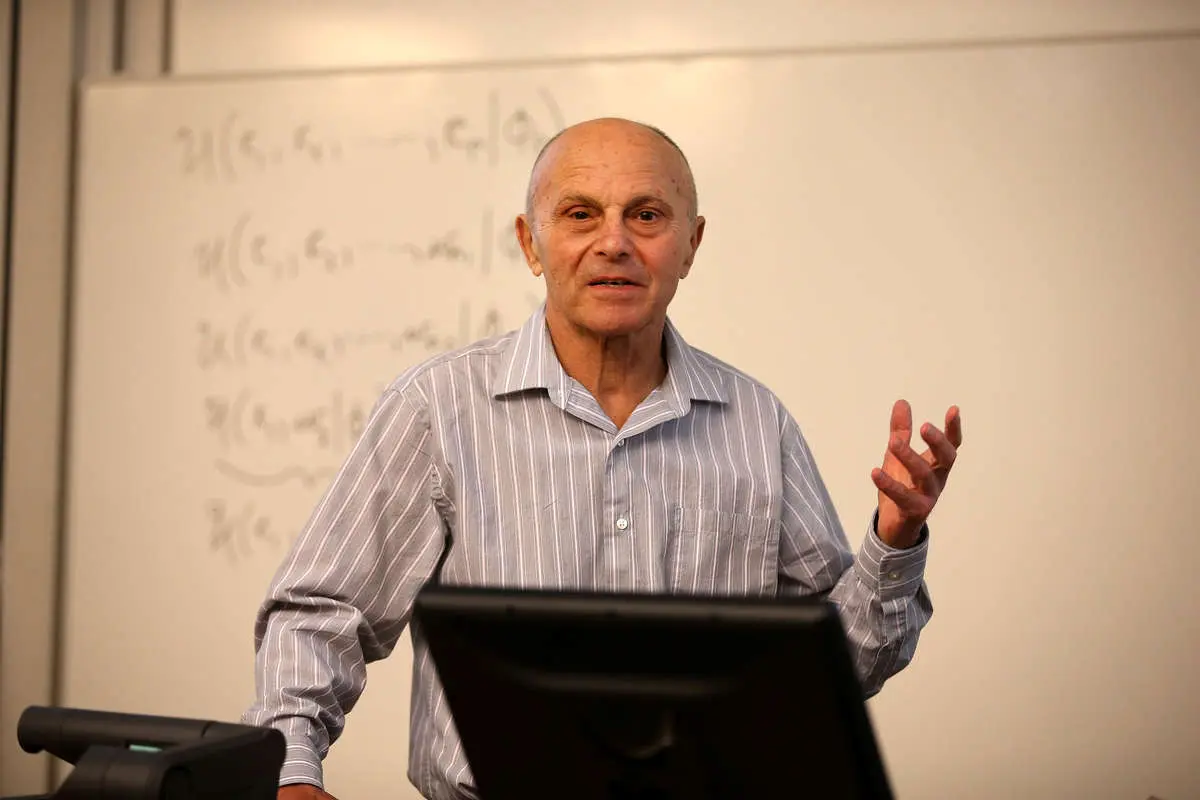

۱۴ فوریه، یوجین فاما ۸۴ ساله شد. او اقتصاددان مشهور دانشگاه شیکاگو و نوبلیست اقتصاد سال ۲۰۱۳ است.

به گزارش تجارتنیوز، «پسر! امروز خیلی کار از زمان من سختتر شده. وقتی من شروع کردم در [حوزه] مالی هیچی نبود. بهمعنای دقیق کلمه هیچی نبود. پس هرکاری که میکردی نو بود، آسان بود. مثل شلیک به ماهی در یک بشکه! من اولین استفاده کننده قابلتوجه از کامپیوترها در [حوزه] مالی بودم. ایدهای مطرح میشد و روز بعد وقتی برمیگشتم کامپیوترها [بررسیها را] انجام داده بودند – شگفتانگیز بود.»

این بخش از صحبتهای یوجین فاما بهخوبی نشان میدهد که این اقتصاددان در چه زمانی و با چه مختصاتی برآمد. رشد و بالندگی حرفهای او همزمان بود با شروع استفاده از کامپیوتر در برخی از دانشگاهها. او این پیشرفت فناورانه را اینطور توضیح میدهد «آمارپژوهها و اقتصاددانها از دشواری محاسبه با ماشینحسابها راحت شدند و دیگری میتوانستند دادهها را بهنحوی تحلیل کنند که تا پیش از این ممکن نبود.»

«سادهترین و دمدستیترین دادهها چه هستند؟ قیمت سهامها!» اینطور بود که این پرفیسور برجسته اقتصاد، مسیری را شروع کرد که بیش از ۵۰ سال از عمر حرفهای خود را در آن سپری کرد. کاری هم که باعث شد او به صورت مشترک در سال ۲۰۱۳ جایزه نوبل اقتصاد را ازآن خود کند به همین تلاشهایش برمیگردد.

فاما به سادگی کار خود را اینطور توضیح میدهد: «هدف نهایی این است که از دادهها چیزی یاد بگیریم. بحث این نیست که مدل ما بهتر یا بدتر بهنظر میرسد. موضوع این است که وقتی پردازش [دادهها] انجام میشود چیزی از دادهها بیاموزیم که درست باشد؛ [به عبارتی] در دادههای دیگر هم خودش را نشان دهد. این بهنوعی فلسفه نظامبخش من در مواجهه با پژوهش تجربی بوده است؛ در تمام ۵۰ سال تلاشم در این حرفه.»

پژوهشهای این اقتصاددان برجسته نشان داد که بسیاری از مشاوران بورسی کار خاصی انجام نمیدهند. آنها شاید از الفاظ پرطمطراق استفاده کنند، شاید لباسهای گران قیمت بهتن کنند، شاید در ساختمانهای گرانقیمت نیویورک دفتر داشته باشند، اما عملا نمیتوانند روند قیمتها را پیشبینی کنند.

آن طرف ماجرا هم البته صادق بود. فرض کنید کسی خودش زرنگتر از بازار میداند، اگر او بتواند با خرید و فروش فعالانه داراییها در کوتاه مدت به سود برسد، حتما شخص دیگری ضرر کرده است. وقتی سرعت خرید و فروش بالا باشد و افق زمانی کوتاه، عملا بحث ارزش افزودهای در کار نیست بنابراین حاصل جمع بازی صفر است. اگر کسی میبرد، شخصی میبازد.

ماجرا را خود این استاد سابق دانشگاه شیکاگو اینطور توضیح میدهد: «اگر مدیران فعال [مالی] زنگی وجود دارند که دارند پول درمیآوردند حتما این درآمد به هزینه ضرر مدیران فعال [مالی] ضعیف است - مدیران غیرفعال هم نقشی در این جابهجاییها بازی نمیکنند. این حتی فرضیه هم نیست این یک دودوتا-چهارتای ساده است.»

جالب آنکه درک این نکته ساده برای بسیاری سخت دشوار است. فاما در خصوص این نکته میگوید: «این مبناییترین پیشفرضی است که میتوان درباره مدیریت فعال [مالی] داشت. این واقعا فرضیه نیست بلکه یک مساله حساب ساده است. و [جالب آنکه درباره این ایده را] چقدر سخت میشود مردم متقاعد کرد؛ یعنی نمیتوانید افراد را متقاعد کنید که یک بهعلاوه یک میشود دو (میخندد)».

فاما در عالم اقتصاد و مالی بیشتر با «فرضیه بازار کارار» شناخته میشود. او این نظریه خود را در دهه ۶۰ میلادی توسعه داد. جان کلام او این بود که بازارهای مالی در مجموع کارا هستند و تمام اطلاعات مربوط به خود را میتوانند هضم و پردازش کنند. بحث او از ۴ اصل اساسی تشکیل شده بود: ۱. کارایی اطلاعات ۲. نظریه قدمزدن تصادفی ۳. سه شکلِ کارایی ۴. پیامدهای عملیاتی برای سرمایهگذاران.

اصل اول میگفت که اطلاعات مربوط به داراییها (بورس، اوراق و غیره) خودشان را در قیمتها نشان میدهند. اصل دوم هم همان نکته را تاکید میکرد که بالاتر به آن اشاره شد، از رفتار قبلی قیمتها نمیتوان رفتار آینده آن را حدس زد؛ بنابراین پیشبینی قیمت داراییها نشدنی است یا به عبارتی کسی نمیتواند از بازار زرنگتر باشد.

با این اوصاف میتوان به اصل چهارم رسید، اگر بازاری به وضعیت کارایی نزدیک باشد، سرمایهگذاری «فعال» -بهمعنای خریدوفروش در افقهای کوتاه مدت- نمیتواند راهبرد مناسبی برای درآمدزایی باشد.

نظرات فاما انقلابی در فهم مدیریت مالی و سرمایهگذاری ایجاد کرد و به بهبود راهبردهای درآمدزایی شرکتهای مالی کمک کرد. با این وجود بحثهای او بینقص نبود و به مرور زمان کاستیهای بحثهایش بیشتر مشخص شد.

نقد اصلی به کارا بودن بازار برمیگشت. منتقدان میگفتند اینطور نیست که تمام اطلاعات با وزندهی درست خودشان را در قیمتها نشان دهند. این بحث در افقهای کوتاه مدت، مخصوصا در برهههای هیجان و اضطراب، موضوعیت بیشتری پیدا میکند.

او در سال ۱۹۳۹ در شهر ماساچوست ایالت بوستون متولد شد. پدربزرگها و مادربزرگهای او همه مهاجرهایی از ایتالیا بودند. جالب آنکه او کارشناسی خود را در زبانهای رومی گرفت. در آن برهه زندگی ورزشی فعالی داشت و در دوره لیسانس عنوان دانشجوی برتر ورزشی را هم در دانشگاهاش از آن خود کرد.

یوجین فاما ارشد و دکتری خود را در دانشکده بیزینس بوث دانشگاه شیکاگو در رشتههای اقتصاد و مالی پشتسر گذاشت و همانجا در کسوت استادی مشغول کار شد. ایده تصادفی بودن رفتار قیمتها را او در رساله دکتری خودش نشان داد. او هماکنون نیز بهعنوان استادی برجسته در دانشگاه شیکاگو مشغول به تدریس است.

نظرات