گزارش «تجارتنیوز» از کنگره «بررسی علل، آثار و راهکارهای مهار تورم در اقتصاد ایران»:

کسری بودجه و ناترازی بانکی؛ دو تومور اقتصاد ایران/ راهی برای کسب درآمد حلال در ایران وجود ندارد

ادامه سیاست کنترل ترازنامه بانکها غیرممکن است/ ریشه تورم، سیاستهای پولی و ارزی منفعلانه است

کارشناسان اقتصادی، فعالان بخش خصوصی و مقامات دولت و بانک مرکزی، در یک کنگره به کنکاش در علل، آثار و راهکارهای مهار تورم در اقتصاد ایران و همچنین بررسی سیاست کنترل ترازنامهای بانکها به عنوان سیاست اصلی بانک مرکزی و دولت در رسیدن به این هدف پرداختند.

به گزارش تجارتنیوز، روز شنبه، 19 اسفند ماه، «کنگره علمی بررسی علل، آثار و راهکارهای مهار تورم در اقتصاد ایران؛ با رویکرد بررسی سیاست کنترل ترازنامهای بانکها» با کوشش انجمنهای علمی دانشجویی دانشکده اقتصاد دانشگاه تهران، صنعتی شریف و علامه طباطبایی برگزار شد و در این نشست، اعضای هیئت علمی این دانشگاهها، نمایندگان بخش خصوصی و همچنین مقامات دولت و بانک مرکزی با بررسی دیدگاههای مختلف اقتصادی، به تورم و علت و معلولهای آن پرداختند.

تورم از کجا نشات میگیرد؟

در ابتدای این نشست علی نقی مشایخی، عضو هیات موسس مدرسه عالی مدیریت ایرانیان، تورم بالا و مستمر اقتصاد ایران را موضوعی مهم و همچنین آزاردهنده خواند و توضیح داد: «شاید ریشه این تورم، فقدان توازن بین درآمدها و هزینههای دولت باشد که این موضوع با انتقال به بانکها و سپس بانک مرکزی، باعث افزایش پایه پولی و تورم میشود. اگر سیستم بانکی استقلال داشت و نسبت به این موضوع مقاومت میکرد، به طوری که اگر دولتها این امکان را نداشتند که کسریهای خود را از طریق بانکها جبران کنند، مجبور میشدند که خود را جمع و جور کنند؛ اما وقتی این اتفاق نمیافتد، این فقدان توازن ادامه پیدا میکند»

اثر تورم بر سرمایهگذاری و بازارهای مالی

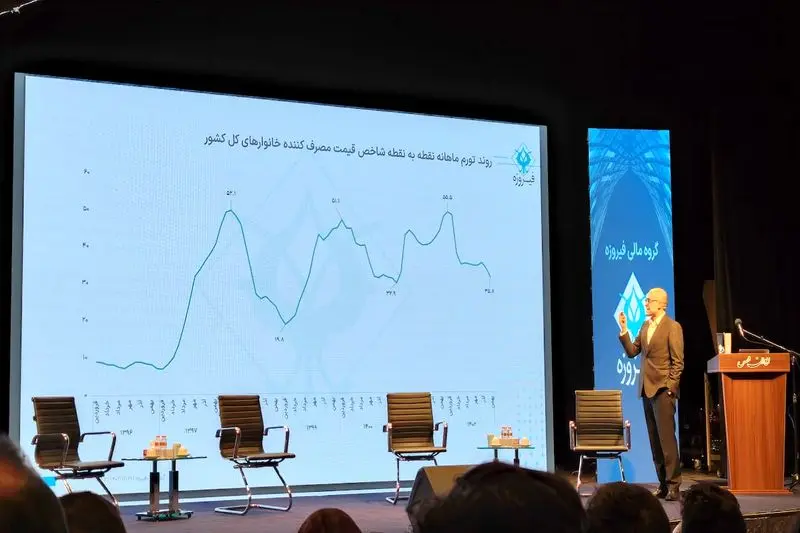

پس از آن، رامین ربیعی، مدیرعامل گروه مالی فیروزه، تورم را نوعی مالیات بدون قانونگذاری خواند و آن را حتی از مالیات هم بدتر دانست. چراکه مالیات از کسبوکارها و ثروتمندان اخذ میشود و خرج آموزش، بهداشت و قشر کمبرخوردار جامعه میشود. با این وجود، تورم در واقع مالیاتی است که فاصله طبقاتی را افزایش میدهد.

وی پس از اشاره به تاثیر تورم بر بیاعتبار شدن قراردادهای ریالی و غیرقابل پیشبینی شدن اقتصاد، اثر تورم بر فضای سرمایهگذاری و بازار سرمایه را بررسی کرد و گفت: «وقتی تورم و نرخ بهره به طور ناگهانی رشد میکنند، سرمایهگذاری تقریبا غیرممکن میشود. زیرا شرکتها میخواهند بر اساس برخی مفروضات، سرمایه جذب کنند اما در کشوری با تورم بالا، هیچ اعتمادی به این مفروضات وجود ندارد.»

ربیعی همچنین ادامه داد: «از سوی دیگر، انتخاب صحیح سهام ارزش خود را از دست میدهد و انتخاب درست نوع دارایی برای سرمایهگذاری، از انتخاب سهام درست مهمتر میشود. تجربه هم نشان میدهد که در دروه افت بورس، همه صنایع و شرکتها با هم افت میکنند و در دوره رونق بازار، همه آنها با هم صعودی میشوند.»

اثر نرخ سود 30 درصدی بر بازار سرمایه

امیر تقیخان تجریشی، معاون سرمایهگذاری و عضو هیات مدیره گروه مالی فیروزه نیز در ادامه به بررسی تورم از زاویه بازار سرمایه پرداخت و اظهار کرد: «بازار سرمایه به این دلیل ایجاد شده که مردم پولهای خود را در این بازار سرمایهگذاری کنند و بازدهی کسب کنند. یکی از پارامترهایی که برای مهار تورم توسط سیاستگذاران استفاده میشود، نرخ بهره است که هم روی بازار سرمایه و هم روی بازار بدهی اثر میگذارد. زمانی که نرخ بهره بالا میرود، کاملا روی رشد قیمتها اثر منفی میگذارد و زمانی که این نرخ پایین میآید، یک رونق در بازار سهام مشاهده میشود.»

وی افزود: «همین موضوع در بازار بدهی نیز به نوع دیگری شکل میگیرد. در سال گذشته، صندوقهای با درآمد ثابت و شرکتهایی که تعهد پذیرهنویسی و بازار گردانی اوراق را انجام میدادند، روی نرخهای زیر 30 درصد تامین مالی میکردند. با افزایش این نرخ در سال جاری، بسیاری از آنها با مشکل مواجه میشوند؛ زیرا باید با این نرخ، حدود چهار سال این منابع را در اوراق نگهداری کنند اما وقتی نرخ بالا میرود، همه دارندگان، اوراق خود را میفروشند و این موضوع، ریسکی جدی برای بازار بدهی محسوب میشود.»

درک غلط سیاستگذار از تورم

سخنران بعدی این کنگره، بهرام شکوری، رئیس کمیسیون معادن و صنایع معدنی اتاق بازرگانی ایران بود که اصل مشکلات در اقتصاد و سایر حوزهها را مشکلات مدیریتی اعلام کرد و گفت: «وقتی سیاستگذاران، استنباط غلطی از علت تورم دارند، به طبع راهکار نادرستی برای آن در نظر گرفته میشود و نتیجه آن هم غلط خواهد بود. در حال حاضر بیشتر سیاستهایی که برای مهار تورم اتخاذ میشود، مبتنی بر سرکوب قیمتهاست. زیرا سیاستگذار احساس میکند که افزایش سطح قیمتها حاصل عملکرد تولیدکنندگان است.»

وی در ادامه توضیح داد: «کسری بودجه سبب فشار دولت بر بانک مرکزی میشود و در نهایت چاپ پول رخ میدهد اما متناسب با آن، رشد اقتصادی حاصل نمیشود. اگرچه موضوع چاپ پول از سوی دولت و بانک مرکزی رد میشود اما سوال اینجاست که اگر پولی چاپ نمیشود، این کسری بودجه چگونه جبران میشود؟»

راه حل این مشکلات این است که دولت طبق قانون، خود را کوچک کند و اقتصاد را به بخش خصوصی بسپارد. در آن زمان، دولت به سمت و سویی میرود که با هزینههای کم، فشار کمتری را به مردم و فعالان اقتصادی وارد کند و میتواند جلوی تشدید تورم را بگیرد.»

تورم نتیجه ناترازیهای اقتصاد ایران است

در ادامه این کنگره، یک نشست سه نفره با حضور علی مدنیزاده، رئیس دانشکده اقتصاد دانشگاه صنعتی شریف، محمد قاسمی ششده، عضو هیئت علمی دانشکده اقتصاد دانشگاه علامه طباطبایی و علی روحانی، معاون سیاستگذاری اقتصادی وزارت اقتصاد برگزار و سیاستهای دولت در قبال تورم به نقد و بررسی گذاشته شد.

روحانی در ابتدا در رابطه با علل تورم و راههای مهار آن توضیح داد: «تورم را میتوان معادل ناترازی در نظر گرفت و در واقع تورم پیامد ناترازیهای موجود در اقتصاد کلان کشور و به طور خاص، ناترازی در محورهای بودجه، بانکها و ارز است. در واقع تورم پیامد مازاد خرج نسبت به دخل است که در نهایت این موضوع به تورم میانجامد. شوک ارزی، ظرف کمتر از یک سال خودش را در تورم تخلیه میکند. بنابراین ممکن است در کوتاهمدت بگوییم عامل تورم نرخ ارز است؛ اما در بلندمدت اینطور نیست. جهش نرخ ارز به اتفاقاتی در خود ارز و موضوع نقدینگی برمیگردد.»

پس از آن، قاسمی ششده، تورم را از دیدگاه ساختار تولید بررسی کرد و علت افزایش هزینه تولید در پی شوکهای ارزی را توضیح داد. به گفته وی، سیاستهای ارزی کشور باعث شده که ساختار تولید به طور قابل توجهی وابسته به قیمت نهادهها باشد. بنابراین با وارد شدن شوکهای ارزی، هزینه تمامشده تولید را افزایش داده و سبب رشد تقاضا برای سرمایه در گردش تولید و تسهیلات بانکی میشود. به این ترتیب این چرخه منجر به تورم در کشور میشود.

ریشه تورم، سیاستهای پولی و ارزی منفعلانه است

در ادامه این گفتگو، مدنیزاده با اشاره به برخی کشورهایی که تولید ناخالص داخلی سرانه به مراتب پایینتری از ایران دارند اما دارای تورمهای تک رقمی هستند، توضیح داد: «ساختار تولید ضعیف یک کشور، به وضعیت تورم ارتباطی ندارد. ریشه تورم سیاستهای پولی و ارزی منفعلانه است. تجربههای جهانی نشان میدهند که کشورهایی که در گذشته تورمهای دو رقمی و سه رقمی داشتند، بدون تغییر قابل توجه در ساختار تولید و تولید ناخالص داخلی سرانه، توانستهاند تورمهای خود را به زیر پنج درصد برسانند. بخش عمده مطالعات نشان میدهند که ریشه این تغییرات در کشورها، در سیاستهای پولی و ارزی منفعل یا فعال آنهاست. سیاست پولی و مالی فعال به معنی جلوگیری از کسری بودجه و ناترازی بانکی است تا دیگر نیازی به انتشار پول وجود نداشته باشد. ظاهر موضوع این است که رشد و افت قیمت ارز باعث افزایش و کاهش تورم میشود اما بررسی عمیق این موضوع نشان میدهد که محرک اصلی این روند، همان پولی است که منتشر میشود.»

ارزیابی سیاستهای دولت و بانک مرکزی برای مهار تورم

دومین موضوعی که در این پنل توسط صاحبنظران بررسی شد، ارزیابی سیاستهای دولت و بانک مرکزی به منظور مهار تورم و بهویژه سیاست کنترل ترازنامه بود.

معاون سیاستگذاری اقتصادی وزارت اقتصاد پیرامون این بحث، توضیح داد که در شرایط کنونی اقتصاد کشور، استفاده از ابزار نرخ بهره نمیتواند برای مهار تورم مفید واقع شود و به همین دلیل، دولت سیاست کنترل ترازنامه بانکها را در پیش گرفته است. سیاستی که حد رشد ترازنامه بانکها را متناسب با عملکرد و کفایت سرمایه هر یک آنها تعیین میکند. همچنین به گفته روحانی، این سیاست باید با سیاستهای مکمل دیگری همراه شود که از انتشار ابزارهای مختلف تامین مالی زنجیرهای مانند اوراق گام میتوان به عنوان یکی از آنها اشاره کرد.

وی در ادامه با ناترازی بودجه دولت اشاره کرد و گفت: «نسبت مخارج دولت به تولید ناخالص داخلی در سالهای اخیر کاهنده بوده است و دولت ایران به در مقایسه با بسیاری از کشورهای مشابه، دولت کوچکی است. نه به این معنی که دولت خیلی کارا اداره میشود، بلکه به این معنی که با همان میزان بهرهوری، در سالهای اخیر امکان ارائه خدمات عمومی توسط دولت کمتر شده است. با این فرض برای حل مشکل ناترازی بودجه، باید بهجای کوچک کردن دولت باید به دنبال افزایش بهرهوری و اصلاح ساختار درآمدی رفت. در این راستا نیز سیاستهایی از جمله مولدسازی داراییهای دولت و توسعه نظام مالیاتی با بحث سامانه مودیان و اصلاح قانون مالیاتهای مستقیم به کار گرفته شدهاند.»

راهی برای کسب درآمد حلال در ایران وجود ندارد

قاسمی ششده نیز در ادامه این نشست به اظهار نظر درباره سیاستهای دولت در قبال تورم پرداخت و تصریح کرد: «از آنجا که سیاستهای دولتی در یک مجموعه سیاستی هماهنگ نیست، واکنشهای اجتماعی و آثار اقتصادی ویرانکنندهای خواهد داشت. این اثر در امسال هم مشاهده شد که سهم دولت از تسهیلات، دو برابر بخش خصوصی است. نتیجه سیاستها این است که دولت همه مردم و فعالان اقتصادی را خلافکار میکند. دولت نمیتواند که از یک سو سیاستهای قیمتگذاری داشته باشد و از سوی دیگر از مردم مالیات بگیرد؛ یا اینکه دولت از یک طرف گزارشهای کافی از مخارج خود ارائه نکند اما از طرف دیگر دست خود را در جیب مالیاتدهنده کند. این موارد همان سیاستهایی است که مخاطراتی جدی برای امنیت و اقتصاد کشور ایجاد میکند.»

وی در ادامه تاکید کرد: «سیاستهای مالیاتی که در سال 1403 نتیجه آنها را خواهیم دید، عملا این معنی را میدهند که راهی برای کسب درآمد حلال در ایران وجود ندارد و مردم راهی برای حفظ ارزش پول خود ندارند.»

معایب سیاست کنترل ترازنامه بانکها در بلندمدت

در دومین نشستی که در این کنگره برگزار شد، محمد اخباری، مدیر اداره بررسیها و سیاستهای اقتصادی بانک مرکزی و سجاد برخورداری، عضو هیات علمی دانشگاه تهران جایگزین روحانی شدند و به گفتگو با مدنیزاده و قاسمی ششده پرداختند و با تمرکز بیشتر روی سیاست کنترل ترازنامه بانکها، تحلیل خود درباره این سیاست را بیان کردند.

برخورداری در اظهارات خود، این سیاست را قیدی برونزا بر عملکرد بانکها خواند و توضیح داد: «درست است که با این سیاست میتوان در گام اول، خلق پول بانکها را کنترل کرد اما نکته مهم هزینه اعمال آن قید است. چراکه انتظارات و تقاضاهای دولت از سیستم بانکی، مثل سیاستهای حمایتی و وامهای تکلیفی همچنان پابرجاست و بانکها با توجه به این قید، تخصیص منابع خود را دستکاری میکند. بزرگترین آسیبی که این موضوع به دنبال دارد، کاهش جریان قطهچکانی تسهیلات به سمت تولید است.»

وی همچنین ادامه داد: «با تداوم این قضیه، دولت مجبور میشود که به نوعی دیگر از تولید حمایت کند و ترازنامه بانکها و کلهای پولی درآینده نزدیک، بار دیگردچار مشکل میشوند و ممکن است معایب این موضوع، از محاسن کوتاهمدت آن بیشتر شود.»

نرخ رشد نقدینگی بهمن ماه؛ 22.8 درصد

در بخش بعدی این نشست، اخباری با ارائه اطلاعاتی از حکمرانی شرکتی بانکها و وضعیت اقتصادی کشور، به این موضوع اشاره کرد که اگر بانک مرکزی بخواهد سیاست پولی اعمال کند اما بانکها سیاستهای خرد احتیاطی در فعالیتهای خود را رعایت نکند، مکانیزمهای انتقال پولی کار نمیکند و سیاستهای بانک مرکزی به شکست منجر میشود.

وی در ادامه به ابزارهای در دسترس بانک مرکزی برای مهار تورم، از جمله عملیات بازار باز و سیاستهایی که مستقیما نقدینگی را هدف قرار میدهند، اشاره کرد و تاکید کرد که با ناترازی شبکه بانکی و میانگین کفایت سرمایه منفی بانکها ایران، این سیاستها نمیتوانند اثرگذاری چندانی داشته باشند.

مدیر اداره بررسیها و سیاستهای اقتصادی بانک مرکزی در ادامه به ارائه جدیدترین آمارها از کلهای پولی پرداخت و گفت: «در حال حاضر نرخ رشد نقطه به نقطه نقدینگی در حدود 27.5 درصد و نرخ رشد 11 ماه پایه پولی نیز حدود 29.6 درصد است. در واقع نقدینگی به نوعی کنترل شده و هدف نرخ رشد آن در پایان سال نیز 25 درصد است که در بهمن ماه 22.8 درصد رخ داده و انتظار میرود بانک مرکزی در اسفند ماه به این هدف برسد.»

کسری بودجه و ناترازی بانکی؛ دو تومور اقتصاد ایران

سخنران بعدی این نشست، مدنیزاده بود که تصریح کرد: «تجربه کشورها در مسیر کنترل تورم نشان میدهد که یک بسته حداقل سهگانه باید در نظر گرفته شود. اولین موضوع حل کردن مسئله ناترازی بانکها و تقویت سیستم نظارتی بانکهاست. زیرا تا وقتی که این اقدامات انجام نشوند، مکانیزمهای انتقال پولی کار نمیکنند و سیاستگذار پولی در عمل به یک موجود منفعل تبدیل میشود. دومین موضوع کسری بودجه است که تا وقتی وجود داشته باشد، هر چقدر هم سیاستگذار پولی در کوتاهمدت تورم را کنترل کند، در نهایت کسری بودجه این سیاستها را از بین میبرد. سومین موضوع نیز اعمال یک سیاست پولی انقباضی با یک نگاه رو به جلو با هدف کاهش نرخ رشد نقدینگی است.»

وی ادامه داد: «سیاست کنترل ترازنامه در وهله اول به عنوان یک سیاست پولی مطرح شده و از آنجا که سیاست نرخ بهره، برای تورمهای پایین کارآمد است، کنترل ترازنامه به این سیاست ترجیح داده شده است. کسری بودجه و ناترازی بانکی، دو تومور در اقتصاد ایران هستند که تا وقتی خارج نشوند، این خونریزی پولی اتفاق میافتد و سیاستهای پولی نمیتوانند به تنهایی راه حل باشند.»

رئیس دانشکده اقتصاد دانشگاه صنعتی شریف در ادامه توضیح داد: «اعمال سیاست کنترل ترازنامه به جای سیاست نرخ بهره کار درستی بوده است. الزامات آن هم این بوده که دولت باید به سرغ کاهش کسری بودجه میرفته که برخی اقدامات هم در این راستا انجام شده است اما این اقدامات در حوزه فرابودجهای به شدت ضعف داشتهاند.»

وی افزود: «از طرف دیگر باید مسئله بانکهای ناسالم هم حل شود. در حال حاضر بانکی وجود دارد که زیان انباشته آن چند برابر داراییهایش است. این موضوع غیرقابل تصور است که بانک مرکزی چگونه همچنین موجودی را روی زمین نگه داشته است. این بانکها باید در سالهای گذشته تعیین تکلیف میشدهاند و هر یک روزی که فعالیت میکنند، منجر به اضافه برداشت و تورم میشوند.»

مدنیزاده در بخش پایانی اظهارات خود، خاطرنشان کرد: «در میان این سیاستها، مشخص نیست که این سیاست گواهی سپرده 30 درصدی از کجا آمد که سیاست کنترل ترازنامه را به کلی از بین برد و به سیاستهای انقباضی بانک مرکزی در دو سال اخیر لگد زد. با این سیاست، ایران در یک سال آینده با لنگر تورمی 30 درصدی مواجه خواهد بود و بانک مرکزی را در یک مخمصه بزرگ قرار داد.»

فراموشی بخش حقیقی اقتصاد

آمارها به روشنی نشان میدهند که دولت جایگزین بخش خصوصی در دریافت تسهیلات شده است. نتیجه اقدامات دولت این است که تعادل بودجه، آن هم تعادل ظاهری بودجه، محور اصلی سیاستگذاریها قرار گرفته و بخش حقیقی فراموش شده است.

پیشنهاد میشود که دولت در هر سیاست خود برای سال 1403، محور تصمیمگیری را اثرگذاری آن بر بخش حقیقی اقتصاد قرار دهد؛ زیرا قلب اقتصاد، بنگاه است. اما با این شرایط، مشخص نیست که در سال 1403 برای تولید چه اتفاقی خواهد افتاد و دولت هم باید نگران این موضوع باشد.

گواهی سپرده 30 درصدی نقدینگی را به سمت تولید میبرد

در بخش پایانی این کنگره، محمد شیریجیان، معاون اقتصادی بانک مرکزی به سخنرانی پرداخت و عملکرد بانک مرکزی را تبیین کرد. وی در این باره گفت: «امسال از معدود سالهایی بود که بانک مرکزی برنامههای خود در حوزه ماموریتهای خود را اعلام کرد. هرچند که قانون جدید بانک مرکزی، این نهاد را به اعلام برنامه سالانه و انتشار گزارشهای سه ماهه موظف کرده است.»

وی ادامه داد: « سیاست امسال، سیاست تثبیت اقتصادی بود که به معنی تثبیت متغیرهای اقتصاد کلان است. سیاست کنترل ترازنامه بانکها از جنس سیاستهای کلان احتیاطی است. در حال حاضر 20 بانک ایران نسبت کفایت سرمایه زیر هشت درصد دارند و ارادهای هم برای افزایش سرمایه آنها وجود ندارد. در این سیاست، حجم فعالیت بانکها منجمد میشود تا خلق نقدینگی درونزا اتفاق نیافتد.»

شیریجیان در ادامه افزود: «در کنار این سیاست، روشهایی برای تامین مالی بنگاهها و بانکها تعریف شد تا تنگنای مالی برای آنها رخ ندهد. بانک مرکزی روشهای تامین مالی زنجیرهای را معرفی کرد که نقدینگی را به سمت بخشهای مولد هدایت کند. گواهی سپرده خاص 30 درصدی نیز یکی از آن روشهاست که پول را به سمت فعالیتهای مولد میبرد. این گواهی در ابتدا برای تامین مالی پروژههای ایجادی و توسعه تعریف شده بود اما در ادامه به دلیل تنگناهای مالی ایجاد شده، برای موارد دیگر از جمله سرمایه در گردش نیز استفاده شد.»

سهیل بانی

سهیل بانی

نظرات