گریز بانکهای ایرانی از چنگ ورشکستگی

بحران خزندهای که بانکهای ایرانی را میبلعد

بانکهای ایرانی وضعیت خوبی ندارند و زمزمه ورشکستگی برخی از آنها، به دلیل شرطبندی ناموفق بر روی بخش مسکن به گوش میرسد. اوضاع واقعا تا چد خطرناک است؟

محمد مهدی حاتمی: نرخ سود سپردههای بانکی در هفتهای که گذشت، کاهش پیدا کرد و این طور که گفته میشود، دلیل این موضوع آن بوده که دولت سیاست پولی انبساطی را در دستور کار خود قرار داده: اندوختههای مردمی از بانکهای ایرانی بیرون کشیده شود تا چرخهای اقتصاد را بچرخاند.

به گزارش تجارتنیوز ، این خطِ استدلالی یک پیشفرض ناگفته دارد و آن هم اینکه بخش اعظم «پولِ» شهروندان ایرانی در بانکها «گیر کرده» و حالا میتوان با بیرون کشیدنِ اجباری این پول، به اقتصاد ایران جانی دوباره داد. اما این فرض هم پارادوکسی نهفته در دلِ خود دارد: ورشکستگی چند موسسه اعتباری در ماههای اخیر و زمزمههای بیاعتمادی شهروندان ایرانی به نظام بانکی کشور را چگونه میتوان با سیاست انبساطی دولت کنار هم گذاشت؟

به عبارت دیگر، اگر موسسات مالی و بانکهای ایرانی بدون بازدهی اندوختههای مالی ما را در خود حبس کردهاند، چرا وقتی میخواهیم پولمان را از آنها پس بگیریم، ورشکسته میشوند و کار به بحران میکشد؟ این مقاله میکوشد توضیحی برای این پرسشها پیدا کند.

بانکها چرا ورشکست نمیشوند؟

واقعیت این است که بانکها در همه جای دنیا، واقعا به اندازهای که مردم فکر میکنند «پول» ندارند. به عبارت ساده، بانکها به اندازه رقمی که در «مانده حساب» شما و هزاران نفر دیگر درج میشود، پول در اختیار ندارند و چیزی که در واقع وجود دارد، پول نقد نیست.

اجازه بدهید موضوع را تا اندازهای روشن کنیم: شما و هزاران نفر دیگر، پول خود را در بانک به امانت میگذارید اما معمولا نمیتوانید به همان سرعتی که پول را به بانک امانت دادهاید، آن را نقد کنید. برای بستن حسابهای بانکیای که به آنها سود تعلق میگیرد، محدودیتهای زمانی وجود دارد و انتقال مبالغ به کارتها و حسابهای دیگر هم سقف مشخصی دارد. برداشت از دستگاههای خودپرداز (ATM) نیز معمولا دارای محدودیت است و شخص نمیتواند تمام پولی را که در حساب بانکی خود دارد، به یکباره برداشت کند.

بانکها با اعمال محدودیت در برداشت پول، از بروز بحران بانکی جلوگیری میکنند

از طرف دیگر، در بسیاری از موارد، داراییهای بانکی افراد، ضامن تسهیلاتی هستند که آنها در قالب وام از بانک گرفتهاند. در واقع شما برای نقد کردن سپردهای که نزد بانکها گذاشتهاید، باید اندکی تاخیر را تحمل کنید و این همان زمانی است که بانکها، با استفاده از آن جلوی خالی شدن ناگهانی خزانه خود را میگیرند.

در موارد استثنایی، مانند آنچه در مورد برخی موسسات اعتباری، همچون موسسه «میزان» یا موسسه «کاسپین» رخ داد، هجوم ناگهانی سپردهگذاران موجب وارد آمدنِ شوک به داراییهای این موسسات شد و به همین دلیل، آنها را در مدتی بسیار کوتاه در معرض ورشکستگی قرار داد.

کارکرد بانکها در واقع علاوه بر حفظ داراییهای نقدی مردم، انجام فعالیت اقتصادی با «پول» است: بانک به مردم وام میدهد و در مقابل، با دریافت نرخ بهره، از دریافتکنندگانِ وام سود میگیرد. نکته اما این است که در هر لحظه دلخواه، بانکها کمتر از آنچه که سپردهگذاران فکر میکنند، پول در اختیار دارند، اما با محدود کردن سپردهگذار برای برداشت این پول، از دام ورشکستگی میگریزند.

بانکهای ایرانی چگونه از «خط قرمز» گذشتند؟

اما بانکها تا چه میزان میتوانند به سپردهگزارانشان وام بدهند و همه اینها چه ارتباطی به بحران بانکی و نیز بحران اقتصادی در ایران دارد؟

به طور کلی، بانکها بر اساس مجوزهای قانونیِ بانک مرکزی میتوانند تا سقف مشخصی از داراییهای نقدی خود را وام بدهند. منظور از داراییهای نقدی هم همان سپردههای عمومی است که بانکها در اختیار دارند. البته، بخشی از داراییهای بانکها هم نزد بانک مرکزی بلوکه میشود، که به آن «سپرده قانونی» میگویند. هدف از در نظر گرفتن سپرده قانونی هم کنترل وضعیت بانکها توسط بانک مرکزی و نیز جلوگیری از بروز بحرانهای احتمالیِ بانکی است.

اگر اتفاقی رخ بدهد، بانکهای ایرانی «نقشههای جایگزینِ» زیادی ندارند، چرا که تقریبا هر آنچه را داشته اند، به این و آن وام دادهاند و «فکرِ زمستانِ» خود را نکردهاند.

این به معنی آن است که بانکها و موسسات اعتباری میتوانند با حرکت در مرزها و محدودههای قانونی، بخش بزرگی از داراییهای خود را وام بدهند (و این همان کارکرد بانک است) مشروط به اینکه این وامدهی یا تسهیلاتدهی، از حدی تجاوز نکند.

سپرده قانونی در ایران اکنون به 5 درصد رسیده است و به عبارت دیگر، بانکها می توانند تا 95 درصد از داراییهای خود را در قالب تسهیلات، به مشتریان خود وام بدهند. این نرخ در سالهای گذشته، به 15 درصد هم میرسید. احتمالا نیازی به توضیح نیست که این نشانهای است از وخامت اوضاع بانکی در کشور: اگر اتفاقی رخ بدهد، بانکهای ایرانی «نقشههای جایگزینِ» زیادی ندارند، چرا که تقریبا هر آنچه را داشته اند، به این و آن وام دادهاند و «فکرِ زمستانِ» خود را نکردهاند.

به دست دادن یک مثال، موضوع را روشنتر میکند: فرض کنید مجموع داراییهای نقدی یک بانکِ ایرانی، هزار میلیارد تومان باشد. این بانک با توجه به نرخ سپرده قانونی، میتواند تا سقف 950 میلیارد تومان وام بدهد و سایر امور جاری خود را با 50 میلیارد تومانِ باقی مانده و امیدواری به جذب سپردهگذاران جدید، سامان بدهد.

حال اگر اتفاقی بیفتد یا هجوم سپردهگذاران برای خالی کردن حسابهایشان (به هر دلیلی) رخ بدهد، خزانه بانکها جارو میشود و آنها باید تنها با همان 50 میلیارد تومان خود را نجات دهند. این اتفاق، امروز برای چند موسسه اعتباری رخ داده و زمزمههایی هست که برخی از مشهورترین بانکهای خصوصی هم دچار همین معضل هستند.

بانکهایی که بانک نیستند

اوضاع در ایران اما حتی از این هم بدتر است: نسبتِ قانونی و مجاز دارایی به توان تسهیلاتدهی در برخی از بانکهای ایرانی، به دلیل ورود این بانکها به عرصه خرید و فروش املاک و مستغلات و بازارهای دیگر، به حدود خطرناکی رسیده و نظام بانکی ایران را در لبه تیغ قرار داده است.

این همان چیزی است که اصطلاحا به «بنگاهداریِ» بانکی مشهور شده و منظور از آن، این است که بانکها به جای پرداختن به کارویژه ذاتیشان (جذب سپرده و پرداخت تسهیلات) مستقیما و به شکل مستقل، با داراییهایی که در اختیار دارند، وارد فعالیتهای اقتصادی و تجاری شوند: تاسیس مجتمعهای تجاری، ساخت هتل، خرید سهام شرکتها و حتی افزایش قارچگونه شعبات، تنها نمونهای از شیوههای بنگاهداری بانکها هستند.

اندکی دقت نشان میدهد موضوع در ایران حتی از این هم پیچیدهتر است. بسیاری از بانکهای ایرانی نه فقط مستقیما به عرصه بنگاهداری ورود کردهاند، که غیرمولدترین شکل بنگاهداری را هم انتخاب کردهاند: سرمایهگذاری در عرصه مسکن.

زلفِ گرهخورده بانکهای ایرانی و بازار مسکن

با جذاب شدن هر چه بیشترِ بازار مسکن پس از سال 1386، که به ایجاد یکی از بزرگترین حبابهای اقتصادی در تاریخ اقتصاد کشور ختم شد، بانکهای ایرانی هم مانند افراد عادی به خرید ملک و زمین و افزایش هر چه بیشترِ تعداد شعبات خود اقدام کردند. این در حالی بود که بخش عمدهای از دریافتکنندگان تسهیلات بانکی هم تمامِ دار و ندارِ خود را در عرصه مسکن به قمار گذاشته بودند و این آغاز یک تراژدی بود.

زمانی که حبابِ مسکن شروع به ترکیدن کرد و به دلیل مازاد عرضه مسکن در 5 سال منتهی به سال 1391، حجم انبوهی از خانههای خالی بر جای بود، سرمایه بانکها و مردم، به یک باره در عرصه مسکن «منجمد» شد.

نقدینگیِ موجود در فضای اقتصادی، در صورت هدایت درست، به سمت بازارهای درست میرود و تنها در این صورت است که میتوان از حجم پولِ پرقدرتی که در قالب نقدینگی وجود دارد، به نفع کلیت اقتصاد استفاده کرد. با این همه، جهتگیری نقدینگی در اقتصاد ایران همواره سمت و سویی نادرست به خود گرفته و هر بار هم خسارتهای جبرانناپذیری به وجود آورده است. در دهههای 1370 و 1380، بازارهایی مانند بازار طلا، خودرو، موبایل و ارز، هر بار با هجوم نقدینگی حبابی میشدند و جریان سرمایه به جای ورود به عرصه مولد اقتصاد، به بورسبازی و سفتهبازی و به عبارت فنی به عرصه اقتصاد غیر مولد هدایت میشد.

در یک دهه گذشته، بانکهای ایرانی بر رونق بازار مسکنِ کشور شرطبندی ناموفقی داشتهاند

بازار مسکن اما، دستکم در طول چند دهه گذشته، همواره جذابترین بازار غیر مولد در اقتصاد ایران بوده است. سرمایه مازاد خانوادههای ایرانی در عمده موارد، به جای هدایت به سمت سرمایهگذاری، راهِ بازار مسکن و سایر بازارهای غیر مولد را در پیش گرفته و به این ترتیب، اقتصاد کشور هرگز نتوانسته از تجمیع سرمایه بهره ببرد.

زمانی که حبابِ مسکن شروع به ترکیدن کرد و به دلیل مازاد عرضه مسکن در 5 سال منتهی به سال 1391، حجم انبوهی از خانههای خالی بر جای بود، سرمایه بانکها و مردم، به یک باره در عرصه مسکن «منجمد» شد. به این ترتیب، نه فقط بساز-بفروشها ضرر کردند، که بانکهایی که بر روی صعود بازارِ مسکن ریسک کرده بودند هم ضرر کردند و افزون بر این دو، مشتریان بانکها که شاید تمایلی به سرمایهگذاری در بازار مسکن هم نداشتند، به آتشِ حبابی که ترکیده بود، سوختند.

وقتی مردم ترجیح میدهند پولشان را زیر فرش بگذارند

به گزارش تجارتنیوز ، اعتبار بانکهای ایرانی اما به شکلی دیگر هم زیر سوال رفته است و این موضوع، در واقع بسیار خطرناکتر از چیزی است که تصور میشود. برای بررسی این موضوع، اجازه بدهید اندکی به عقب بازگردیم.

رشد قارچگونه بانکهای خصوصی در دوران حکومت پهلوی، نداهای اعتراض بسیاری را به وجود آورد و کسانی میگفتند بانکدارانِ تازه، در واقع اعضای همان «هزار فامیلِ» معروف هستند. تعداد بانکها در طی چند سال آنقدر زیاد شده بود که بسیاری از اقتصاددانان میگفتند اقتصاد ایران که با این تعداد بانک سازگاری ندارد، در عمل دچار بحران خواهد شد.

برآمدن دوباره بانکهای خصوصی، در سالهای پایانی دهه 1370 خورشیدی کلید خورد و در مدتی کمتر از یک دهه، دست کم 20 بانک خصوصی در کشور ایجاد شد که البته عمدتا همگی به نهادها و سازمانهای دولتی و شبهدولتی تعلق داشتند.

مقارن با آغاز حکومت جمهوری اسلامی، بسیاری از بانکهای خصوصی مصادره و در یکدیگر ادغام شدند و از دل آنها، برخی از بزرگترین بانکهای دولتیِ کنونی به وجود آمدند. به عنوان مثال، بانک تجارت از ادغام حدود 20 بانک خصوصی شکل گرفت و با این همه، امروز به دلیل عدم مدیریت صحیح، کمتر اسمی از این بانک به میان میآید و گویی تنها نامی بر روی کاغذ و در خاطرهها از این بانک باقی مانده است.

برآمدن دوباره بانکهای خصوصی، در سالهای پایانی دهه 1370 خورشیدی کلید خورد و در مدتی کمتر از یک دهه، دست کم 20 بانک خصوصی در کشور ایجاد شد که البته عمدتا همگی به نهادها و سازمانهای دولتی و شبهدولتی تعلق داشتند.

بانک مرکزی در ابتدا برای تاسیس بانک یک کفِ سرمایهگذاری (یا حداقل سرمایه مورد نیاز) در نظر گرفته بود و تنها در صورت تامین این حداقل سرمایه بود که اجازه تاسیس بانک داده میشد. این کفِ سرمایهگذاری، در ابتدا 250 میلیون دلار (حدود 250 میلیارد تومان به قیمتِ روز) بود، اما بعدها نه فقط به دلیل به هم خوردن توازن دلار در برابر ریال، بلکه به دلیل کاهش حساسیتهای قانونی، با سرمایههایی به مراتب کمتر هم امکان تاسیس بانک وجود داشت.

اما این «آسانگیری» برای تاسیس بانک چه بلایی بر سر اقتصاد ما آورد؟ آسانگیری به «بانکی شدن» اقتصاد ایران ختم شد. اما خودِ این یعنی چه؟

دههای که اقتصاد ایران را صنعتی کرد

آسانگیری برای تاسیس بانک در اواخر دهه 1340 خورشیدی و در زمان حکومت پهلوی، روند خطرناکی را در اقتصاد ایران آغاز کرد. موج شکلگیری بانکهای خصوصی، بعد از موجِ صنعتی شدن اقتصاد کشور شروع شد: دولت ایران در زمانی کمتر از یک دهه، عمدتا با همکاری کشورهایی مانند لهستان و اتحاد جماهیر شورویِ سابق، تعداد بسیار زیادی طرح صنعتی سنگین را در کشور کلید زد. بسیاری از کارخانههای بزرگی که امروز میشناسیم، ثمره همان دوراناند: کارخانههایی مانند ذوبآهن اصفهان، ماشینسازی اراک، تراکتورسازی تبریز و….

اما این چه ربطی به «بانکی» شدنِ اقتصاد ایران دارد؟ توضیح اینکه جهش صنعتی کشور در سالهای دهه 1340، علاوه بر نیاز گسترده به تامین مالیِ کارخانجات تازه شکل گرفته، طبقه جدیدی از سرمایهداران ایرانی را هم شکل داد، طبقهای که «خیامی» و «خسروشاهی» تنها دو نمونه از آنها هستند.

فارغ از بحث ارزشداوری در بابِ چرایی شکلگیری این طبقه جدید، میتوان به روندی اشاره کرد که این طبقه تازه شکل گرفته، در پیش گرفت: نیاز به تامین مالی برای کارخانجات جدید، نیاز به بانکها را شکل داد، اما بانکها را چه کسی تاسیس کرد؟ اعضای همین طبقه!

بانکهایی که به خودشان وام میدهند!

ماجرا نسبتا ساده است: همان کسانی که با راهاندازی کارخانهها ثروتمند شده بودند، برای تامین مالیِ کسب و کارشان بانک تاسیس کردند و به جمعآوری اندوختههای مالی شهروندان پرداختند. در نهایت اما قرار بود صنایعی تسهیلات دریافت کنند که متعلق به همین افراد بودند. این به زبان ساده یعنی صنعتگر و بانکدار یکی بودند و بانکها به صاحبان بانک وام میدادند.

بر اساس آماری که توسط بانک مرکزی ایران منتشر شده است، ایرانیها امروز حدود 412.6 میلیون کارت بانکی (شامل کارتهای اعتباری و کارتهای هدیه) در اختیار دارند و این یعنی به طور متوسط، هر ایرانی بیش از 5 کارت بانکی دارد.

برخی کارشناسان معتقدند این اتفاق اکنون هم در حال تکرار شدن است. تعداد بانکهای ایرانی در طول حدود 15 سال گذشته به شکل قارچگونهای افزایش پیدا کرده و برای نخستین بار، شرایط مشابه سالهای دهه 1340 خورشیدی است.

بر اساس آماری که توسط بانک مرکزی ایران منتشر شده است، ایرانیها امروز حدود 412.6 میلیون کارت بانکی (شامل کارتهای اعتباری و کارتهای هدیه) در اختیار دارند و این یعنی به طور متوسط، هر ایرانی بیش از 5 کارت بانکی دارد. این به شیوهای بسیار ساده نشان میدهد که هر یک از ما (به شکل متوسط) مشتری حداقل 5 بانک ایرانی هستیم. اما آیا واقعا هر ایرانی آن قدر اندوخته مالی دارد که آن را در 5 بانک مختلف توزیع کند؟ قطعا یک جای کار میلنگد!

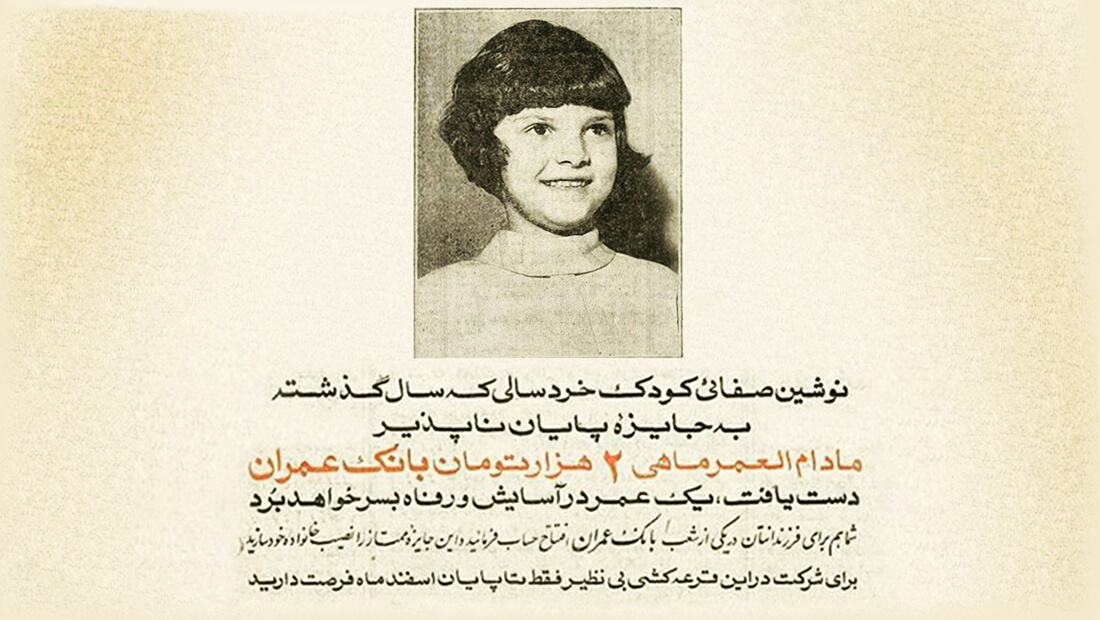

چندی قبل تصویری از یک آگهی مطبوعاتی در فضای مجازی دست به دست شد که یک حرف بیشتر نداشت: بحران بانکی میتواند هر رویایی را نابود کند. در این تصویر به دختربچهای اشاره شده که جایزه مادامالعمر 2 هزار تومانیِ بانک عمران را از آن خود کرده است و قرار است تا پایان عمر در خوشی زندگی کند. بانک عمران، چند سال بعد از این آگهی و در کوران انقلاب اسلامی تعطیل شد. این میتواند استعارهای باشد از بازیهای خطرناک با بانکهای ایرانی و تبعاتی که این بازیها برای مردم دارند.

«بانک عمران» که قرار بود به یکی از مشتریانش مادامالعمر حقوق بدهد، با وقوع انقلاب تعطیل شد

تکرار اتفاق مورد اشاره در بالا (رشد قارچگونه بانکهایی که به خودشان وام میدهند) یعنی هر چه بستهتر شدن دایره تسهیلاتدهی بانکهای ایرانی و این هم یعنی عدم جریان مناسب سرمایه. به عبارت دیگر (اگر فرض بگیریم این اتفاق اکنون هم در حال تکرار شدن است) جریان سرمایه عملا به سمتی نخواهد رفت که بیشترین بازدهی را داشته باشد، بلکه به سمتی میرود که عدهای خاص میخواهند. این موضوع یک بار در مورد بازار مسکن تجربه شده و به شکست انجامیده است، اما آیا دوباره هم تکرار خواهد شد؟

نظرات