آنالیز مبالغ تسهیلات اعطایی بانک ها به کارکنان خود + نمودار و جدول

در روزهای اخیر، بانک مرکزی اقدام به انتشار مبالغ تسهیلات اعطایی بانکها به کارکنان خود کرد. در این میان، بانکهای قرضالحسنه رسالت و مهر صدرنشین جدول بوده و بیشترین میزان تسهیلات را به کارکنان خود اختصاص دادهاند. پس از این دو، آمار تسهیلات اعطایی ۲۷ بانک دیگر نیز بهترتیب میزان پرداختها مورد ارزیابی قرار گرفتند. این خبر که بهسرعت در برخی رسانهها منتشر شد، بدون تحلیلهای کارشناسانه، ابهاماتی را در اذهان مخاطبان برانگیخت، از این رو «دنیای اقتصاد» بر آن است تا در این گزارش به بررسی همهجانبه و شفافسازی ابعاد مختلف این موضوع بپردازد.

بانک مرکزی با ابلاغ «آییننامه پرداخت تسهیلات به کارکنان موسسات اعتباری» در 22خردادماه۱۴۰۲، مقرراتی برای تعیین سقف و نرخ سود تسهیلات بانکی کارکنان وضع کرده است. طبق این ابلاغیه این تسهیلات از منابع مالکانه بانکها تامین خواهد شد و پرداخت از منابع قرضالحسنه ممنوع اعلام شد. گرچه میتوان مزایای ویژه برای کارکنان بانکها را رصد کرد و انتقادهایی به آن وارد کرد، اما ادعاهای مطرحشده درباره ارائه این تسهیلات بهعنوان وامهای قرضالحسنه بدون تحلیل کارشناسانه بوده و غیرواقعی تلقی میشود.

کارمند بانک، شکار تسهیلات

در سالهای اخیر، تسهیلات ویژهای که به کارکنان بانکها اعطا میشود، توجه بسیاری را به خود جلب کرده است. این مزایا که شامل وامهای با نرخ سود پایین، شرایط بازپرداخت آسان و سایر تسهیلات مالی به شمار میرود، جذابیتی کمنظیر برای کسانی ایجاد کرده که در پی ورود به دنیای بانکداری هستند. بانکها با ارائه این تسهیلات، در واقع پاداشهای دلنشینی برای کارکنان خود در نظر گرفتهاند که فراتر از حقوق و مزایای معمولی است و بهنوعی، امنیت مالی بیشتری را به ارمغان میآورد. افزایش این نوع تسهیلات، بهویژه در بانکهای قرضالحسنه، باعث شده بسیاری از افراد شغل بانکداری را به عنوان پلی برای دستیابی به امتیازات مالی بیهمتا ببینند.

این جذابیتها از یکسو، تقاضا برای ورود به این حرفه را افزایش داده و از سوی دیگر، در فضای عمومی نقدهایی را برانگیخته است. برخی بر این باورند که این تسهیلات نابرابر، به تعمیق شکافهای اجتماعی و اقتصادی دامن میزند. کارشناسان بر این باورند که گرچه این تسهیلات بهعنوان مشوقهایی برای کارکنان بانکی در نظر گرفته شده، اما بحثهایی درباره عدالت در توزیع این مزایا و تاثیرات آن بر جامعه مطرح است. با اینهمه، هرساله افراد زیادی در آزمون استخدامی بانکها شرکت میکنند که تعداد معدودی از آنها به مرحله مصاحبه و استخدام راه پیدا میکنند. البته این افراد نیز به دو دسته تقسیم میشوند. دسته اول افرادی که با تلاش بسیار قادر به کسب تراز مورد قبول در آزمون میشوند و دسته دوم افرادی که با روابط و سفارش میتوانند به بانکها راه پیدا کنند.

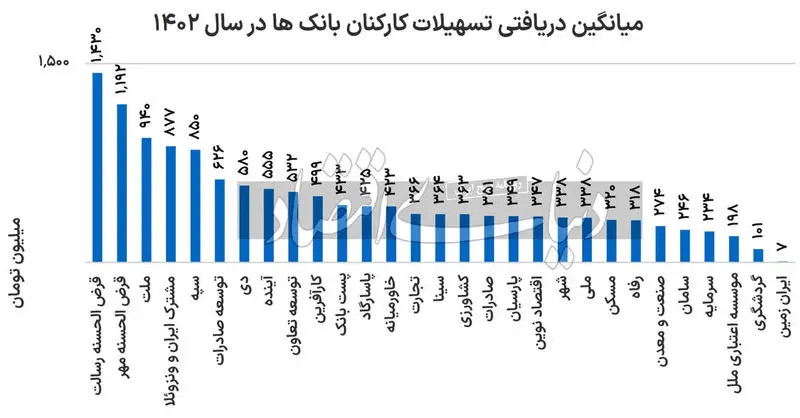

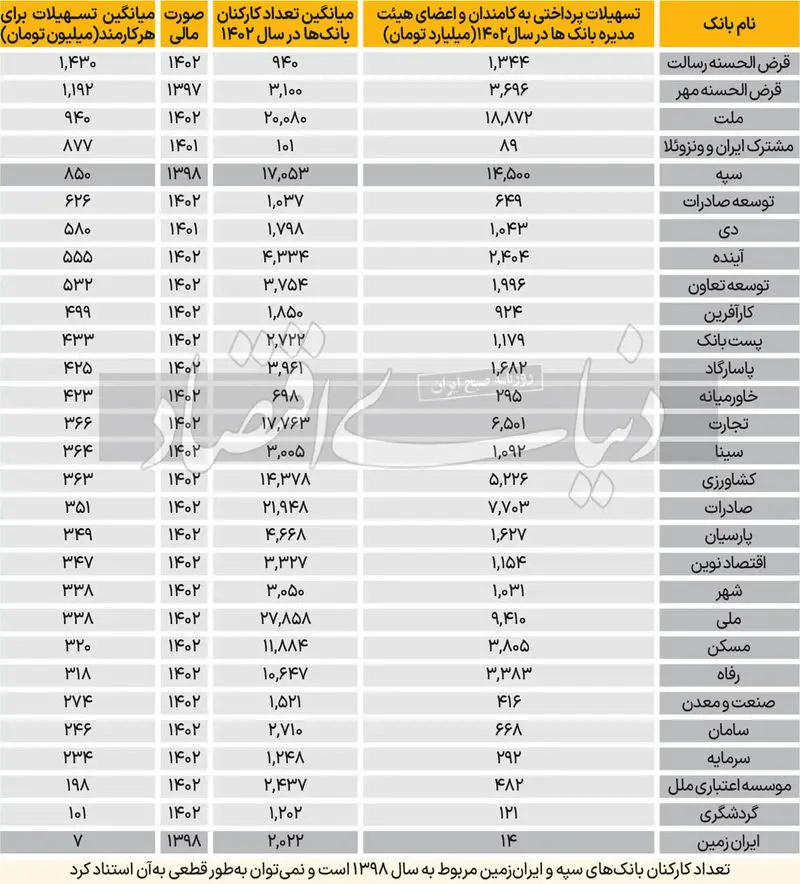

پیشتازان بانکی در تسهیلات 1402

در سال 1402، بانک قرضالحسنه رسالت با سرانه پرداخت بیش از یکمیلیارد و 400میلیون تومان تسهیلات به کارکنان خود، در صدر جدول قرار گرفت. بانک قرضالحسنه مهر با سرانه پرداخت حدود یکمیلیارد و 200میلیون تومان در رتبه دوم ایستاد و بانک ملت نیز با ارائه حدود 930میلیون تومان تسهیلات بهطور میانگین بههر کارمند خود، جایگاه سوم را به خود اختصاص داد. همچنین بانک مشترک ایران و ونزوئلا با سرانه پرداخت حدود 876میلیون تومان، رتبه چهارم را از آن خود کرد. ارقام ذکرشده بهطور تقریبی بیان شده و اعداد دقیق در جدول و نمودار این گزارش ضمیمه شده است.

اما پرسشی که افکار عمومی را به چالش کشیده و واکنشهای گوناگونی به دنبال داشته، این است: آیا این بانکها نمیتوانند به جای پرداخت تسهیلات چشمگیر به کارکنان، در جهت تسریع تسهیلات تکلیفی و کمک به متقاضیانی که برای دریافت تسهیلات خرد در صف انتظارند، گام بردارند؟ بهنظر میرسد بازنگری در اولویتها میتواند به بهبود رفاه عمومی و کاهش انتظار مشتریان در دریافت وامهای ضروری منجر شود. اما باید وجه دیگری از این موضوع را مورد بررسی قرار داد.

تسهیلات بانکی از منابع مالکانه

تسهیلات اعطایی از منابع مالکانه به تسهیلاتی اطلاق میشود که از سرمایهها و منابعی تامین میشود که بانکها خود مالک آن هستند و این منابع از سپردههای مردم یا منابع مشاعی (منابع مشترک بین بانک و سپردهگذاران) تشکیل نشدهاند. بهطور دقیقتر، منابع مالکانه شامل سرمایه اولیه بانک و سود انباشته بانک است که توسط خود بانک مدیریت میشود و در مقابل آن هیچ تعهدی نسبت به سپردهگذاران وجود ندارد. استفاده از این منابع برای پرداخت تسهیلات به کارکنان به این معنی است که بانکها به جای استفاده از منابع سپردههای مردم، از سرمایههای خودشان (مانند سودها و درآمدهای کسبشده) برای این منظور بهره میبرند.

این سیاست به دو دلیل مهم است؛ اول،حفاظت از منابع مشتریان، بانکها نمیتوانند از سپردههای مشتریان برای پرداخت تسهیلات به کارکنان استفاده کنند، زیرا این منابع برای اعطای وام به مردم و فعالیتهای بانکی دیگری که به سپردهگذاران تعهد دارد، محفوظ است. دوم،شفافیت مالی، با این روش، تسهیلات اعطایی به کارکنان از بودجه داخلی و سودهای کسبشده بانک تامین میشود که این موضوع شفافیت بیشتری در عملکرد بانکها ایجاد میکند و از سوءاستفاده از منابع مشتریان جلوگیری میکند. در نتیجه، تسهیلاتی که از منابع مالکانه پرداخت میشود، مستقیما از سرمایههای خود بانکهاست و تحتتاثیر عملکرد و سوددهی بانک قرار دارد.

چرایی تفاوت سود وامهای بانکی

تفاوت سود وامهای کارکنان بانکها با مردم عادی به دلایلی چون جذب و نگهداشت نیروی انسانی با ارائه تسهیلات جذابتر، تامین وام از منابع مالکانه بانک بهجای سپردههای مشتریان، ریسک کمتر بازپرداخت به دلیل اشتغال ثابت کارکنان و مزایای شغلی است. این وامها با نرخهای پایینتر و شرایط بهتر، بخشی از بستههای تشویقی برای حفظ نیروی کار بانکها بوده و نرخ سود آنها بر اساس قوانین داخلی و مصوبات شورای پول و اعتبار تعیین میشود. همچنین نوع تسهیلات ارائهشده نیز ممکن است با وامهای عمومی تفاوت داشته باشد.

چرا مردم از وامهای بانکی ناراضیاند؟

نگاه به آمار منتشرشده از تسهیلات اعطایی به کارکنان بانکها و واکنشهای عمومی نشان میدهد که دلایل عمدهای پشت ناراحتی و نارضایتی مردم نهفته است. در شرایطی که صفهای طولانی متقاضیان وام در بانکها و مراحل پیچیده اداری برای دریافت تسهیلات معمولی وجود دارد، مشاهده میشود که کارکنان بانکها بهراحتی و با شرایط ویژهای نظیر نرخهای بهره پایینتر، بدون نیاز به ضامن و با بازپرداختهای طولانیمدت، از تسهیلات با مبالغ بالا بهرهمند میشوند.

این تناقض در توزیع وامها بهوضوح به نابرابری و نارضایتی اجتماعی دامن میزند. بسیاریاز مردم مشاهده میکنند با وجود اینکه در صفهای طولانی و تحتفشارهای اقتصادی برای دریافت وامهای ضروری ایستادهاند، به دلایلی که درک نمیکنند، نمیتوانند از چنین مزایایی برخوردار شوند، درحالیکه کارکنان بانکها از شرایطی بهمراتب مطلوبتر بهرهمندند. این وضعیت بهطور واضح نیازمند بازنگری و تجدید نظر در سیاستهای مالی و بانکی است. سیاستگذاران باید بهدقت به این مساله توجه کنند و اقداماتی اتخاذ کنند تا اطمینان حاصل شود که مزایای ویژه به کارکنان بانکی به گونهای منصفانه و متوازن توزیع خواهد شد و به تسهیل شرایط وام برای عموم مردم نیز توجه شود.

نظرات