تجارتنیوز در گفتوگو با کارشناس بازار سرمایه بررسی کرد؛

سرنوشت بازار سهام به توافق گره خورده است؟/ رشد سودسازی شرکتهای بورسی در سایه گشایشهای سیاسی

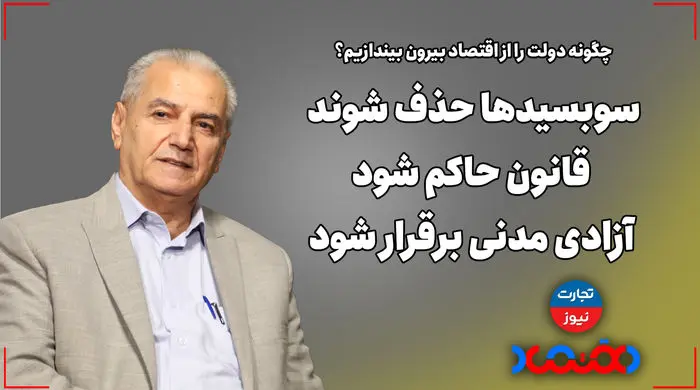

بازار سهام همچنان در بلاتکلیفی به سر میبرد؛ کارشناسان بر این باورند که مهمترین دلیل این بلاتکلیفی روابط بینالمللی ایران و اخبار ضد و نقیض از احیای برجام است. رضا رشوند تحلیلگر بازار سرمایه نیز با تاکید بر اهمیت توافقهای بینالمللی میگوید، گشایشهای سیاسی به معنای گشایش اقتصادی و بهبود عملکرد شرکتهای بازار سرمایه خواهد بود.

به گزارش تجارتنیوز ، توافق و سرنوشت بازار سهام به هم گره خوردهاند؟ این سوالی است که این روزها معاملهگران را به خود مشغول کرده و بازار را در فاز احتیاطی فرو برده است. با فرض اینکه سناریویی مشابه با برجام ایجاد شود، برای بازار چه اتفاقی میافتد؟

رضا رشوند کارشناس بازار سرمایه در گفتوگو با تجارتنیوز به بررسی همین نکته پرداخته و مزایای توافقهای بینالمللی را برشمرده است. به گفته او، انباشت سرمایه ما معکوس و بیشتر داراییهای ما مستهلک شده و بخش قابل توجهی از کشور، نیازمند منابع جدید است تا بتواند رشد کند.

توافق بینالمللی؛ راهگشای اقتصاد کشور

این تحلیلگر بازار سرمایه گفت: «با فرض اینکه در قرارداد جدید برجام بتوانیم سرمایهگذار خارجی جذب کنیم بعد از مدتها شاید شرکتهای ایرانی بتوانند در یک فضای جهانی کار کنند و سرمایهای که نیاز دارند را تامین کنند.»

او در این باره به شرکتهای رقیب خارجی اشاره و اظهار کرد: «در حالی که این شرکتها با استفاده از ظرفیت فایننس میتوانند طرحهای توسعهای اجرا کنند اما شرکتهای ایرانی تقریبا در همین زمان یک سوم میزان محصول آنها را تولید میکنند؛ دلیل آن این است که اکثر دنیا با فایننس کار میکنند.»

این کارشناس بازار سرمایه بیان کرد: «اگر فرض کنیم بتوانیم سرمایهگذار خارجی هم جذب کنیم و مثلا در صنایع پتروشیمی و معدنی و صنعتی ما هم سرمایهگذاری کنند این به تنهایی اقتصاد ما را تکان میدهد. مسیر اقتصاد ما را هموارتر میکند و رسیدن به عددهای عجیبی که برای رشد اقتصادی مطرح میکردند را امکانپذیر میکند.»

رشوند افزود: «فرض کنید با آمدن برجام بتوانیم پتروشیمیها را قویتر کنیم، معدنیها را قویتر کنیم و به بانکیها هم اجازه دهیم که اندکی نفس بکشند. یعنی کمی پای دولت از روی خرخره این بانک ها برداشته شود؛ در این صورت شرایط خیلی متفاوت خواهد شد.»

فایننس؛ پله صعود شرکتهای بورسی

رشوند در ادامه، فملی را مثال زد و درباره مزایای فایننس عنوان کرد: « اگر شرکت ملی مس بخواهد پروژهای در حد شرکتهای بینالمللی اجرا کند، دستکم سه الی چهار میلیارد دلار هزینه میخواهد که به راحتی میتوانست این مبلغ را از طریق فایننس تامین کند و از آن سمت با یک نرخ مناسب پروژه را جلو ببرد.»

این کارشناس بازار سرمایه به تجربه قبلی شرکتهای بازار سرمایه ایران در زمینه فایننس اشاره و اظهار کرد: «چادرملو به همراه دو شرکت گلگهر و هرمزگان در زمان برجام، طریق شرکت فکورصنعت دو معدن در استرالیا گرفتند؛ هدف این بود که آنجا 24 میلیون تن واحد کنسانتره بزنند و این محصول را برای تولید فولاد، با کشتی به ایران انتقال دهند.»

رشوند ادامه داد: «زمانی که به آنجا رفتند، هزینه کلیت پروژه تقریبا بیش از یک میلیارد دلار برآورد شد. دولت استرالیا به نمایندگان شرکتهای ایرانی گفته بود از این مبلغ باید 150 میلیون دلار را به صورت نقدی پرداخت کنند و 850 میلیون دلار را وام میگیرید.»

وی افزود: «فکر کنید ملی مس بتواند برای اجرای پروژهها چنین روشی را انجام دهد؛ مثلا پنج میلیارد دلار هزینه پروژه است، یک میلیارد دلار آن را خود شرکت بپردازد و بقیه را وام بگیرد. در حال حاضر هم سود سالانه این شرکت به 1.8 میلیارد دلار میرسد.»

رشوند تصریح کرد: «ما اکنون مزایای فایننس را فقط برای ملی مس بررسی کردیم؛ فکر کنید همه شرکتها مثل فولاد مبارکه و دیگر شرکتهای بازار هم بتوانند برای پیشبرد پروژههای خود از این طریق اقدام کنند.»

اهمیت رشد اقتصادی برای بازار سرمایه

این کارشناس بازار سرمایه در ادامه به لزوم بهبود روابط بینالمللی برای دستیابی به رشد و توسعه اقتصادی اشاره کرد و افزود: «رسیدن به حداقل رشد اقتصادی مناسب با توجه به کلیات اقتصاد ما، بدون سرمایهگذاری خارجی بسیار سخت است؛ این چند سال هم غالبا بازار بهواسطه رشد شرکتهای معدودی بالا رفته در حالی که رشد اقتصادی به صورت کلی صفر بوده است.»

رشوند بیان کرد: «وقتی رشد اقتصادی صفر باشد بازار سرمایه هم نمیتواند آنچنان بازدهی خاصی داشته باشد. عملا شرکتهای حاضر در بورس، بهترین شرکتهای اقتصاد کشور هستند. نمونه آن هم ملی مس یا فولاد مبارکه است که عملا حجم تولید خود را طی 10 سال گذشته دو برابر کردهاند. اما وقتی کلیت اقتصاد رشد نمیکند، این شرکتها هم رشد نمیکنند یا حداقل رشد آنها محدودتر است.»

تاثیر توافق برجام بر بازار سهام

این کارشناس بازار سرمایه در ادامه به اثر دلار بر بازار سهام اشاره و تاکید کرد: «اینکه با توافق برجام دلار 10 درصد بریزد و گمان کنیم به دنبال آن، بازار سهام هم باید بریزد خیلی احساسی است. وقتی به عنوان تحلیلگر نگاه میکنید، میگویید که با اتفاق افتادن برجام یک سری از ریسک ها حل میشود و یک سری ریسک ها اضافه میشود.»

رشوند به برخی از این ریسکها اشاره کرد و گفت: «پس از برجام این سوالات مهم است که آیا ممکن است ما سرمایه گذاری خارجی نداشته باشیم؟ بله ممکن است. آیا دلار میتواند به طور مصنوعی پایین نگه داشته شود؟ بله ممکن است. اینها را وقتی در نظر میگیریم همه به صورت اتوماتیک به گذشته نگاه میکنند.»

وی افزود: «اگر خاطرتان باشد در سال های 92 و 93 تا 95، دولت در حال ارزپاشی در بحبوحه برجام بود. انتظارات تورمی هم آن زمان کاهشی بود و کل اقتصاد ما داشت به بیماری هلندی دچار میشد. تفاوت آن زمان با اکنون در این بود که آن زمان ارزی که در بازار عرضه میشد حدود سه تا چهار هزار تومان بود و بعد از خروج آمریکا از برجام عملا دلار واقعیتر شد.»

رشوند بیان کرد: «اگر شما دلار را 50 هزار تومان یا هر عددی که اقتصاددانان بهعنوان عدد رنج دلار برآورد میکنند، در نظر بگیرید، و در این بین هدف فقط این باشد که دلار ثابت بماند، بله قطعا فنر قیمت دلار جمع میشود اما چند سال بعد یا در زمانی کوتاه، این فنر در میرود و دوباره همین وضعیت برای ما ایجاد میشود.»

این کارشناس بازار سرمایه بیان کرد: «اگر بخواهیم منطقی هم نگاه کنیم، کسری بودجه، سیاستهای بینالمللی دولت، ناترازی بانکها و مواردی از این دست ادامه داشته باشد، حتی با برجام هم تغییری در ساختار اقتصادی ما ایجاد نمیشود و همین داستان یک دهه گذشته دوباره برای ما تکرار میشود.»

رشوند بیان کرد: «اگر نگاه کوتاهمدت به آن داشته باشیم، دیدگاه درستی نیست. باید ببینیم اتفاقاتی که وجود دارد و در حال رخ دادن است می تواند کمک کند یا نه قرار است فقط یک دور باطل هر پنج سال یک بار تکرار شود؟»

وی افزود: «تا همین سال گذشته ما بیش از 250 میلیارد دلار خروج سرمایه داشتهایم بخش قابل توجه آن در دهه 90 رخ داده است. اگر دلار بلوکه شده- که عدد خاصی هم نیست- نسبت به حجم اقتصاد کشور، آزاد شود و سبب شود که دلار روی عددی که پایینتر از عدد اقتصادی آن است قرار گیرد، در این صورت خروج سرمایه ما امسال رکورد تاریخی خود را میزند.»

رشوند عنوان کرد: «یعنی با توجه به تمام اتفاقاتی که طی 12 ماه گذشته رخ داده است، تقاضا برای خروج ارز در کشور بیش از پیش است. اگر فرض کنیم که ارزش دلار 50 هزار تومان باشد و دولت کاری کند که قیمت دلار 44 هزار تومان شود، قطعا خروج سرمایه یک رکورد تاریخی را ثبت میکند و به راحتی رقم 30 میلیارد دلار خروج سرمایه ثبت میشود.»

گزارشهای بیشتر را در صفحه اخبار بورس بخوانید.

حمیدرضا اناری

حمیدرضا اناری

نظرات