سیاست ارزی، یاریدهنده رشد اقتصادی است

درحالیکه سایر کشورهایی که به سمت ارزشگذاری بیش از حد پول ملی تمایل دارند بیشتر به صنایع و بخشهای تولیدی مولد خود آسیب رساندهاند. به عبارت دیگر سیاست پولی، باید متمرکز بر تورم و سیاست ارزی، یاریدهنده رشد اقتصادی باشد.

بسیاری از کشورها در مسیر توسعه خود بهگونهای وارونه از سیاستهای ارزی استفاده کردهاند که به اقتصاد آنها آسیبهای بسیاری زده است. برخی همچون آرژانتین با ارزشگذاری بیش از حد باعث افت صادرات و صدمه به بخش تولید صنعتی شده و برخی مانند ایران این سیاست را برای هدف تورمی مورد استفاده قرار دادهاند؛ درحالیکه رفع تورم به ابزارها و سیاستهای پولی وابسته است. تجربیات موفق توسعه صادرات نشان میدهد که کشورهای پیشتاز این حوزه توانستهاند با استفاده از یک سیاست ارزی بادوام برای تضعیف پول ملی و کنترل هزینههای واردشده به صنایع، مزیت رقابتی را برای تولیدکنندگان داخلی نسبت به رقبای خارجی خود فراهم کنند؛ درحالیکه سایر کشورهایی که به سمت ارزشگذاری بیش از حد پول ملی تمایل دارند بیشتر به صنایع و بخشهای تولیدی مولد خود آسیب رساندهاند. به عبارت دیگر سیاست پولی، باید متمرکز بر تورم و سیاست ارزی، یاریدهنده رشد اقتصادی باشد.

نرخ ارز کمتر ارزشگذاریشده و تضعیف پول ملی نوعی حمایتگرایی است که مانند تعرفه یا یارانه، مزیت رقابتی را برای تولیدکنندگان داخلی نسبت به رقبای خارجی خود فراهم میکند. با این حال تنها کشورهای محدودی در استفاده از این سیاست و هماهنگسازی سیاست ارزی و سیاست صنعتی موفق بودهاند. تلاش برای تقویت پول ملی یا عدمحمایت از سیاست ارزی برای تضعیف پول در کشورهای در حال توسعه معمولا حاکی از وجود گروههای ذینفع قدرتمند در بخشهای غیرتولیدی، سهم بیشتر بخشهای با ارزشافزوده پایین و خام در صادرات و همچنین نوعی سیاست حامیپرورانه است. طبیعتا سیاست ارزی برای تضعیف پول ملی در کشوری که فاقد بخش تولیدی قدرتمند است و با ضعفهای زیرساختی مواجه بوده و به مرز فناوریهای بینالمللی همگرا نیست میتواند اثرات معکوس داشته باشد، اما هماهنگی سیاست ارزی برای تضعیف پول ملی با سیاستهای صنعتی متنوع برای توسعه صنایع تولیدی برای برونرفت از تله توسعهنیافتگی لازم است.

در بیشتر 20سال گذشته، دولت چین برای سرکوب ارزش پول چین، در بازار ارز مداخله کرده است. این سیاست کاهش ارزش پول ملی به شرکتهای چینی مزیت رقابتی نسبت به رقبای خارجی خود میدهد. در نتیجه مداخلات چین در بازار ارز خارجی، شهروندان صادرات را ارزان و واردات کالا از خارج را گران میدانند. بنابراین، نرخ ارز «کمتر» چین تاثیرات مشابهی با ابزارهای سنتی حمایتگرایانه مانند تعرفهها دارد. برخی معتقدند که دستکاری ارزش پول چین بزرگترین اقدام حمایتی است که از زمان جنگ جهانی دوم توسط هر اقتصاد بزرگی انجام شده است. نرخ ارز پایینتر چین همچنین کالاهای چینی را برای مصرفکنندگان در ایالاتمتحده و جاهای دیگر ارزانتر میکند و نیروی محرکه اصلی رشد شگفتانگیز صادرات چین بوده است که بین سالهای 1990 تا به امروز ادامه دارد.

همبستگی سیاست ارزی و توسعه صنعتی

این یک موهبت عظیم برای کسبوکارهای چینی، اما به همان اندازه بار بزرگی برای رقبای خارجی چین مانند ایالاتمتحده بوده است. نرخ ارز پایینتر از ارزشگذاریشده چین برای برخی از گروههای داخل چین، مانند مصرفکنندگانی که توانایی واردات را ندارند، بسیار مشکلساز است. اما غیرقابل انکار است که نرخ ارز کمارزش چین به توسعه معجزهآسای چین و نجات میلیونها نفر از فقر کمک کرده است. با کمک رشد سریع صادرات، درآمد متوسط شهروند چینی در دهه 2000 بیش از چهار برابر بیشتر از دهه 1990 بود.

در مقابل آرژانتین نمونه بارز کشوری است که بارها نرخ ارز خود را بیش از حد ارزشگذاری کرده و در نتیجه آسیب دیده است. در طول دهه 1990، نرخ ارز بیش از حد آرژانتین، واردات کیفهای دستی گوچی و رفتن به تعطیلات در میامی را برای مصرفکنندگان طبقه متوسط مقرونبهصرفه و به کسبوکارها کمک کرد تا بدهیهای خارجی خود را بهراحتی پرداخت کنند. اما در عوض، کالاهای این کشور را بهشدت گران کرد و در نتیجه رشد صادرات آن نسبتا کند شد. تا حدی به دلیل فقدان رقابت خارجی، رشد اقتصادی در آرژانتین در طول دهه 1990 متوسط بود. حتی بدتر از آن، ارزشگذاری بیش از حد در دهه 1990 به یک بحران اقتصادی عظیم منجر شد که به کاهش 22درصدی درآمد متوسط بین سالهای 1998 تا 2002 انجامید. مجددا و پس از آن ارزشگذاری بیش از حد در آرژانتین بار دیگر مشکلات اقتصادی جدی ایجاد کرد و در نهایت به بحران مالی دیگری در ژانویه 2014 منتج شد. بدیهی است که وضعیت اقتصادی ضعیف آرژانتین و موفقیت درخشان چین ناشی از عوامل متعددی است. با این حال، تردیدی وجود ندارد که سیاست ارزی به این نتایج کمک کرده است. در حالی که اثرات اقتصادی نرخهای ارز کمارزش بهخوبی درک شدهاند، علل سیاسی زیربنایی آن همچنان مبهم است. واضح نیست که چرا برخی از سیاستگذاران نرخ واحد پول ملی خود را در برابر ارزهای دیگر کمتر از حد ارزشگذاری میکنند در حالی که برخی دیگر بهرغم مشکلات شناختهشدهای که ارزشگذاری بیشتر به همراه دارد، بیش از حد ارزشگذاری را انتخاب میکنند. هدف این نوشته فهم این مساله است. خاستگاه سیاسی نرخ ارز حداقل تا حدی در ترتیبات سیاسی داخلی یک کشور نهفته است. دو ویژگی سیستمهای سیاسی داخلی بر سطوح نرخ ارز تاثیر میگذارد:

1.یک بخش تولیدی پرقدرت که حامی تضعیف پول ملی برای توسعه صادرات است.

2.نهادهای ملی کار و بازار مالی که تحت کنترل و سلطه دولت هستند (این کنترل به معنای مالکیت دولتی نیست).

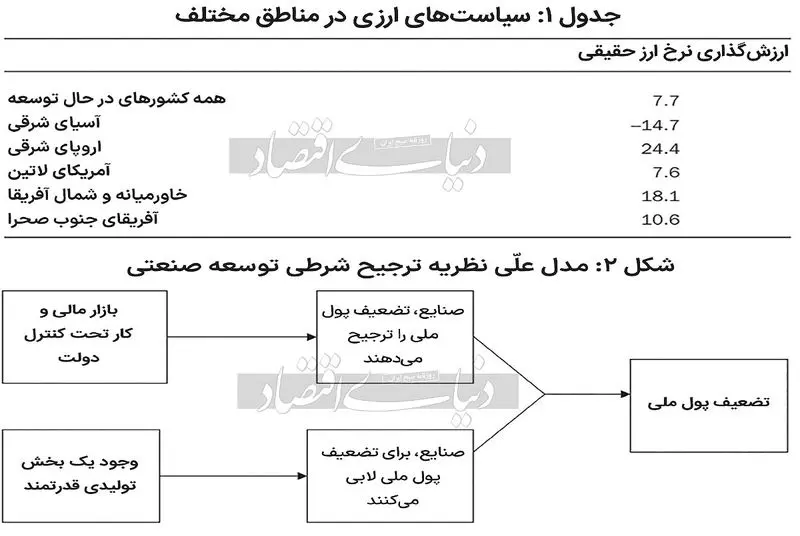

نرخ ارز در کشورهایی که بخشهای تولیدی قدرتمند و سیستمهای مالی و نیروی کار تحت کنترل دولت دارند، کمتر ارزشگذاری میشود. بخشهای تولیدی که منابع قدرت زیادی دارند، معمولا تاثیر قابلتوجهی بر تصمیمگیریهای سیاستگذاری نرخ ارز دارند. کنترل دولت بر نیروی کار و امور مالی به رهبران دولتی این امکان را میدهد تا بیشتر هزینههای نرخ ارز کمارزش را به کارگران و بانکها تحمیل کنند. هنگامی که هر دو عامل وجود دارند، همانطور که در چین وجود داشت، بخش تولید احتمالا نرخ ارز کمتر از ارزش را ترجیح میدهد و اغلب این توانایی را دارد که سیاستگذاران را متقاعد کند این سیاست را اتخاذ کنند. در مقابل، در کشورهایی مانند آرژانتین که دولت نمیتواند نیروی کار و امور مالی را کنترل کند، نرخهای ارز کمتر ارزشگذاریشده میتواند برای شرکتهای تولیدی پرهزینه باشد و مخالفت تولیدکنندگان با کاهش ارزشگذاری اغلب سیاستمداران را از اتخاذ این سیاست منصرف میکند. در نهایت، زمانی که بخش تولیدی پرقدرتی مانند ایران وجود ندارد، سطوح پایین حمایت سیاسی از ارزشگذاری پایین، سیاستگذاران را از حفظ نرخ ارز کمتر ارزشگذاریشده منصرف میکند. درک اینکه چرا کشورها نرخ ارز خود را کمارزش میدانند، مستلزم توجه دقیق به فرآیندهای سیاسی داخلی، بهویژه ترجیحات و تاثیر سیاسی بخش صنعت است. کشورهای در حال توسعه، بهعنوان یک گروه، حداقل از دهه 1960، نرخ ارزهای بیش از حد ارزشگذاریشده را به نرخهای کمارزش ترجیح دادهاند. اقتصاددانان بارها این تمایل را مشاهده کردهاند. برای مثال، مقالهای از اقتصاددانان پیک و ولراث (1994) مشاهده میکند که «در کشورهای در حال توسعه، معمولا نرخ ارز بیش از حد ارزشگذاری میشود.» موسسات مالی بینالمللی نیز ارزشگذاری بیش از حد را بسیار رایجتر از کاهش ارزشگذاری میدانند: صندوق بینالمللی پول تنها دو بار دریافته است که یک کشور عمدا ارزش پول خود را کمتر از حد ارزشگذاری کرده است، در حالی که صدها مورد از کشورها را پیدا کرده که ارزش پول خود را بیش از حد ارزشگذاری کردهاند. دادههای سیستماتیکتر این مشاهدات را تقویت میکند. جدول «1» دادههای مربوط به یک معیار پرکاربرد را نشان میدهد که نرخ ارز بیش یا کمتر از حد ارزشگذاری شده است. مقادیر مثبت (منفی) در این معیار نشان میدهد که نرخ ارز بیش از آنچه براساس مبانی اقتصادی یک کشور انتظار میرود، افزایش یافته است (کاهش). دادهها نشان میدهد که یک کشور معمولی در آسیا در سال 2007 نرخ ارز کمارزشی داشته است (بر مبنای آخرین سالی که دادههای مربوط به نمونه بزرگی از کشورها در دسترس است). با این حال، نرخ ارز در هر چهار منطقه در حال توسعه دیگر، آفریقا، شرق اروپا، آمریکای لاتین و خاورمیانه به سمت بیش از حد ارزشگذاری تمایل داشت. اقتصاددانان مدتهاست که اثرات مضر افزایش قیمت ارز را تشخیص دادهاند و در دهه 1990، حفظ نرخ ارز «رقابتی» (یعنی غیرارزشگذاریشده) به عنوان یکی از 10عنصر اجماع واشنگتن مدون شد. برخی از تئوریهای اقتصادی اخیر فراتر رفته و استدلال میکنند که نهتنها ارزشگذاری بیش از حد به رشد آسیب میزند، بلکه کاهش ارزش نرخ ارز و تضعیف پول ملی در واقع رشد اقتصادی را افزایش میدهد. تعداد زیادی از مطالعات آماری تایید میکنند کشورهایی که نرخ ارز کمتر ارزشگذاریشده دارند، نسبت به کشورهایی که نرخهای ارز بازاری یا بیش از ارزشگذاریشده دارند، تمایل به رشد سریعتری دارند. سه توضیح قابل قبول برای این یافته ارائه شده است. اول اینکه تضعیف پول ملی موجب افزایش صادرات میشود. از آنجا که صادرات جزو تولید ناخالص داخلی است، صادرات بیشتر به معنای رشد اقتصادی بالاتر در صورت ثبات سایر شرایط است. دوم، تضعیف پول، دست شرکتهای تولیدی صادراتمحور را باز میکند تا در صنایع پیچیده و از نظر فناوری پیشرفته سرمایهگذاری کنند که باعث افزایش بهرهوری و در نهایت رشد میشود. نظریه سوم بیان میکند که تضعیف پول باعث رشد میشود، زیرا دستمزدهای واقعی را کاهش میدهد. صرفنظر از مکانیزم، شواهد فراوانی نشان میدهد که کشورهایی که نرخ ارز کمتر ارزشگذاریشده دارند، سریعتر از کشورهای دیگر رشد میکنند.

نظریه ترجیح شرطی

توضیح اقتصاد سیاسی در مورد نرخهای ارز کمارزش، دو هدف اصلی دارد: 1) توضیح گرایش عمومی به نرخهای ارز بیش از حد ارزشگذاریشده در کشورهای در حال توسعه و 2) توضیح اینکه چرا برخی کشورهای در حال توسعه نرخ ارز خود را پایین نگه میدارند. برای پاسخ به این سوالات، از «نظریه ترجیح شرطی» استفاده میشود. این نظریه دو مساله را برجسته میکند. اولی این ادعاست که ترجیحات گروههای ذینفع قدرتمند نیروی محرکه اصلی پشت سیاست نرخ ارز است. مورد دوم نشان دادن این است که این ترجیحات وابسته به زمینه هستند، به این معنی که یک گروه ذینفع از انواع مختلف سیاستهای نرخ ارز در زمینههای مختلف سیاسی، اقتصادی و نهادی حمایت میکند. سیاستمداران بهندرت ارزهای خود را کمتر از حد ارزشگذاری میکنند، زیرا اکثر گروههای ذینفع اغلب از کاهش ارزشگذاری متنفرند و این کاهش ارزشگذاری به احتمال زیاد در کشورهایی است که گروههای ذینفع قدرتمند این سیاست را ترجیح میدهند.

مقامات دولتی ابزارهای متعددی دارند که میتوانند برای کنترل ارزش نرخ ارز خود استفاده کنند. این ابزارها شامل مداخله در بازارهای ارز، تغییر نرخ بهره، تغییر نرخ مالیات و سطح مخارج دولت و تنظیم جریان سرمایه بینالمللی است. اگر دولتها این کار را انجام دهند، میتوانند نرخ ارز خود را «کمتر» نگه دارند، به این معنی که کالاهای داخلی ارزانتر از کالاهای خارجی هستند. دولتها همچنین میتوانند نرخ ارز خود را «بیش از ارزش» نگه دارند که به وضعیتی اشاره دارد که در آن کالاهای داخلی گرانتر از کالاهای خارجی هستند. چرا سیاستگذاران بیشتری استفاده از این ابزارهای سیاستی را برای حفظ نرخ ارز بیش از حد ارزشگذاریشده به جای نرخ کمتر انتخاب میکنند؟ پاسخ ساده است، نیاز به حمایت سیاسی داخلی. سیاستمداران، سیاستهای نرخ ارز مورد علاقه قویترین گروههای ذینفع را انتخاب میکنند، گروههایی که بیشترین منابع اقتصادی، قویترین سازمانها و بالاترین سطح اعتبار را دارند. سیاستمداران غالبا از ارزشگذاری پایین چشمپوشی میکنند، زیرا حتی اگر نرخهای ارز کمتر به توسعه بلندمدت اقتصاد کمک کند هم اغلب اثرات مضری بر گروههای ذینفع قدرتمند در کوتاهمدت دارد. بسیاری از گروههای ذینفع، از اتحادیههای کارگری گرفته تا بانکها و شرکتهای ساختمانی، با کاهش نرخهای ارز مخالف هستند، زیرا کمارزشگذاری، واردات خارجی یا پرداخت بدهیهای خارجی را برای این گروهها گرانتر میکند. بنگاههای تولیدی و سایرین که کالاهای قابل تجارت بینالمللی تولید میکنند از نرخ ارز کمارزشتر سود میبرند، زیرا به آنها مزیت رقابتی نسبت به رقبای خارجی خود میدهد. با این حال، حتی اگر نرخ ارز پایینتر از برخی جهات به نفع بخش تولید باشد، کاهش ارزشگذاری لزوما باعث افزایش سود شرکتهای تولیدی نمیشود. کمارزشی نیز به طرق مختلف به بنگاههای تولیدی آسیب میرساند.

نرخ ارز کمتر از ارزشگذاریشده، هزینههای نهادههای وارداتی تولیدکنندگان را افزایش میدهد، بار بدهی شرکتهای تولیدی را که به دلار یا ارز خارجی دیگر وام میگیرند، افزایش میدهد، بانکهای مرکزی را ملزم به خرید ارز خارجی و فروش اوراق قرضه داخلی میکند که این امر نرخ بهره داخلی را بالا میبرد و وام گرفتن از بانکهای محلی را برای شرکتهای تولیدی گرانتر میکند. افزایش هزینههای نیروی کار یکی دیگر از پیامدهای رایج نرخ ارز کمارزششده است، زیرا وقتی کارگران با ارز کمارزششده مواجه میشوند، طبیعتا برای کمک به افزایش قدرت خرید، دستمزد بیشتری را طلب میکنند. اگر یک شرکت مجبور باشد دستمزد کارکنان خود را افزایش دهد، این هزینههای اضافی ممکن است بیشتر از منافع ناشی از تضعیف پول باشد. بنابراین، صنعتگران بهسختی طرفداران سرسخت نرخهای ارز کمارزش هستند. آنها احتمالا در برخی شرایط (ترجیح شرطی) طرفدار این نوع سیاست ارزی هستند. یکی از دلایل اصلی اینکه چرا سیاستگذاران نیز کمتر طرفدار این سیاست هستند این است که رایدهندگان آنها معمولا این سیاست را دوست ندارند. شرکتها و گروههای تولیدی قدرمتند زمانی طرفدار سیاست ارزی توسعه صادرات هستند که دولت بازارهای مالی و کار را تحت کنترل داشته باشد تا بتواند سیاستهای ارزی را در هماهنگی با سیاستهای صنعتی پیش ببرد. در چنین شرایطی صنایع طرفدار این نوع سیاست هستند، زیرا از اعمال آن سود میبرند. در نتیجه تحت این شرایط خاص سیاست ارزی برای بخشهای تولیدی قدرتمند یک بازی جمع صفر نیست.

نظرات