صورتهای مالی پرکاربرد در بازار سرمایه

یادم میآید در اواخر خرداد و قبل از شروع تعطیلات تابستان به مدرسه میرفتیم و کارنامه خود را تحویل میرفتیم. وضعیت تحصیلی ما بر روی یک برگه به نمایش در میآمد و هر کس میتوانست با یک نگاه بفهمد که در طول سال چه کار کردهایم. معمولا در این زمان خوشحال بودم، چون به خاطر

یادم میآید در اواخر خرداد و قبل از شروع تعطیلات تابستان به مدرسه میرفتیم و کارنامه خود را تحویل میرفتیم. وضعیت تحصیلی ما بر روی یک برگه به نمایش در میآمد و هر کس میتوانست با یک نگاه بفهمد که در طول سال چه کار کردهایم. معمولا در این زمان خوشحال بودم، چون به خاطر نمرههای خوبم از پدرم جایزه میگرفتم. بیشتر بچههای فامیل سعی میکردند کارنامهشان را از خانواده مخفی کنند. اما تلاش آنها سودی نداشت. دست آخر همه ما مجبور بودیم کارنامههایمان را به والدین نشان دهیم. در شرکت هم وضع همین است. سهامدارها

انواع صورتهای مالی

اگر تا امروز با بازار سروکار داشتهاید، بیتردید نام صورتهای مالی به گوشتان خورده است. در این اسناد تمام دادههای مالی شرکت گنجانده میشوند.

آدمهای مختلف با انگیزههای متفاوت به صورتهای مالی مراجعه میکنند. اما معمولا مهمترین دلیلِ مطالعه صورتهای مالی پیشبینی وضعیت شرکت در آینده است. به کمک صورتهای مالی تصمیم میگیریم که آیا پولمان را از شرکت خارج کنیم، یا مقدار سرمایهگذاری خود را افزایش دهیم.

صورتهای مالی سه شکل کلی دارند:

- ترازنامه

- صورت سود و زیان

- صورت گردش وجوه نقد

میشود به این فهرست صورت سود و زیان جامع یا انواع دیگر صورتهای مالی را هم اضافه کرد. اما اگر قصد دارید سهام یک شرکت را بخرید، آگاهی از همین سه شکل کلی صورتهای مالی برایتان کافی خواهد بود.

ترازنامه، ترازوی شرکتها

ترازنامه یا Balance Shit یکی از مهمترین صورتهای مالی است. همانطور که فیلمنامه در مورد فیلم است و سفرنامه به سفر ربط دارد، ترازنامه هم در مورد تراز بودن است. یعنی تراز بودن داراییها (assets) و بدهیها (liabilities) به علاوه سهم سهامدارها که به آن حقوق صاحبان سهام (stockholders' equity) میگویند.

فرض کنید خانهای را به قیمت 200 میلیون تومان میخرید. 50 میلیون تومان از پول خانه را به صورت نقدی میپردازید و 10 میلیون تومان هم در حساب پساندازتان باقی میماند. بقیه پول خانه را با وام میپردازید. در این حالت چقدر دارایی دارید؟

دارایی شما برابر است با هر چیزی که دارید منهای هر چیزی که بدهکارید. در این مثال جمع پسانداز و قیمت خانه شما برابر با 210 میلیون تومان است. اگر این مبلغ را از بدهی 150 میلیونی شما کم کنیم، متوجه میشویم که شما 60 میلیون تومان دارایی دارید.

در ترازنامه یک شرکت نیز تمام داراییها (Assets)، بدهیها (Liabilities)، و حقوق صاحبان سهام (Equity) ذکر میشود. به این ترتیب اساسیترین معادله عالم مالی شکل میگیرد.

حقوق صاحبان سهام+بدهیها= داراییها

سفر به دنیای ترازنامه

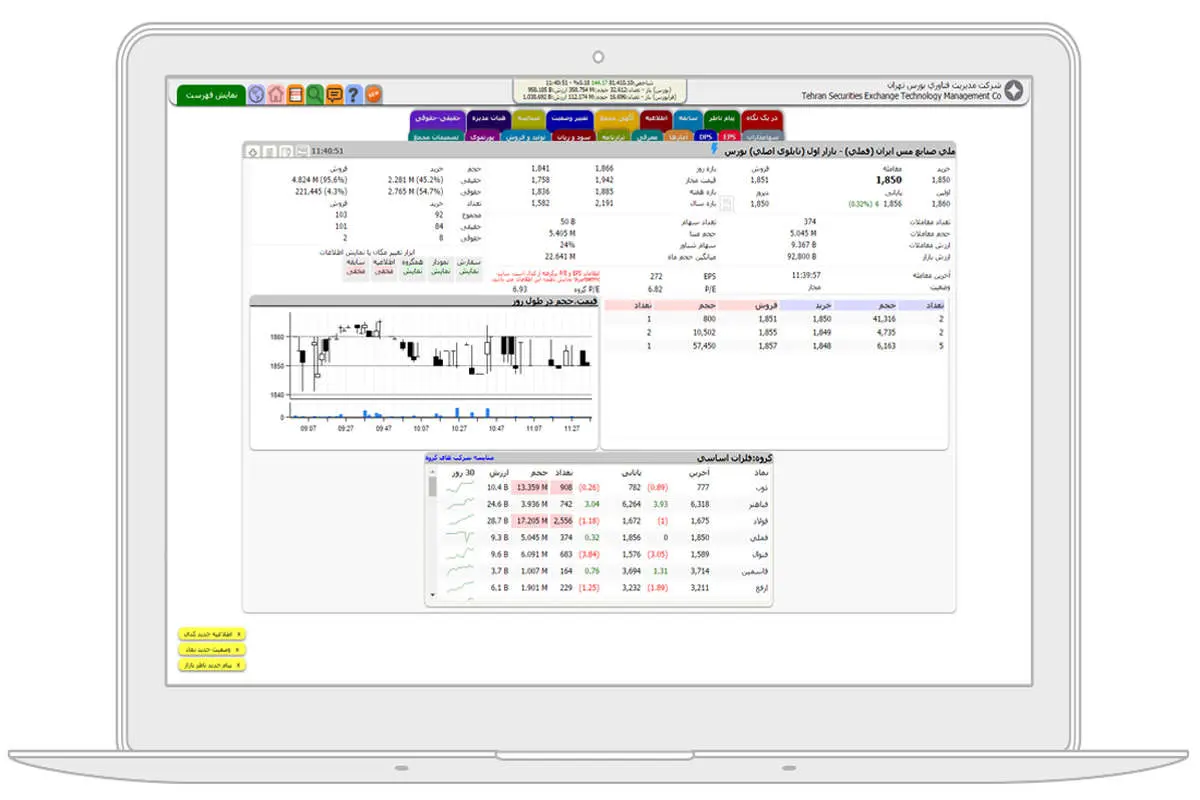

اگر به سایت www.tsetmc.comیا www.codal.ir مراجعه کنید، میتوانید ترازنامه شرکتهایی مثل مخابرات (با نماد بورسی اخابر) یا ایرانخودرو (با نماد بورسی خودرو) را ببینید. نام شرکت برای ما مهم نیست. ما میخواهیم معنی ترازنامه را درک کنیم. ترازنامهها معمولا شبیه به هم هستند.

در سایت tsetmc.com میتوانید اطلاعات ضروری شرکتها را پیدا کنید.  اطلاعات موجود در سایت codal.ir دقیقتر و قابل اعتمادتر هستند.

اطلاعات موجود در سایت codal.ir دقیقتر و قابل اعتمادتر هستند.

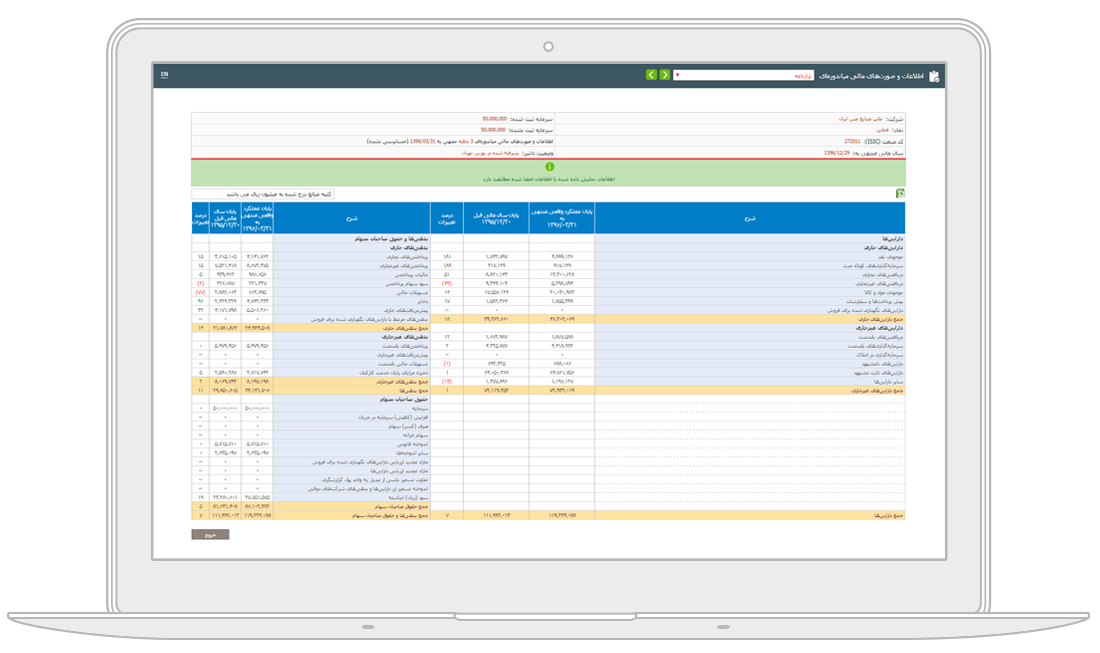

در اولین نگاه و در بالای ترازنامه جملهای شبیه به این خواهید دید: «صورتهای مالی میاندورهای 6 ماهه منتهی به 31/02/1396 (حسابرسی شده)» ترازنامه میتواند میاندورهی (3 ماهه، 6 ماهه و 9 ماهه) یا سالانه باشد. ترازنامههای حسابرسی نشده هم معمولا قابلاعتماد هستند و اختلافهای جزئی در بیشتر موارد به شکل اصلاحیه در سایت کدال منتشر میشود. اگر ترازنامه شبیه به عکسی باشد که از شرکت میگیریم، این جمله تاریخ عکس را نشان میدهد. البته نگهداشتن عکسهای قدیمی خالی از لطف نیست.

قسمت اول: دارایی

در قسمت راست ترازنامه، داراییهای یک شرکت قرار میگیرند. به طور کلی هر منبع اقتصادی که متعلق به شرکت است و میشود آن را نقد کرد، یک دارایی است. مثل زمین، حساب بانکی، لوگوی شرکت، مواد اولیه موجود در انبار و هر چیز دیگری که میشود آن را فروخت.

دارایی میتواند مشهود (مثل ماشینآلات) یا نامشهود (مثل ارزش برند) باشد. داراییها به دو دسته داراییهای جاری نظیر موجودی نقدی، مواد اولیه و کالاهای موجود، پیشپرداختها و سفارشها، سرمایهگذاریها و دریافتیها، و داراییهای غیر جاری مثل سرمایهگذاریهای بلندمدت، املاک، داراییهای نامشهود و داراییهای ثابت تقسیم میشود. داراییهای جاری در کمتر از یک سال به وجه نقد تبدیل میشود یا در عملیات تولید از آن استفاده میشود. داراییهای غیرجاری تمام داراییهایی هستند که این ویژگی را ندارند.

داراییها در ترازنامه به ترتیب نقدشوندگی فهرست میشوند.

داراییها در ترازنامه به ترتیب نقدشوندگی فهرست میشوند. برای مقال نقد کردن داراییهای نامشهود (مثل ارزش برند) سختتر از نقد کردن موجودی نقدی است، برای همین موجودی نقدی در قسمت بالا و داراییهای نامشهود در قسمت پایین ترازنامه میآید.

قسمت دوم: بدهی

درست مثل دارایی، بدهی نیز میتواند جاری یا غیر جاری باشد. بدهیهای جاری میتوانند در مدت کمتر از یک سال تسویه شوند. اگر مدیریت مجموعه قصد تسویه این بدهیها را نداشته باشد، آنها در گروه بدهیهای غیرجاری قرار میگیرند.

پرداختیها، مالیات، سود سهام پرداختی، مزایای پایان خدمت کارکنان یا هر مبلغ دیگری که شرکت باید پرداخت کند، بدهی است. بدهیها به ترتیب زمان پرداخت فهرست میشوند. پرداختیهای تجاری و غیرتجاری در زمانی کوتاه انجام میشود. اما مزایای پایان خدمت کارکنان به این زودیها پرداخت نخواهد شد. برای همین مزایای پایان خدمت در قسمت پایین ترازنامه قرار میگیرد.

قسمت سوم: حقوق صاحبان سهام

برای تاسیس یک شرکت معمولا چند نفر کنار هم جمع میشوند، مقداری پول را به عنوان سرمایه اولیه به اشتراک میگذارند و مقداری هم وام یا قرض میگیرند. این منابع داراییهای شرکت را تشکیل میدهند. بدیهی است اگر یکی از شرکا مقداری پول را برای خودش بردارد، داراییها با مجموع بدهیها و حقوق تراز نمیشود.

هر تزارنامه از صورت داراییها، بدهیها و حقوق صاحبان سهام تشکیل شده است.

البته نیازی نیست که شما نگران تراز شدن داراییها و بدهیها باشید. یک ترازنامه منتشرشده همیشه تراز است. شما میخواهید بدانید که یک شرکت چقدر دارایی دارد، چقدر بدهکار است و حقوق صاحبان سهام چقدر است. با کنار هم قرار دادن این سه عامل میتوانید از وضعیت شرکت باخبر شوید.

صورت سود و زیان، نمایش اشکها و لبخندها

صورت سود و زیان یکی دیگر از صورتهای مالی است. این صورت، برخلاف ترازنامه، محدود به یک بازه زمانی مشخص است. ممکن است صورت سود و زیان YOY یا سالبهسال (year-over-year) و QOQ یا فصلبهفصل (quarter-over-quarter) باشد.

همانطور که از اسم صورت سود و زیان بر میآید، این صورت در مورد سودها، زیانها، هزینهها و درآمدهای یک شرکت است. معمولا در این صورت مالی اطلاعات دو یا سه سال (یا فصل مشابه در سالهای گذشته) در کنار هم قرار گرفتهاند تا شما بتوانید سود یا زیان سالانه شرکت را مقایسه کنید.

P/E به ما میگوید که سهم در مقابل سودی که میتواند ایجاد کند چقدر گران است.

یکی از مهمترین فاکتورهایی که در این صورت یافت میشود «سود و زیان خالص هر سهم» یا EPS است. این عامل به شما میگوید که شرکت به ازای هر سهم چقدر سود یا زیان دارد. میتوانیم با تقسیم قیمت سهم به EPS، به یکی از مهمترین عوامل تحلیل بنیادین سهم، یعنی P/E برسیم. P/E به ما میگوید که سهم در مقابل سودی که میتواند ایجاد کند چقدر گران است.

اعداد همگن شده

بهای تمامشده تولید کالا یا خدمات (Cost Of Goods Sold) نیز از فاکتورهای بسیار مهم است که در صورتهای مالی سود و زیان پیدا میشود. بهای تمامشده برای شرکت خودروسازی میتواند شامل دستمزد، فولاد، لاستیک، شیشه و غیره باشد. بهای تمامشده به دلایل مختلفی میتواند زیاد شود. مثلا ممکن است قیمت مواد اولیه رشد کند، یا مصرفکنندهها به خرید کالاهایی با بهای تمامشده بیشتر تمایل پیدا کنند.

از مقایسه سالبهسال بهای تمامشده نمیشود به نتیجه معناداری رسید. بهتر است این هزینه بر درآمد کل شرکت تقسیم شود و اعداد همگنشده (Common-Sized) با سالهای قبل مقایسه شود.

بهای تمامشده کالا و خدمات برای شرکت همراه اول در ششماهه منتهی به 31/2/96 برابر 3700 میلیارد ریال بوده است. در مدت مشابه سال قبل 605 میلیارد ریال بهای تمامشده پرداخت شده بود. اما اگر این هزینهها را به درآمدهای عملیاتی تقسیم کنیم، میبینیم که در سال 95 هزینه تمامشده همگن نزدیک به 94.5% و در سال 96 نزدیک به 93.5% است. یعنی با وجود رشد هزینه تمامشده، هزینه تمامشده همگن در سال جاری کمتر از سال قبل است. این نسبت همگنشده به ما میگوید که همراه اول برای به دست آوردن هر اسکناس 1000 تومانی، 935 تومان خرج میکند.

صورت سود و زیان در عمل بیشترین شباهت را به کارنامه تحصیلی دارد. با کمک این صورت مالی میشود عملکرد شرکت در بازه مشخصشده را رصد کرد و در مورد آینده آن خوشبین یا بدبین شد.

صورت گردش وجوه نقد، بوی خوش پول

فرض کنید میخواهید یک تاکسی بخرید و با آن کار کنید. مبلغی را باید برای خرید این ماشین بپردازید. علاوه بر این هزینه تعمیر و نگهداری از خودرو، پول بنزین، هزینه روغن و غیره نیز با شما است. این پولها جریانهایی نقدی هستند که از جیب شما خارج میشوند.

در مقابل هر روز میتوانید با این تاکسی کار کنید و بعد از مدتی هم میتوانید ماشین خود را بفروشید، البته با قیمتی کمتر از قیمت خرید. این پولها جریانی نقدی هستند که به جیب شما وارد میشوند.

اگر پولی که به جیب شما وارد میشود، از پولی که از جیبتان خارج میشود، بزرگتر باشد، شما کسبوکاری سودآور خواهید داشت.

یکی از صورتهای مالی، یعنی صورت جریانهای نقدی مربوط به همین جریانهای ورودی و خروجی نقدی است. توجه کنید که در صورت وجوه نقدی هم از دارایی حرف میزنیم، هم از سود و زیان. به بیان دیگر صورت گردش وجوه نقد محل تلاقی صورتهای مالی دیگر است.

صورتهای مالی، سوادی برای همه

طبیعتا حسابدارهای شرکت و حسابرسها صورتهای مالی را بارها و بارها میخوانند. شاید مدیرعامل شرکت هم یک نسخه زیبا و رنگی از گزارش سالانه هیات مدیره را روی میز کارش داشته باشد، هرچند بعید است که تمام آن را مطالعه کند. اما چرا ما باید صورتهای مالی شرکتهایی مثل شرکت ملی مس (فملی) را بخوانیم؟

اولین گروهی که هر روز با صورتهای مالی سروکار دارند، تحلیلگرهای سهم هستند. آنها میخواهند سهمهایی را بیابند که ارزش ذاتی آنها بیشتر از قیمت بازارشان است.

اما اگر نمیخواهید سهم بخرید، باز هم میتوانید از صورتهای مالی استفاده کنید. اگر قرار است در یک شرکت استخدام شوید یا با آنها شراکت کنید، میتوانید از صورتهای مالی استفاده کنید. حتی اگر قرار باشد مبلغی را به یک شرکت عامالمنفعه اهدا کنید، بد نیست اول مطمئن شوید که آنها میتوانند از هدیه شما به بهترین شکل استفاده کنند.

درست مثل دانستن زبان انگلیسی و داشتن سواد کامپیوتری، توانایی خواندن صورتهای مالی برای همه مردم یک دانش لازم و ضروری است. اگر میخواهید در مورد صورتهای مالی بیشتر بدانید میتوانید به کتابهایی مانند «تجزیهوتحلیل صورتهای مالی نوشته دکتر فضلالله اکبری» و «شناخت، تجزیهوتحلیل صورتهای مالی نوشته دکتر رضا تهرانی» یا دیگر منابع موجود در بازار کتاب مراجعه کنید. به خصوص که ارزش ذاتی این کتابها به مراتب از قیمتشان بیشتر است.

نظرات