آموزش تحلیل تکنیکال کلاسیک

تحلیل تکنیکال کلاسیک در علم تکنیکال به شاخهای گفته میشود که به بررسی الگوهای قیمتی و خط روندها میپردازد. به دلیل اینکه چنین تحلیلهایی بسیار قدیمی هستند، لقب کلاسیک را به خود گرفته اند. این روش تحلیلی را چارلز داو بنیانگذاری کرده است. ما در این مقاله میخواهیم به آموزش تحلیل تکنیکال کلاسیک بپردازیم. اما

تحلیل تکنیکال کلاسیک در علم تکنیکال به شاخهای گفته میشود که به بررسی الگوهای قیمتی و خط روندها میپردازد. به دلیل اینکه چنین تحلیلهایی بسیار قدیمی هستند، لقب کلاسیک را به خود گرفته اند. این روش تحلیلی را چارلز داو بنیانگذاری کرده است.

ما در این مقاله میخواهیم به آموزش تحلیل تکنیکال کلاسیک بپردازیم. اما پیش از آن شاید بد نباشد کمی در مورد چارلز داو و تأثیر وی در اقتصاد دنیا نیز بدانیم.با ما همراه باشید.

«چارلز داو» نقطه آغاز تحلیل تکنیکال

وی در سال 1851 در شهر استرلینگ چشم به جهان گشود. چارلز داو (Charles Henry Dow) در 6 سالگی پدر کشاورز خود را از دست داد. او در 21 سالگی بهعنوان یک خبرنگار در روزنامه «اسپرینگ فیلد» (Springfield Daily Republican) کار میکرد. داو بعدها همکاری خود را با «ادوارد دیویس جونز» (Edward Davis Jones) آغاز کرد و پس از مدتی، خبرگزاری خود با نام «داو، جونز و شرکا» (Dow, Jones & Company) را تاسیس کردند. آنها در این خبرگزاری گزارش روزانه دوصفحهای از خلاصه وضعیت بازار و بورس ارائه میدادند.

در سال ۱۸۸۹ که خبرگزاری آنها ۵۰ نفر کارمند داشت، آنها تصمیم گرفتند گام بزرگی دیگری بردارند. آنها نام روزنامه خود را به «والاستریت ژورنال» (Wall Street Journal) تغییر و آن را به فراتر از دو صفحه خلاصهنویسی گسترش دارند. آنها به کمک شریک جدیدشان چارلز برگاسترسر (Charles Milford Bergstresser) در والاستریت ژورنال چندین شاخصهای مختلف داو-جونز را بررسی میکردند.

داو کتابی در مورد تحلیل تکنیکال ننوشته است؛ اما مقالات وی در نشریه والاستریت ژورنال، مسیر خوبی را برای پیشگامان این علم باز کرد. وی سه نظریه مهم دارد که به «نظریه داو» مشهور هستند:

1- همهچیز در قیمت منعکس میشود

داو معتقد بود که همه عوامل سیاسی، بنیادی و چیز دیگری که برای بازار مهم است، در قیمت نمایان میشود؛ مثلا زمانی که یک خبر خوب بنیادی منعکس شود و یا انتظارات مثبت در بازار به وجود میآید، قیمتها افزایش مییابند.

بهعنوان یک مثال عینی این فرضیه، میتوان به زمستان 94 اشاره کرد که پس از توافق برجام و شکلگیری انتظارات مثبت در بازار، قیمت سهمهای خودرویی چند برابر شدند. نکته قابل تامل این است که تحلیلگران تکنیکال، با توجه به اصل داو به دنبال علت تغییر جهت قیمت نیستند، بلکه تنها با شناسایی جهشهای قیمت و یا چرخشهای صورت گرفته در بازار، به دنبال بهترین نقاط ورود جهت و کسب حداکثر سود از بازار هستند.

2- قیمتها دارای روند هستند

تکنیکالیستها یا همان تحلیلگران تکنیکال، معتقدند که قیمتها دارای یکروند هستند و تا زمانی که روند شکسته نشود، تمایل دارند در جهت روند حرکت کنند. تشخیص روندها با استفاده از ابزارهای متفاوت تحلیل تکنیکال صورت میگیرد و تحلیلگران با استفاده از این ابزارها روند فعلی را تشخیص داده و پیشبینی خود را از آینده قیمتها انجام میدهند.

3- قیمتها تکرار خواهند شد

اصل مهم دیگری که در تحلیل تکنیکال وجود دارد این است که تاریخ (قیمتها) تکرار میشود. بزرگترین دلیلی که این اصل مطرحشده از روانشناسی بازار نشئت میگیرد، در واقع فعالین بازار به سطوح مختلف قیمت واکنش نشان میدهند و باعث تکرارپذیر بودن قیمت شدهاند؛ مثلا قیمت سهم هرگاه به 200 تومان میرسد خریداران وارد بازار میشوند و با خریدهای خود قیمت را بالا میکشند و هرگاه به 300 تومان میرسد فشار فروش در بازار باعث ریزش قیمت میشود.

خط روند جادوی تکنیکال

قبل از شروع مبحث خط روند، بهتر است با مفهوم پیووت (Pivot) آشنا شویم. نقاطی در بازار وجود دارند که در آنها قیمت دچار چرخش میشود (Swing). در این نقاط اصطلاحا میگوییم پیووت تشکیلشده است. پیووتها به دودسته ماژور و مینور تقسیم میشوند که به معرفی آنها میپردازیم.

پیووت مینور

پیووتهای مینور (Minor Pivot)، برگشت قیمتی محدودی دارند و در اصطلاح به آنها نوسانات کوچک میگوییم. پیووتهای مینور موردعلاقه نوسان گیران است. این پیووتها اصلاحهای کوچکی را که در آنها شاهد توقف کوتاهمدت روند اصلی هستیم، نشان میدهند و از دید تکنیکال ارزش و اعتبار خاصی ندارند. ازاینروی بهتر است ما از این نقاط بهعنوان مرجعی برای رسم خط روند یا الگوها استفاده نکنیم.

پیووت ماژور

پیووتهای ماژور (Major Pivot) برگشتهایی بزرگ هستند. در این نقاط جهت روند عوض میشود. روندهای نزولی تبدیل به روندهای صعودی و یا بلعکس میشوند. این نقاط مهم باید توسط تکنیکالیست شناسایی و بر اساس آنها، خط روندها، کانالها و یا الگوها رسم شوند.

به عبارت سادهتر پیووتهای مینور نوسانات کوتاهمدتاند که در تعیین الگوهای نموداری نقش موثری ندارند و صرفا موردتوجه نوسان گیران هستند. ولی پیووتهای ماژور نقاط با اهمیتی هستند که ما باید این نقاط رو شناسایی کنیم. چراکه در این نقاط روندها تغییر جهت میدهند و هدف ما معامله کردن در جهت روندهای تازه شکلگرفته و رسم الگو و ابزارها بر روی این نقاط مهم است.

نقاط کلیدی حمایت و مقاومت

حمایت (Support) و مقاومت (Resistant) نشاندهنده نقاط اتصال کلیدی و مهمی هستند که در آنها نیروهای عرضه و تقاضا به هم میرسند. هرگاه تقاضا افزایش یابد، قیمتها بالا میروند و هرگاه عرضه افزایش یابد قیمتها پائین میآیند.

حمایت

حمایت سطحی از قیمت است که تصور میشود در آن تقاضا به حدی قوی است که از ریزش بیشتر قیمت جلوگیری میکند. حمایت، خریداران را به خرید راغب و فروشندگان را به فروش کم میل میکند. اعتقاد بر این است که زمانی که قیمت به سطح حمایت میرسد، تقاضا بر عرضه غلبه میکند و از سقوط قیمت به زیر سطح حمایت جلوگیری میکند.

خط حمایت خطی است که از اتصال و امتداد نقاط حمایت در یک راستا ایجاد میشود. حمایت همواره پایدار نمیماند و شکسته شدن قیمت به زیر این خط نشاندهنده غلبه فروشندگان بر خریداران است. سقوط قیمت به زیر این سطح نشاندهنده یک تمایل جدید به فروش و یا انگیزه کمتر برای خرید است.

حداقل 2 نقطه برای اعتبار حمایت نیاز داریم اما هرچه تعداد نقاط برخورد بیشتر باشد اعتبار آن بیشتر است.

اگر یک حمایتی شکسته شود به خط مقاومت تبدیل میشود. به خط حمایت افقی، حمایت استاتیکی نیز میگویند.

مقاومت

مقاومت سطحی از قیمت است که تصور میشود در آن فروش آنقدر قوی است که از افزایش بیشتر قیمت جلوگیری میکند. منطق حکم میکند هنگامیکه قیمت به سمت سطح مقاومت بالا میرود، فروشندگان به فروش راغبتر شوند و خریداران تمایل کمتری به خرید پیدا میکنند. اعتقاد بر این است زمانی که قیمت به سطح مقاومت میرسد، عرضه بر تقاضا غلبه و از افزایش قیمت به بالای سطح مقاومت جلوگیری کند.

خط مقاومت خطی است که از اتصال و امتداد نقاط مقاومت ایجاد میشود. همیشه پایدار نمیماند و افزایش قیمت به بالای این خط نشاندهنده قدرت بیشتر خریداران نسبت به فروشندگان است.

افزایش قیمت به بالای این سطح نشاندهنده یک تمایل جدید به خرید و یا انگیزه کمتری برای فروش است. شکست خط مقاومت و اوجهای جدید قیمت نشان میدهد که خریداران توقعات خود را بالابردهاند و حاضرند بازهم به قیمتهای بیشتری بخرند. فروشندگان تا زمانی که قیمتها به بالای خط مقاومت و بیش از اوج قبلی صعود نکنند وادار به فروش نخواهند شد.

حداقل 2 نقطه برای تایید اعتبار مقاومت لازم است و هرچه تعداد برخوردها بیشتر باشد اعتبار خط بیشتر است. زمانی که خط مقاومتی شکسته میشود تبدیل به خط حمایت میشود. به مقاومت افقی، مقاومت استاتیکی نیز میگویند.

قله و دره

قله

زمانی که قیمتها در حال افزایش هستند کندلها، قیمت بسته شدن (Close) و یا بیشترین قیمت (High) بالاتری نسبت به قیمت قبل تشکیل میدهند. بازار در یک قیمت متوقف میشود (عموما کندل برگشتی شکل میگیرد) و قیمتها دچار ریزش میشوند. این ریزش میتواند بلندمدت باشد و یا بسیار کوتاهمدت باشد؛ اما نکته مهم برای ما، چرخش بازار است. در این نقطه اصطلاحا میگوییم که قله (Peak) شکلگرفته است.

دره

زمانی که قیمتها در حال کاهش هستند (کندلها، قیمت بسته شدن و یا بیشترین قیمت پایینتری نسبت به قیمت قبل تشکیل میدهند)، بازار در یک قیمت متوقف میشود (عموما کندل برگشتی شکل میگیرد) و قیمتها افزایش مییابند. این صعود قیمتی میتواند بلندمدت و یا بسیار کوتاهمدت باشد؛ اما مثل حالت قبل، چرخش بازار مهم است. در این نقطه اصطلاحا میگوییم که دره (Trough) شکلگرفته است.

روند

روند صعودی

طبق تئوری داو زمانی که قلهها و درهها بالاتر از یکدیگر تشکیل میشوند، میگوییم روند صعودی (Ascending) است. در روند صعودی، قله دوم بالاتر از قله اول و قله سوم نیز بالاتر از قله دوم است. همچنین دره سوم بالاتر از دره دوم و اول قرار میگیرد. واضح است زمانی که قلهای پایینتر از قله قبل شکل بگیرد، نشان از تضعیف روند است و هنگامیکه درهای پایینتر از دره قبل شکل بگیرد روند صعودی ما شکسته شده است.

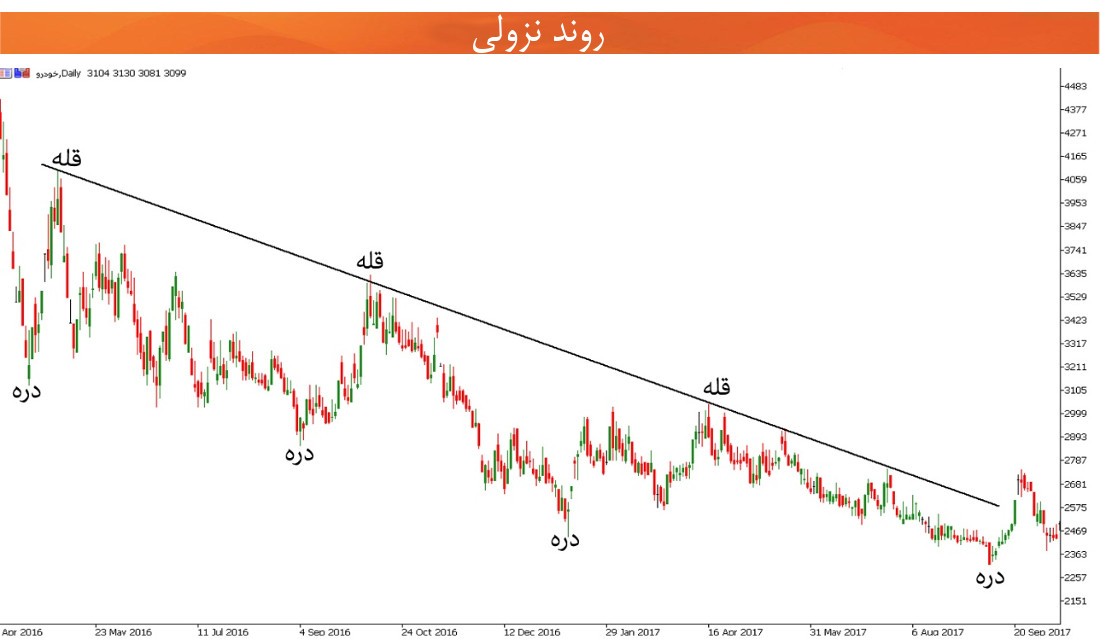

روند نزولی

در نظریه داو، زمانی که قلهها و درهها پایینتر از یکدیگر تشکیل میشوند، روند نزولی (Descending) است. در روند نزولی قله دوم پایینتر از قله اول و قله سوم نیز پایینتر از قله دوم است. دره سوم نیز پایینتر از دره دوم و اول میایستد.

واضح است زمانی که درهای بالاتر از دره قبل شکل بگیرد، نشان از تضعیف روند و افزایش قدرت خریداران است. هنگامیکه قلهای بالاتر از قله قبل شکل بگیرد روند صعودی ما شکسته شده است.

روند خنثی

اگر دو شرط بالا محقق نشوند، ما در یک روند خنثی قرار داریم، به این معنی که قلهها و درههای ایجادشده با یکدیگر برابر هستند و نمودار از یک رفتار کانالیزه تبعیت میکند.

خط روند

خط روند از اتصال حداقل دو دره (کف) و یا دو قله (سقف) به یکدیگر ساخته میشود. در روند صعودی، درهها و در روند نزولی، قلهها را به هم متصل میکنیم. واضح است که هر چه تعداد نقاط اتصال بیشتر باشد خط روند معتبرتر است. چند نکته در مورد خط روند:

- کارکرد خط روندها هم مانند خطوط حمایت و مقاومت است و قابلیت تبدیلشدن به یکدیگر را دارند.

- به خط روندهای رسم شده در نمودار اصطلاحا خطوط دینامیکی گفته میشود.

- بهتر است برای رسم خط روندها از پیووتهای ماژور استفاده کنیم، زیرا پیووتهای مینور تغییرات کوتاهمدتتر بازار را به ما نشان میدهد.

خط روند صعودی

خط روند نزولی

الگوهای تحلیل تکنیکال کلاسیک

همانطور که در مقاله نمودارهای شمعی دیدید، با قرار گرفتن کندلها در کنار یکدیگر برخی الگوها پدید میآیند. در سطح بزرگتر نمودار نیز چیدمان قیمتها در کنار یکدیگر، الگوهایی پدید میآورد که به دو بخش الگوهای بازگشتی و الگوهای ادامهدهنده تقسیم میشوند.

الگوهای بازگشتی

الگوهایی هستند که باعث برگشت روند قیمت میشوند و به دو دسته تقسیم میشوند.

1- سر و شانه

در این الگو، سر باید از شانه چپ و راست بزرگتر باشد، شانههای چپ و راست بهتر است چه از نظر بازه قیمتی و چه از نظر بازه زمانی تفاوت فاحشی با یکدیگر نداشته باشند. به این معنی که اگر 1 ماه طول کشیده است تا شانه چپ تشکیل شود، شانه راست نمیتواند 5 روزه تشکیل شود. واضح است که در این صورت، ما الگو را اشتباه تشخیص دادهایم. اگر فرض کنیم طول شانه چپ از نظر قیمتی بسیار بلند باشد و مثلا 50 تومان نوسان قیمت داشته شانه راست نمیتواند با نوسان قیمت 5 تومانی تشکیل شود و مسلما الگویی تشکیل نمیشود.

زمانی که سر و شانه را مشاهده میکنیم، یک خط از شانه چپ به سمت شانه راست امتداد میدهیم. بهگونهای که خط به دونقطهای که سر را تشکیل دادهاند، برخورد داشته باشد. در این مرحله اگر قیمت از خط گردن گذر کند، امکان اینکه بهاندازه فاصله خط گردن تا سر افزایش یا کاهش داشته باشد بسیار زیاد است.

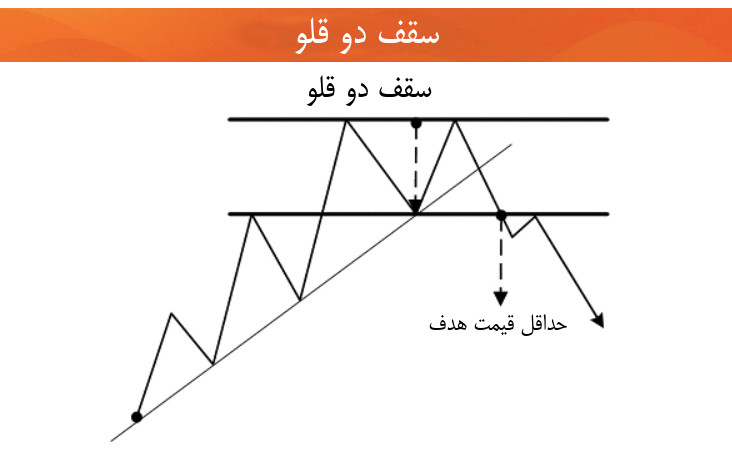

2- کف یا سقف دو قلو

برای تشکیل کف دو قلو باید با این نکته توجه کنیم که باید قیمت دو بار یک سطح حمایتی را لمس میکند. در این حالت خریداران به یک وحدت نظر میرسند که حمایت قوی تشکیلشده و بازار میل به صعود دارد. همین امر باعث میشود خریداران بیشتری وارد بازار شوند و قیمتها افزایش یابد. این فرآیند منجر به شکسته شدن یک سطح مقاومتی مهم میشود.

این شکست سطح مقاومت، خریداران بیشتری را وارد بازار میکند و از تمایل فروشندگان به فروش میکاهد. در بیشتر مواقع قیمت بهاندازه فاصله دو کف تا نقطه مقاومت رشد میکند.

در تشکیل سقف دوقلو، فشار فروش ناشی از برخورد دوباره به یک مقاومت و عدم توانایی برای شکست آن، باعث ریزش شدید قیمت، کاهش قدرت خریداران و افزایش تعداد فروشندگان میشود که همین امر موجب شکست حمایت بعدی قیمت خواهد شد.

از دست رفتن این حمایت فشار فروش را در بازار مضاعف میکند و باعث ریزش هرچه بیشتر قیمت میشود که در اکثر مواقع بهاندازه فاصله قله قیمتی تا حمایت شکسته شده قیمت ریزش خواهد کرد.

در دستهبندیها، کف یا سقف سهقلو هم داریم که تنها تفاوت آنها با مثالهای بالا در این است که در آنها سه برخورد وجود دارد.

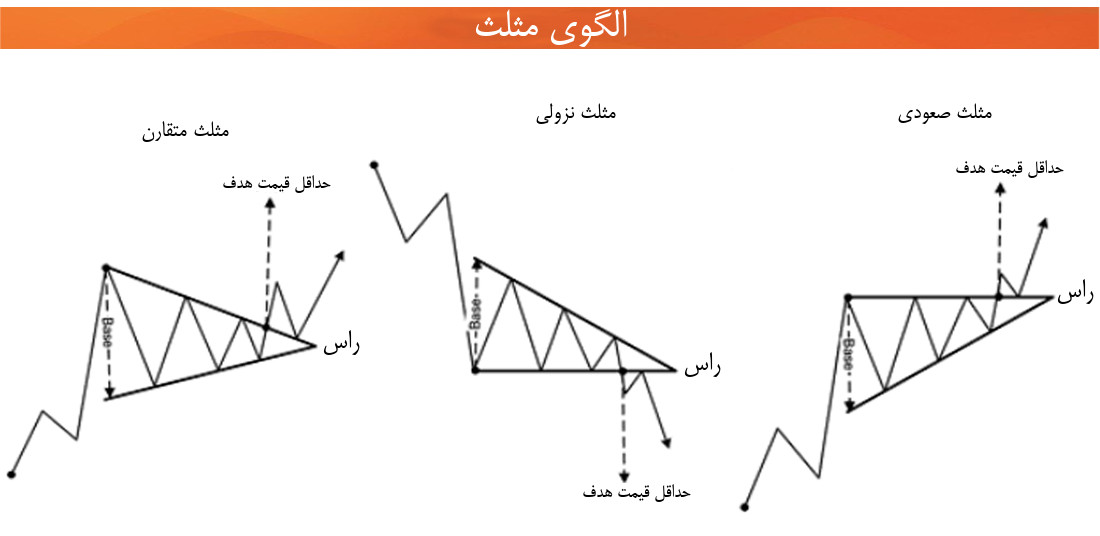

الگوهای ادامهدهنده

1- مثلث

این الگو از دو خط حمایتی و مقاومتی تشکیلشده و این خطوط ممکن است دینامیک یا استاتیک باشند. نکتهای که برای تشکیل مثلث حائز اهمیت است این است که تعداد برخوردها در مثلث باید به پنج برخورد متوالی برسد و زیر چهار برخورد مثلث برای ما اهمیت چندانی ندارد.

در دستهبندیها، مثلث جزو الگوها ادامهدهنده روند است اما تجربه ثابت کرده که قیمت از هر ضلع مثلث که خارج شود میتواند با اندازه قاعده مثلث افزایش یا کاهش یابد، درنتیجه میتواند یک الگوی بازگشتی نیز باشد.

2- کنج

کنجها از همان قواعد مثلثها پیروی میکنند؛ اما تنها تفاوتشان در مدتزمان شکلگیری است. کنجها زمان تشکیل شدنشان بلندتر از مثلث است، مثلا اگر حرکت یک سهم طی مدت 2 سال در قالب یک مثلث قرار بگیرد، به آن کنج میگوییم.

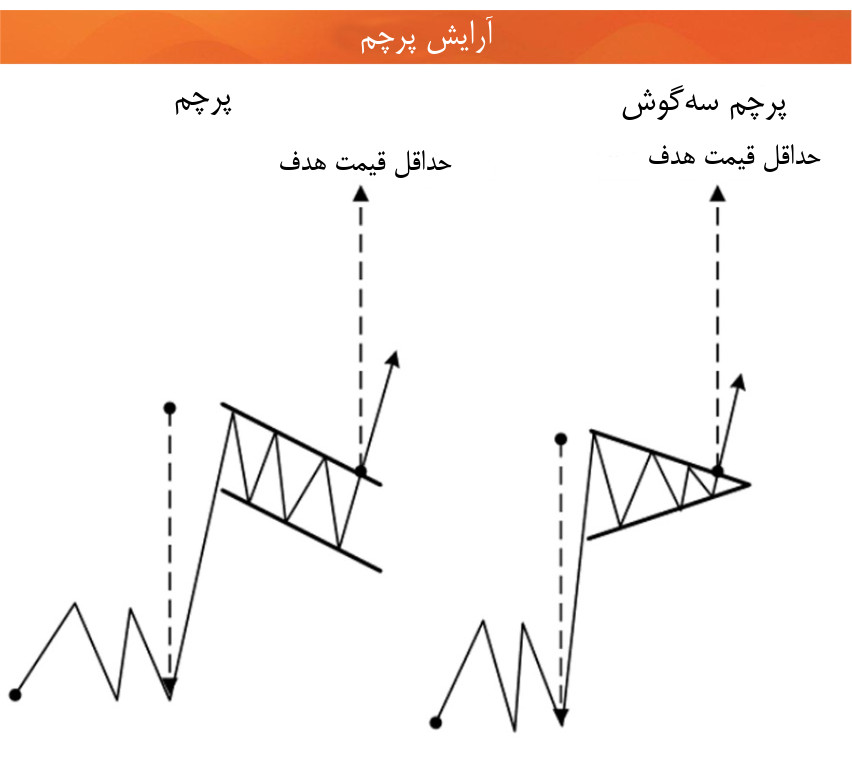

3- پرچم

زمانهایی وجود دارد که در بازار حرکتهای صعودی یا نزولی در مدتزمان بسیار کوتاه شکل میگیرد و بعدازآن بازار وارد فاز اصلاحی میشود؛ اما این اصلاح نباید طولانیمدت شده و از طول میله پرچم بیشتر شود. در نقطهای که این اصلاح به پایان میرسد و بازار در جهت موج پیشرو قبلی قرار میگیرد، برای هدف بعدی قیمت، میتوان طول میله پرچم را تصور کرد.

4- مستطیل یا کانال

کانالها بین دو حمایت و مقاومت موازی شکل میگیرند و میتوانند صعودی، نزولی و یا حتی خنثی باشند. قیمت در صورت خروج از کانال بهاندازه ارتفاع کانال خود میتواند صعود یا نزول داشته باشد.

سخن آخر

در کنار یادگیری انواع الگوهای شمعی، استفاده از الگوهای تحلیل تکنیکال کلاسیک همچنین خط روند و خطوط استاتیکی، کمک شایانی به تحلیل شما میکند. هرچه تحلیل شما دقیقتر باشد؛ ریسک شما کاهش مییابد و با قطعیت بیشتری میتوانید سرمایهگذاری کنید.

برای استفاده از این ابزارها، علاوه داشتن بر دانش و درک صحیح از فلسفه به وجود آمدن آنها، تجربه نقش بزرگی بازی خواهد کرد. اگر شما بهدرستی همه قواعد را درک کردید، هرچه تجربه بیشتری در استفاده از آنها داشته باشید، نتایج بهتری خواهید گرفت.

نظرات