احساسات سرمایهگذار: جریانساز اصلی در شرایط نااطمینانی بازار بورس

تصور شما از یک بازار مالی عادی چیست؟ رفتار منطقی سرمایهگذار برای سرمایهگذاری؟ هدفگذاری برای حداکثر کردن سود؟ پیشروی روند بازار بر اساس ارزش شرکتها؟ همه این فرضیات به تعریف ما از یک بازار مالی عادی بازمیگردد؛ شاید در گذشته و طبق نظریات کلاسیک، بازار مالی با رفتار منطقی بازیگران آن تعریف میشد. اما در

تصور شما از یک بازار مالی عادی چیست؟ رفتار منطقی سرمایهگذار برای سرمایهگذاری؟ هدفگذاری برای حداکثر کردن سود؟ پیشروی روند بازار بر اساس ارزش شرکتها؟

همه این فرضیات به تعریف ما از یک بازار مالی عادی بازمیگردد؛ شاید در گذشته و طبق نظریات کلاسیک، بازار مالی با رفتار منطقی بازیگران آن تعریف میشد. اما در حال حاضر، میدانیم که چنین فرضهایی بههیچوجه بهطور ۱۰۰% صحیح نیستند.

بازار سرمایه پر از افرادی است که اهداف غیراقتصادی دارند. توانهای شناختی انسانها بهراحتی دچار انحراف شده و حجم زیادی از تصمیمات انسانی کاملا «منطقی» نیستند. درنتیجه، حتی در شرایط عادی یک بازار، سوگیریهای شناختی انسانی نیز درگیر خواهند بود.

حال شرایط کنونی بازارهای سرمایه (چه ایران و حتی چه آمریکا) را در نظر بگیرید؛ واضح است که با توجه به شیوع کرونا و همچنین وضعیت تورمی کشور، حداقل از لحاظ آماری، در موقعیتی عادی قرار نداریم.

در شرایط نا اطمینانی و نگرانی، قدرت پیشبینیهای افراد کم شده و فرصتی برای جولان سوگیریهای شناختی فراهم میشود؛ یکی از اصلیترین موارد این مبحث «احساسات سرمایهگذار» یا «Investor Sentiment» است که قصد داریم به آن بپردازیم. شاید از طریق، بتوان علت بخشی از رفتارهای فعلی بازار را متوجه شد.

احساسات یا تمایلات سرمایهگذار چیست؟

همانطور که در مقدمه بیان شد، تئوریهای کلاسیک اقتصاد رفتارهای غیرمنطقی و جهتدار انسانی را توضیح نمیدهد؛ در بحث سرمایهگذاری و مبحث مالیه، محققان سعی کردند تا با ایجاد موضوع «مالیه رفتاری» این نوع کژرفتاریها در رفتار سرمایهگذاران را بررسی کنند.

در ادامه، دو فرض پایهای برای توجیه این نوع رفتار سرمایهگذاران مطرح شد. اولین فرض این مسئله بود که تمامی سرمایهگذاران، در معرض تصمیمگیریهای احساسی و تمایلی قرار دارند.

در بحث مالیه رفتاری، احساسات سرمایهگذار به مجموعهای از باورها گفته میشود که فرد درباره جریانهای نقدی آینده شرکت و ریسکهای سرمایهگذاری آن شکل میدهد، که این باورها با حقایق و مدارک موجود انطباقی ندارند. بهعبارت دیگر، وقتی حتی با وجود افزایش زیان یک شرکت و مشکلات مربوط به خط تولید آن، سرمایهگذار به رشد قیمت سهم آن شرکت باور دارد، او به احساسات در تصمیمگیریهایش دچار است. سرمایهگذار وزن بیشتری به اخبار کماهمیت و شایعات بازار داده و تا حد زیادی صورتهای مالی و سود و زیان شرکتها را نادیده میگیرند.

دومین فرض این است که شرطبندی و تصمیم گرفتن برخلاف جهت احساسات سرمایهگذاران یک بازار، کاری بهشدت پرهزینه و پرریسک محسوب میشود.

در پی این دو نکته، حتی سرمایهگذاران منطقی و آربیتراژکنندگان نیز سعی کرده تا مدلهای قیمتگذاری خود را با احساسات سرمایهگذاران وفق دهند؛ چراکه احساسات سرمایهگذاران بخشی از واقعیتهای بازار به شمار میآیند. در ادامه، روند فعلی بازار بورس را توضیح داده و علاوه بر مشخص کردن جهت احساسات سرمایهگذاران، زمینههای بروز آن و قدرتش را بررسی خواهیم کرد.

بازار گاوی و بازار خرسی

در شرایط نسبتا غیرعادی بازار سرمایه، بازار به یکی از دو حالت Bullish (گاوی) و یا Bearish (خرسی) دچار میشود.

- بازار گاوی: بازار گاوی به بازاری گفته میشود که طی یک دوره نسبتا طولانی، تنها رشد کرده و قیمتها به نحو ضریبی بالاتر میروند؛ بازه زمانی این حالت از بازار بین یک ماه تا چندین سال متغیر است. ویژگی اصلی چنین بازارهایی دید مثبت اکثریت بازیگران نسبت به بازار بوده و احساسات سرمایهگذار همواره مثبت خواهد بود.

- بازار خرسی: بازار خرسی بهنوعی نقطه مقابل بازار گاوی محسوب میشود؛ در چنین حالتی، قیمت سهمها و اوراق در حال کاهش ثابت بوده و خود این عامل، باعث تشویق بازیگران بازار به فروش میشود. مجموع این عوامل باعث شکلگیری جوی منفی در بازار سرمایه شده و به ثبات این روند کمک میکند. بهطورمعمول، چنین دورههای بازار بین چند هفته تا چند ماه ادامه پیدا میکنند.

از این دو حالت بازار میتوان برای تشخیص چرخههای احساسات سرمایهگذار استفاده کرد؛ یک بازار گاوی با جو بسیار مثبت برای مدتی ادامه پیدا کرده و با رسیدن ریسک بازار به حداکثر، نوبت چرخه خرسی بازار میشود. بهطورکلی، قرار داشتن در یکی از دو حالت میتواند جهت احساسات سرمایهگذاران را بهخوبی نشان دهد.

در زمان نوشتن این مقاله، ما مشخصا در بازاری Bullish (گاوی) قرار گرفتهایم. با توجه به تعدد عوامل مختلف در جهت رشد بازار سهام (تورم، نرخ دلار، هجوم جمعیت مصرفکننده به بازار)، بازار طی یک سال و نیم گذشته به روند رشد خود ادامه داده است و این، نماد یک بازار با جو مثبت محسوب میشود.

به همین دلیل، طبیعی است که در چنین بازاری با حجم زیادی از احساسات سرمایهگذاران روبهرو باشیم.

زمینه احساسات سرمایهگذار

در دهههای گذشته، سوالی که محققان مالیه رفتاری در پی پاسخ دادن به آن بودند، این بود که آیا احساسات سرمایهگذار بر قیمت سهمها تاثیرگذار است؟ اما امروزه، تاثیر این مفهوم کاملا اثبات شده و سوال به «احساسات سرمایهگذاران چگونه بر قیمت سهام تاثیر میگذارند؟» تغییر کرده است.

با توجه به تحقیقات و بررسیهای صورت گرفته توسط بیکر و ورگلر (۲۰۰۷)، سهمهای مختلف به میزانهای متفاوتی زمینه را برای احساسات سرمایهگذاران فراهم میکنند.

در بحث آربیتراژ و خرید و فروش سهام، یکی از اصلیترین راههای کسب درآمد در بازار سرمایه خرید سهمهایی است که با قیمتی پایینتر از ارزش واقعی خود در بازار معامله میشوند. به عبارتی، صورتهای مالی و سود و زیان شرکت نشان داده که قیمت آن باید از مقدار فعلی بالاتر باشد.

در بازارهای Bullish یا گاوی، قیمت سهام شرکت ممکن است تا مدتهای زیادی از قیمت واقعی آن بالاتر مانده و به رشد خود ادامه دهد؛ چرا که سرمایهگذاران بازار، فارغ از وضعیت شرکت، عقیده دارند که این روند ادامه پیدا کرده و قیمت سهم آن رشد پیدا خواهد کرد.

در چنین شرایطی است که کوچکترین اخباری مانند افزایش چند دلاری قیمت فولاد یا حتی یک سخنرانی ظاهرا بیاهمیت، میتواند اثرات بسیار بزرگتری بر ذهنیت سرمایهگذاران نسبت به اعلام میزان سود سهام یک شرکت داشته باشد.

اما آنطور که از آمارهای کلان برمیآید، میزان این تاثیر و احساسات برای تمامی سهمها یکسان نیست.

بیکر و ورگلر در مقاله خود بیان میکنند که سهام شرکتهای کمسرمایه، جوان، بدون سود، پرنوسان و رشدمحور و همچنین شرکتهایی که در دوران فشار قرار دارند، بهشدت در معرض احساسات سرمایهگذاران قرار خواهند گرفت. این اتفاق به دو دلیل رخ میدهد:

- آربیتراژ کردن این نوع سهمها معمولا دشوارتر است (به دلایلی مانند هزینههای کارمزد و معامله).

- ارزشگذاری این نوع سهمها و شرکتها سختتر خواهند بود، که زمینه بروز سوگیری در ارزشگذاری شرکتها را فراهم میکند.

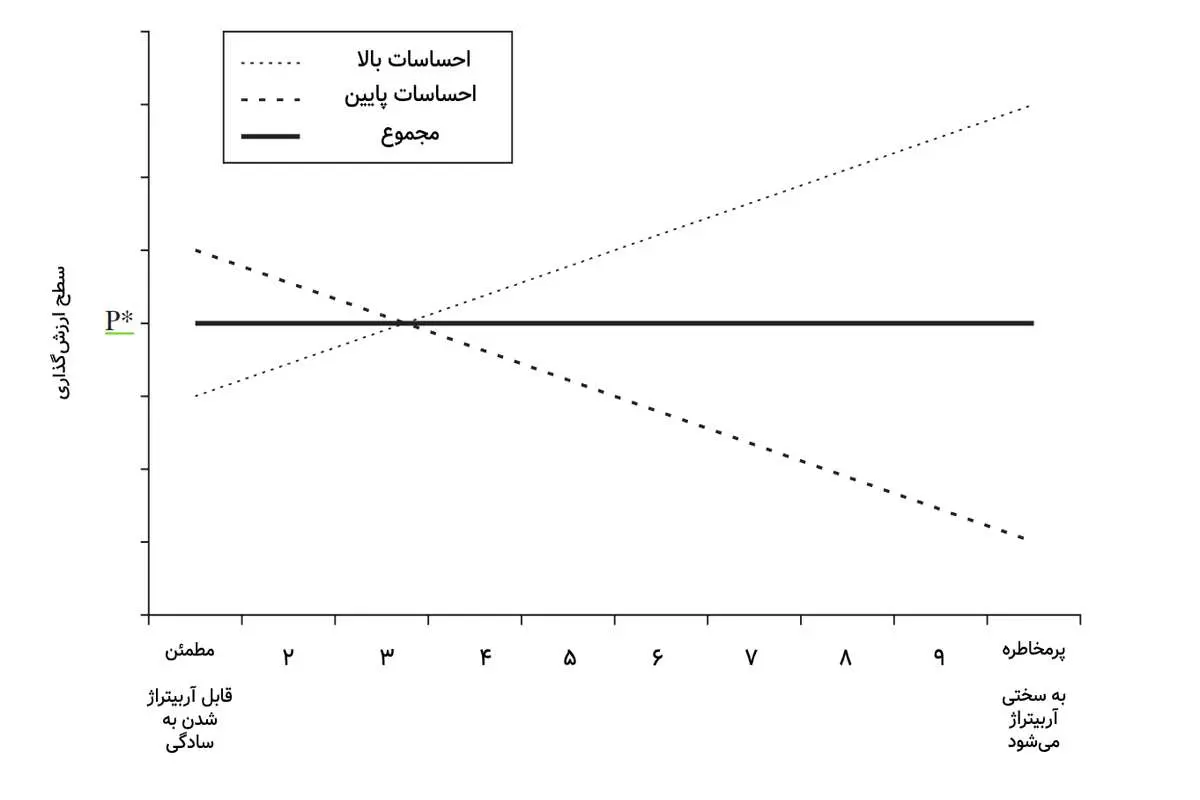

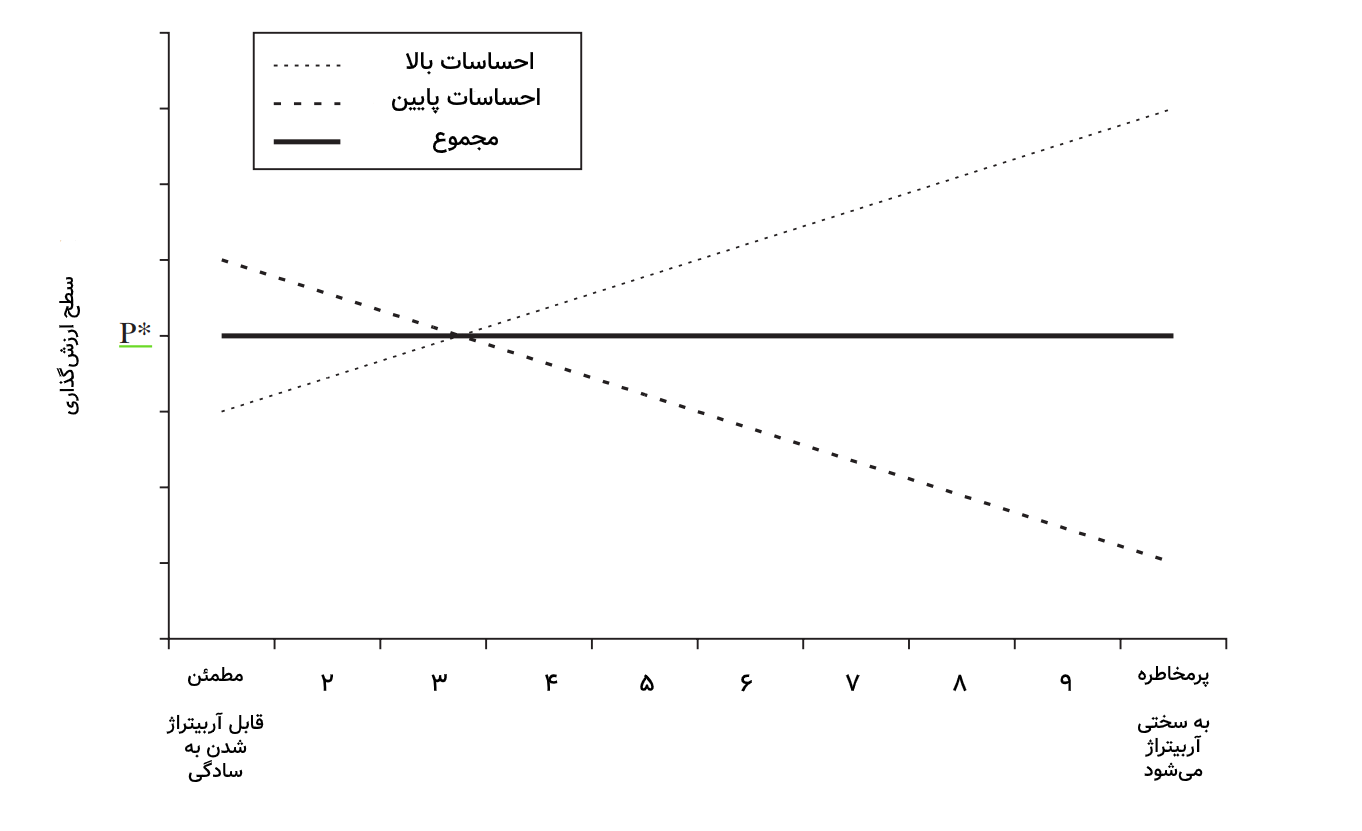

این مسئله را میتوان بهخوبی روی یک نمودار نشان داد:

نکته: سهمهایی که پر ریسک بوده و ارزشگذاری آنها دشوار است، ارزشگذاریهای بالاتری را در زمان بالا بودن احساسات سرمایهگذاران تجربه میکنند.

هر میزان که ارزشگذاری یک سهم دشوارتر باشد، قیمت آن با احساسات بالاتری همراه شده و در نتیجه، با اختلاف بیشتری نسبت به قیمت واقعیاش، رشد یا کاهش پیدا میکند. البته این نمودار تنها یکی از سناریوهای رابطه میان توانایی ارزشگذاری و احساسات سرمایهگذار را نشان میدهد؛ اما این سناریو را میتوان بهعنوان نزدیکترین مورد به واقعیت قبول کرد.

نااطمینانی در شرایط فعلی

در شرایطی که اکنون در آن قرارگرفتهایم، نا اطمینانی در بازار سرمایه موج میزند؛ از پیشبینیهای مربوط به تاثیرات بلندمدت کروناویروس گرفته تا کسری بودجه دولت و سیاستهای ارزی حال حاضر. متغیرهای اقتصادی کشور تا حدی زیاد شدهاند که حتی باوجود تحقیقات و بررسیهای زیاد، زمان کافی برای شناخت بازار و آینده آن وجود ندارد؛ به عبارتی، سرعت تغییرات بازار از سرعت تحلیل ما عبور کرده است. حداقل، برای اکثریت مردم شرایط اینگونه به نظر میرسد.

و همانطور که در بخش قبل توضیح دادیم، نا اطمینانی زمینه بروز احساسات را فراهم میکند؛ چراکه حجم کمی از آمارها و واقعیتها وجود داشته تا به تفکراتمان جهت بدهد. درنتیجه، افراد به طرز ناخودآگاه به سوگیریهای خود تن داده و از جستوجوی حقایق بازار بازمیمانند.

و شاید این روند Bullish و گاوی بازار از حجم سنگین نا اطمینانیها در کشور نشات گرفته باشد. و طبیعی است که با روند رشد ارزش دارایی شرکتها، احساسات سرمایهگذاران جهتی مثبت به خود بگیرد. همچنین، حجم زیاد ورود سرمایهگذاران جدید و کمتجربه به بازار سبب شده تا قدرت این احساسات بازار چند برابر از حالت عادی باشد.

در مقالههای بعدی، به متدهای محاسبه این عامل پرداخته و روشهای استفاده از احساسات سرمایهگذار در بهینهسازی پرتفوی را بررسی خواهیم کرد.

علی کرمی

علی کرمی

نظرات