همهچیز درباره افزایش سرمایه از محل آورده نقدی و حق تقدم

برای شرکتها افزایش سرمایه از محل آورده نقدی و ارائه حق تقدم و همچنین افزایش سرمایه با روش صرف سهام مطلوبترین روشهای افزایش سرمایه است؛ زیرا این دو روش افزایش سرمایه باعث میشود سرمایه نقدی نصیب شرکت شود که میتواند با آن به توسعه خود بپردازد. در راستای مقالاتی که ما میخواهیم در آکادمی تجارتنیوز

برای شرکتها افزایش سرمایه از محل آورده نقدی و ارائه حق تقدم و همچنین افزایش سرمایه با روش صرف سهام مطلوبترین روشهای افزایش سرمایه است؛ زیرا این دو روش افزایش سرمایه باعث میشود سرمایه نقدی نصیب شرکت شود که میتواند با آن به توسعه خود بپردازد.

در راستای مقالاتی که ما میخواهیم در آکادمی تجارتنیوز درباره بورس، مفاهیم، اصطلاحات و عملیات آن بنویسیم، در این مقاله به افزایش سرمایه از محل آورده نقدی و حق تقدم میپردازیم.

سود انباشته

طبق قانون تجارت ایران شرکتها باید هرساله بخشی از سود سالانه خود را در حسابی تحت عنوان «سود انباشته» نگهداری کنند. شرکتها میتوانند بعدا از این پول استفاده کرده و خود را توسعه دهند.

مثلا وقتی شرکتی بخواهد بخشهای جدیدی تاسیس کند که پولش را ندارد، میتواند با استفاده از همین مبلغ ذخیرهشده در حساب سود انباشته استفاده کند. البته برای انجام چنین کاری باید معادل همین سود انباشته، سهام جدید بین سهامداران توزیع کند.

در این حالت عملا پول جدیدی نصیب شرکت نمیشود اما هیئتمدیره و سهامداران عمده و خرده شرکت به این رای میدهند که شرکت از حساب انباشته پول برداشت کرده، افزایش سرمایه انجام داده و مثلا واحدهای جدیدی افتتاح کند.

رایگیری برای افزایش سرمایه از آورده نقدی

تصمیم برای افزایش سرمایه در کل در هیئتمدیره شرکت اتخاذ میشود و پس از مجوز سازمان روی میدهد. البته مراحل افزایش سرمایه شامل جزئیات بیشتری که در ما مقاله دیگری به آن میپردازیم.

وقتی همه این اتفاقها افتاد سهام شرکت ۳ روز قبل از مجمع عمومی فوقالعاده افزایش سرمایه متوقف میشود و دیگر نمیتوان آن را معامله کرد.

مزیت مهم افزایش سرمایه با آورده نقدی برای سهامداران شرکت این است که میزان مالکیت سهامداران فعلی شرکت تغییری نمیکند. به همین دلیل در این نوع افزایش سرمایه از سهامداران فعلی خواسته میشود متناسب با تعداد سهمهایی که دارند، بهحساب شرکت پول واریز کنند.

مجموع همین پولهاست که باعث میشود سرمایه شرکت افزایش یابد و پول در اختیار آن قرار گیرد. با این کار میزان سهمها و طبعا دارایی هر سهامدار بهاندازه پول واریزیاش افزایش مییابد.

اگر همه سهامداران این کار را بکنند، میزان دارایی شرکت افزایش مییابد. تعداد سهمهای سهامداران نیز بهتناسب افزایش مییابد؛ اما ترکیب سهامدارها و میزان مالکیت آنها بر شرکت تغییر نمیکند.

بعد از افزایش سرمایه با آورده نقدی، قیمت سهام شرکت کاهش مییابد؛ اما از آنسو به همین نسبت حق تقدم در سبد دارایی سهامداران اضافه میشود. در نهایت مجموع این دو عدد برابر دارایی قبلی فرد خواهد بود.

افزایش سرمایه از محل آورده نقدی گروه مپنا

فرض کنید شما ۲ هزار سهم از گروه مپنا با نماد «رمپنا» را دارید. این شرکت برای توسعه فعالیتهای خود تصمیم میگیرد ۶۰ درصد افزایش سرمایه از محل آورده نقدی داشته باشد. به همین دلیل ۳ روز پیش از مجمع عمومی فوقالعاده، سهام شرکت در قیمت ۵۰۰ تومان بسته میشود.

یعنی دارایی شما از سهم رمپنا در روز توقف آن، یکمیلیون تومان است. ارزش اسمی هر سهم گروه مپنا ۱۰۰ تومان است.

ارزش اسمی یک رقم توافقی بین ۱۰۰ تا ۱۰۰۰ تومان است که شرکتها هنگام تاسیس آن را معین میکنند؛ مثلا اگر سرمایه یک شرکت هنگام تاسیس ۲ میلیارد تومان و ارزش اسمی آن ۲۰۰ تومان تعیینشده باشد، تعداد سهمهای شرکت ۱۰ میلیون سهم خواهد بود. در ایران عموم شرکتها ارزش اسمی خود را ۱۰۰ تومان انتخاب میکنند.

پسازاین افزایش سرمایه و بازگشایی سهم، شما همچنان ۲۰۰۰ سهم رمپنا را خواهید داشت؛ اما قیمت هر سهم در بازار به ۳۵۰ تومان خواهد رسید. قیمت هر حق تقدمی که با نماد «رمپناح» به سبد شما اضافه میشود، 250 تومان خواهد بود.

ازآنجاییکه میزان افزایش سرمایه 60 درصد است، یعنی سهامداران به ازای هر سهمی که موقع بسته شدن نماد معاملاتی شرکت داشتند، 0.6 حق تقدم میگیرند.

یعنی اگر شما هنگام بسته شدن سهام رمپنا ۲ هزار سهم از این شرکت داشتید، حالا 1200 حق تقدم دارید که قیمت هر حق تقدم 250 تومان است.

در نتیجه شما ۷۰۰ هزار تومان سهام اصلی شرکت و ۳۰۰ هزار تومان حق تقدم خواهید داشت که برابر همان یکمیلیونی است که قبل از افزایش سرمایه داشتید.

محاسبه قیمت سهام پس از افزایش سرمایه با آورده نقدی

فرض کنید شرکت فرضی «نیرو کاوان»، میخواهد از محل آورده نقدی بهاندازه x درصد افزایش سرمایه داشته باشد.

شرکتها میتوانند هر سهم جدیدی را که به سهامداران خود میدهند با قیمت اسمی شرکت بفروشند؛ اما برخی نیز ممکن است رقم بیشتری را هم برای این کار بخواهند. در این حالت افزایش سرمایه بهجای آورده نقدی، تبدیل به افزایش سرمایه با صرف سهام با حق تقدم خواهد بود.

فرض کنید شرکت به ازای هر سهم جدید از سهامداران خود مبلغ pv را میخواهد.

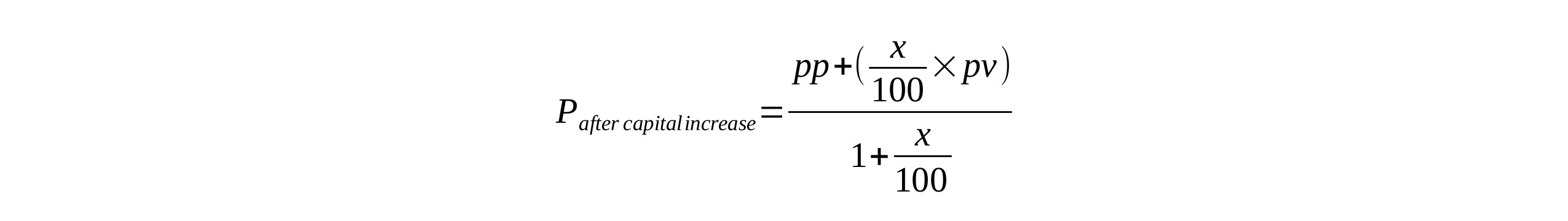

اگر قیمت هر سهم شرکت در حال حاضر pp باشد، قیمت هر سهم شرکت پس از افزایش سرمایه چنین محاسبه میشود:

که در آن P after capital increase قیمت سهام شرکت پس از افزایش سرمایه از محل آورده نقدی است.

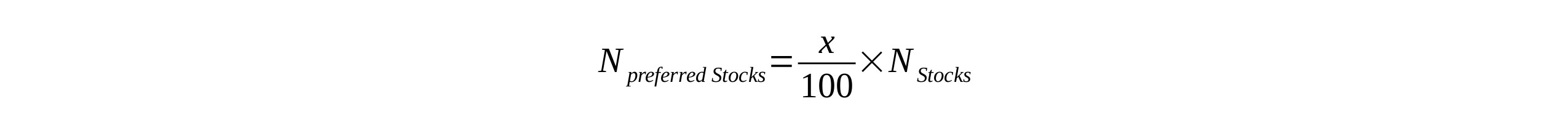

در این حالت اگر تعداد سهمهای شما از شرکت الف به تعداد N Stocks باشد، تعداد حق تقدمی که به شما تعلق میگیرد، برابر خواهد بود با:

که در آن N preferred Stocks تعداد حق تقدمی است که شما خواهید داشت.

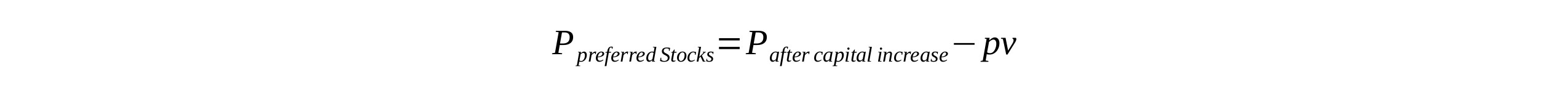

قیمت هر حق تقدم هم برابر خواهد بود با:

که در آن P preferred Stocks قیمت هر حق تقدمی است که به شما میرسد.

مثال افزایش سرمایه از محل آورده نقدی

بگذارید در چند مثال تمام آنچه را گفتیم، روشن کنیم.

افزایش سرمایه از آورده نقدی برای شرکت غیربورسی یا سهامی خاص

فرض کنید شرکت فولاد خوزستان برای افتتاح یک واحد جدید تولید پروفیل آهن، نیازمند سرمایه است و لازم است ۱۵۰ درصد افزایش سرمایه دهد؛ اما سود انباشته کافی برای این کار ندارد. مدیرعامل پیشنهاد میدهد که برای تامین این سرمایهگذاری، شرکت سرمایهگذار جدید بیاورد.

اما چون در این حالت میزان مالکیت سهامداران اصلی شرکت کاهش مییابد، آنها به این کار رضایت نمیدهند.

به همین دلیل تصمیم میگیرند این سرمایه اضافی را خود سهامدارها تامین کنند. در این حالت ما یک افزایش سرمایه از محل آورده نقدی خواهیم داشت.

یعنی هرکدام از سهامداران باید متناسب با میزان مالکیت خود و البته مبلغ موردنیاز که ۱.۵ برابر دارایی فعلی شرکت است، پول به شرکت بیاورند.

فرض کنید سرمایه شرکت در زمان این تصمیمگیری ۱۰ میلیارد تومان است. چون ارزش اسمی سهام که در ابتدای تاسیس ثبتشده، ۱۰۰ تومان بود، در نتیجه تعداد کل سهمهای شرکت ۱۰۰ میلیون سهم میشود.

حالا فرض کنید که این شرکت سه سهامدار به نامهای الف، ب و ج دارد که هرکدام دارایی ۴۰ میلیون، ۵۰ میلیون و ۱۰ میلیون سهم هستند.

شرکت میخواهد سرمایه خود را 1.5 برابر کند؛ یعنی تعداد سهمهای آن از ۱۰۰ میلیون به ۲۵۰ میلیون خواهند رسید. چون تعداد سهمهای شرکت ۱۰۰ میلیون است، با این افزایش سرمایه ۱۵۰ میلیون سهم جدید نیز به شرکت اضافه خواهد شد.

این میزان افزایش سرمایه با در نظر گرفتن ۱۰۰ تومان ارزش اسمی هر سهم برابر ۱۵ میلیارد خواهد بود.

در این حالت چون فرد الف مالک ۴۰ درصد از شرکت است باید ۴۰ درصد از این سرمایه اضافی ۱۵ میلیاردی یعنی ۶ میلیارد را تامین کند.

فرد ب باید 7.5 میلیارد و فرد ج باید 1.5 میلیارد پول جدید به شرکت بیاورند.

با این اتفاق فرد الف مالک ۱۰۰ میلیون سهم، فرد ب مالک ۱۲۵ میلیون سهم و فرد ج مالک ۲۵ میلیون سهم خواهد بود. در نهایت دوباره مالکیت این سه نفر بر شرکت ۴۰ درصد، ۵۰ درصد و ۱۰ درصد میماند.

افزایش سرمایه از آورده نقدی برای شرکت بورسی یا سهامی عام

حال فرض کنید که همین شرکت فولاد خوزستان بعدازاین اتفاقها، حالا تبدیل به شرکت سهامی عام شده و سهام آن با نماد «فخوز» در بورس معامله میشود.

سهامداران عمده آن همچنان فرد الف، ب و ج هستند اما حالا ۱۰ درصد سهام شرکت یعنی ۲۵ میلیون سهم شناور است و در بورس معامله میشود.

حالا دوباره شرکت فولاد خوزستان تصمیم میگیرد یک افزایش سرمایه ۱۲۰ درصدی از محل آورده نقدی داشته باشد.

فرض کنید شما در حال حاضر ۵ هزار سهم فخوز دارید. سهم برای مجمع فوقالعاده جهت افزایش سرمایه از محل آورده نقدی، به مجمع میرود و در قیمت ۱۱۰۰ تومان نماد آن متوقف میشود؛ یعنی دارایی شما موقع بسته شدن سهم 5 میلیون و 500 هزار تومان است.

ارزش اسمی فخوز ۱۰۰ تومان است و برای آورده نقدی هم مثل مورد قبل از سهامداران میخواهد که به ازای هر سهم همان ارزش اسمی یا ۱۰۰ تومان را بپردازند.

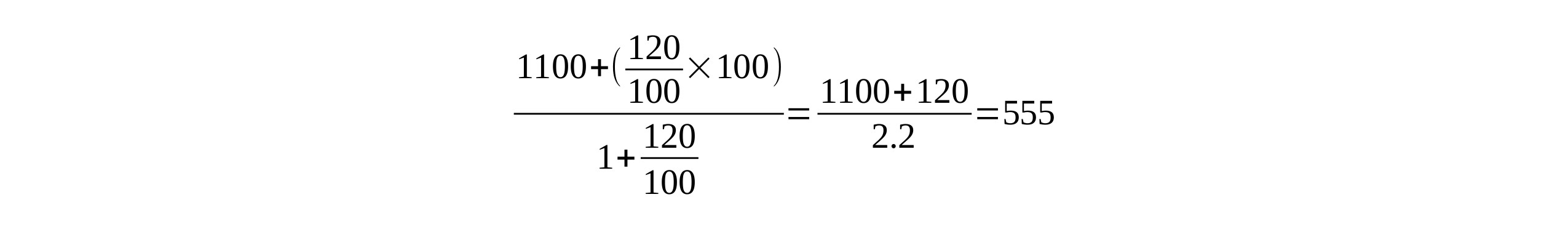

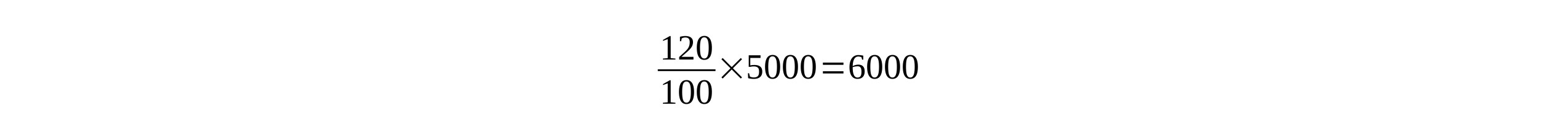

در این صورت قیمت سهم پس از بازگشایی مجدد، برابر خواهد بود با:

پس قیمت هر سهم 555 تومان خواهد بود که با در نظر گرفتن ۵ هزار سهم شما، ارزش آن ۲ میلیون و 775 هزار تومان خواهد بود.

در این حالت شما به ازای هر سهم ۱.۲ حق تقدم خواهید داشت. چون شما ۵ هزار سهم دارید، پس تعداد حق تقدم شما:

شما ۶۰۰۰ هزار حق تقدم فخوز خواهید داشت. این حق تقدم با نماد «فخوزح» به سبد دارایی شما اضافه خواهد شد. قیمت هر حق تقدم برابر خواهد بود با:

در نتیجه ارزش حل کل حق تقدم شما ۲ میلیون و ۷30 هزار تومان میشود.

مجموع این دو رقم یعنی ارزش سهام اصلی شرکت پس از افزایش سرمایه و ارزش حق تقدم، 5 میلیون و 505 هزار تومان است. چون ما در این محاسبات تقریبهایی به کار بردیم، رقم بهدستآمده ۵ هزار تومان بیشتر از ۵ میلیون و ۵۰۰ هزار تومان اولیه بود.

حق تقدم یک سهم، با پسوند ح در انتهای نماد سهم به سبد دارایی سهامداران اضافه میشود؛ مثلا حق تقدم سهم فملی، «فملیح» و حق تقدم سهم ثغرب، «ثغربح» خواهد بود که پس از برگزاری مجمع و انجام افزایش سرمایه به سبد دارایی سهامداران اضافه میشود.

افزایش سرمایه از محل آورده نقدی و صرف سهام

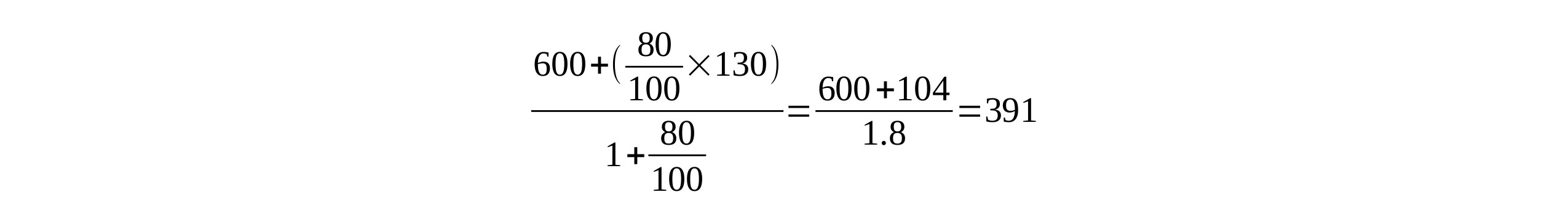

حال فرض کنید شرکت ملی مس با نماد فملی یک افزایش سرمایه ۸۰ درصدی از محل آورده نقدی داشته باشد. ارزش اسمی آن نیز طبق معمول ۱۰۰ ریال است؛ اما این شرکت برای هر سهم جدید از سهامداران مبلغ ۱۳۰ تومان را میخواهد.

فرض کنید تعداد کل سهمهای شرکت در این زمان ۱۰ میلیون سهم باشد. با چنین افزایش سرمایهای، این شرکت ۸ میلیون سهم جدید توزیع میکند و به ازای هرکدام ۱۳۰ تومان پول میگیرد که میشود یک میلیارد و ۴۰ میلیون تومان.

از این رقم ۸۰۰ میلیون تومان به سرمایه شرکت افزوده میشود و بقیه ۲۴۰ میلیون تومان بهعنوان مبلغ صرف سهام در حسابی به این منظور واریز میگردد.

اگر قیمت سهم هنگام بسته شدن ۶۰۰ تومان باشد، قیمت آن بعد از افزایش سرمایه برابر خواهد بود با:

در این حالت اگر فرض کنیم پیش از مجمع افزایش سرمایه آورده نقدی، شما ۱۰۰۰ سهم فملی داشتید، تعداد 800 حق تقدم (0.8 حق تقدم به ازای هر سهم) به شما تعلق میگیرد که پس از بازگشایی سهم، با نماد «فملیح» در سبد دارایی شما ظاهر خواهد شد. قیمت هر حق تقدم نیز 261 تومان خواهد بود.

استفاده از حق تقدم آورده نقدی

پس از برگزاری مجمع افزایش سرمایه از محل آورده نقدی، حق تقدم سهم موردنظر در سبد دارایی شما ظاهر میشود.

شما با این حق تقدم میتوانید سه کار انجام دهید:

۱- حق تقدم را بفروشید

حق تقدمی که در مورد فخوز با نماد فخوزح و در مورد فملی، با نماد فملیح در سبد شما ظاهر میشود، ۶۰ روز پس از بازگشایی سهم در بازار قابل معامله و دامنه نوسان آن نیز ۱۰ درصد است.

اگر شما نخواهید در افزایش سرمایه شرکت کنید، میتوانید این حق تقدم را بفروشید.

اگر سهم اصلی را نفروشید، با فروش حق تقدم دیگر امتیاز خود برای حفظ درصد مالکیت خود از شرکت را واگذار میکنید.

۲- حق تقدم را به سهام اصلی تبدیل کنید

شما میتوانید حق تقدم خود را نفروشید.

شاید هم شما در مجمع افزایش سرمایه نبودید اما پس از انجام افزایش سرمایه، حق تقدم یک شرکت را از یکی از سهامدارهایی که نمیخواست در افزایش سرمایه شرکت کند، در دوره معامله آن خریدهاید.

خلاصه شما یک نماد حق تقدم در سبد خود دارید.

شرکت در این مواقع یک اطلاعیه پذیرهنویسی صادر میکند و از سهامداران و هرکسی این حق تقدم را دارد میخواهد با واریز کردن مبلغی به ازای هر حق تقدم بهحساب اعلامی شرکت، آن را تبدیل به سهام اصلی کنند.

این مبلغ درخواستی همان چیزی است که در مثالهای بالایی گفتیم. یک شرکت ممکن است صرفا بهاندازه ارزش اسمی هر سهم (معمولا ۱۰۰ تومان) به ازای هر حق تقدم درخواست کند.

یک شرکت دیگر ممکن است بیشتر از حق تقدم بخواهد و مبلغ اضافی آن را بهعنوان صرف سهام دریافت کند.

اگر شما بخواهید در افزایش سرمایه شرکت کنید، باید تا تاریخی که توسط اطلاعیههای شرکت در سایت کدال اعلام میشود، مبلغ موردنظر را بهحساب اعلامی شرکت واریز کنید و کارهای مربوطه را انجام دهید (کارهایی مثل ارسال فیش واریزی و برگه سهامداری به آدرس شرکت. این فرآیندها ممکن است برای هر شرکتی متفاوت باشند).

با این کار پسازاین تاریخ اعلامی نماد شرکت متوقف میشود. پسازاین توقف، نماد باز میشود و شما به تعداد حق تقدمی که داشتید، نماد شرکت به سبد شما اضافه میشود.

اگر قبل از مجمع سهام شرکت را داشتید و نفروختید که این حق تقدم به سهام قبلی شما افزوده میشود.

اگر هم حق تقدم را از کسی خریدهاید، شما سرمایهگذار جدید شرکت هستید و دوباره نماد شرکت به سبد شما افزوده میشود.

البته لازم به ذکر است که تبدیل حق تقدم به سهام اصلی میتواند تا ۶ ماه هم طول بکشد. به همین دلیل هم هست که در افزایش سرمایه از محل آورده نقدی، سهامداران خرد چندان تمایلی به پرداخت پول، شرکت در افزایش سرمایه و تبدیل حق تقدم به سهام ندارند.

۳- با حق تقدم هیچ کاری نکنید

اگر هم هیچ کاری با حق تقدمی که به شما رسیده است نکنید، شرکت پسازاین دوره پذیرهنویسی برای حق تقدم، حق تقدم شما را فروخته و بهحساب شما واریز میکند. قیمت فروش آن نیز برابر قیمت حق تقدم هنگام بسته شدن سهم برای پذیرهنویسی و تبدیل حق تقدم به سهام است.

یعنی دوباره دارایی شما تغییری نمیکند و تنها ممکن است در این مدت به دلیل نوسان قیمت سهام اصلی و حق تقدم تغییر کرده باشد.

درباره آورده نقدی برای شرکت

اینگونه افزایش سرمایه در کل برای رشد و توسعه شرکتها بسیار جذاب است؛ زیرا در زمان کمی پول زیادی در اختیار شرکت قرار میدهد که میتواند برنامههای توسعهای شرکت را اجرایی کند و در نهایت سودآوری شرکت را در بلندمدت افزایش دهد.

سهامداران عمده هم بهشدت از این روش استقبال میکنند زیرا میتوانند درصد مالکیت و میزان سود خود را افزایش دهند.

بااینهمه این افزایش سرمایه به دلیل زمانبر بودن و کارهایی همچون مراجعه حضوری به بانک جهت واریز پول بهحساب شرکت، چندان مورد اقبال سهامداران خرد نیست.

بهرام دولتی

بهرام دولتی

نظرات