افزایش سرمایه از محل سود انباشته و تجدید ارزیابی داراییها چیست؟

ما پیشازاین درباره روشهای افزایش سرمایه شرکتها در بازار بورس حرف زدهایم. دو روش بسیار مطلوب افزایش سرمایه یکی از محل آورده نقدی و دیگری از محل صرف سهام است. این دو روش به این دلیل بسیار مورد اقبال و علاقه شرکتها هستند که واقعا سرمایه جدید در اختیار شرکتها قرار میدهند. اما در کنار

ما پیشازاین درباره روشهای افزایش سرمایه شرکتها در بازار بورس حرف زدهایم. دو روش بسیار مطلوب افزایش سرمایه یکی از محل آورده نقدی و دیگری از محل صرف سهام است. این دو روش به این دلیل بسیار مورد اقبال و علاقه شرکتها هستند که واقعا سرمایه جدید در اختیار شرکتها قرار میدهند.

اما در کنار اینها دو روش دیگر یعنی افزایش سرمایه از محل سود انباشته و از محل تجدید ارزیابی داراییها هم وجود دارد که بااینکه درنهایت پول جدیدی در اختیار شرکتها قرار نمیدهد اما به دلایل متعددی انجام میشود.

ازاینروی ما در این مقاله به دو روش افزایش سرمایه از محل سود انباشته و تجدید ارزیابی داراییها میپردازیم.

افزایش سرمایه از محل سود انباشته

طبق قانون تجارت ایران شرکتها ملزم هستند بخشی از سود سالانه خود را در یک حساب بانکی که به همین نام « سود انباشته » باید داشته باشند، واریز کرده و نگهداری کنند. منظور از سود انباشته همین رقمی است که در این حساب بانکی جمع میشود.

وقتی شرکتها برای عملیات توسعهای مختلف از جمله راهاندازی واحدهای جدید نیازمند منابع مالی هستند، میتوانند از این سود انباشته استفاده کنند و رقم تخصیص دادهشده را به سرمایه شرکت اضافه کنند.

بگذارید یک مثال بزنیم.

مثالی افزایش سرمایه از محل سود انباشته

فرض کنید یک شرکت تولید مواد غذایی، با ۱۰ میلیارد تومان سرمایه تاسیس شده است. سرمایهگذاران این شرکت هنگام تاسیس آن توافق کردهاند که ارزش اسمی سهام شرکت ۱۰۰ تومان باشد. در نتیجه این شرکت 100 میلیون سهم دارد.

ارزش اسمی یک رقم توافقی بین ۱۰۰ تا ۱۰۰۰ تومان است که شرکتها هنگام تاسیس آن را معین میکنند؛ مثلا اگر سرمایه یک شرکت هنگام تاسیس ۲ میلیارد تومان و ارزش اسمی آن ۲۰۰ تومان تعیینشده باشد، تعداد سهمهای شرکت ۱۰ میلیون سهم خواهد بود. در ایران عموم شرکتها ارزش اسمی خود را ۱۰۰ تومان انتخاب میکنند.

این شرکت ۴ سهامدار به نام فرد «الف»، «ب»، «ج» و «د» دارد. فرد «الف» مالک 30 میلیون سهم یعنی ۳۰ درصد شرکت، فرد «ب» دارای 40 میلیون سهم و مالک ۴۰ درصد، فرد «ج» مالک 20 میلیون سهم معادل ۲۰ درصد شرکت و فرد «د» مالک 10 میلیون سهم معادل ۱۰ درصد شرکت است.

این شرکت تصمیم میگیرد که یک واحد تولیدی جدید افتتاح کند. سرمایه لازم برای تاسیس این واحد تولیدی جدید، ۶ میلیارد تومان است.

در نتیجه این شرکت ۶ میلیارد تومان پول لازم دارد. این ۶ میلیارد تومان به ارزش شرکت اضافه خواهد شد و معادل آن ۶۰ میلیون سهم به کل سهمهای شرکت افزوده میشود. در نتیجه شرکت ۱۶ میلیارد تومان سرمایه خواهد داشت و دارای ۱۶۰ میلیون سهم خواهد بود.

راههای تامین سرمایه لازم

این شرکت غذایی برای تامین این سرمایه میتواند سرمایهگذار جدید جلب کند.

چنین حالتی میتواند افزایش سرمایه از محل آورده نقدی سرمایهگذاران جدید باشد. اگر هم این سرمایهگذاران حاضر باشند رقم بیشتری از ارزش اسمی سهام شرکت به ازای هر سهم پرداخت کنند، افزایش سرمایه با صرف سهام و سلب حق تقدم خواهد بود.

اما در این صورت میزان مالکیت هر یک از سرمایهگذاران قبلی کاهش مییابد و در نتیجه آنها موافق این کار نیستند.

یک روش دیگر این است که هرکدام از این سرمایهگذاران متناسب با درصد مالکیت خود بخشی از این پول را تامین کنند و میزان مالکیت خود را حفظ کنند.

چنین روشی نیز میتواند افزایش سرمایه با آورده نقدی از سرمایهگذاران فعلی باشد. در هم صورتی که این سرمایهگذاران حاضر باشند رقم بیشتری از ارزش اسمی سهام شرکت برای هر سهم جدید بپردازند، این یک افزایش سرمایه با صرف سهام و حفظ حق تقدم خواهد بود.

اما سرمایهگذاران فعلی در حال حاضر چنین مبلغی را نمیتوانند تامین کنند و از آنسو هم نمیخواهند میزان مالکیتشان بر شرکت کاهش یابد.

یک گزینه وجود دارد. در حساب «سود انباشته» شرکت این مبلغ ۶ میلیارد و بیشتر از آن نیز وجود دارد. در نتیجه یکی از اعضای هیئتمدیره پیشنهاد میکند که برای تامین این سرمایه جدید، از حساب «سود انباشته» شرکت این مبلغ برداشت شود.

در این حالت سرمایه جدیدی نصیب شرکت نمیشود. صرفا پول از حساب «سود انباشته» برداشتشده، به سرمایه شرکت اضافه و سهمهای جدید نیز افزوده میشود.

ازآنجاییکه هرکدام از سرمایهگذاران بهاندازه درصد مالکیت خود نیز در این سود انباشته سهم دارند، در نتیجه به همان نسبت نیز باید مالکیت سهمهای جدید را داشته باشند تا درصد مالکیت آنها تغییر نکند.

سهام جایزه از سود انباشته

با این حساب وقتی این ۶ میلیارد تومان از حساب سود انباشته به سرمایه شرکت افزوده شود، این افزایش سرمایه، ۶۰ میلیون سهم جدید به سهمهای شرکت اضافه میکند.

از این ۶۰ میلیون سهم، ۳۰ درصد یعنی ۱۸ میلیون سهم به فرد «الف»، ۴۰ درصد معادل ۲۴ میلیون سهم به فرد «ب»، ۲۰ درصد معادل ۱۲ میلیون سهم به فرد «ج» و ۱۰ درصد معادل ۶ میلیون سهم به فرد «د» میرسد.

به این سهمهای جدید، سهام جایزه گفته میشود.

درنهایت مالکیت هرکدام از این سرمایهگذاران تغییری نمیکند اما تعداد سهام آنها افزایش مییابد.

پسازاین افزایش سرمایه، شرکت 16 میلیارد تومان سرمایه معادل ۱۶۰ میلیون سهم خواهد داشت که فرد «الف» دارای 48 میلیون سهم، فرد «ب» ۶۴ میلیون سهم، فرد «ج» ۳۲ میلیون سهم و فرد «د»، ۱۶ میلیون سهم خواهد داشت.

وقتی هم که شرکت در بازار بورس باشد و بخشی از سهام شرکت در بازار معامله گردد، دوباره همین اتفاقها میافتند.

یعنی سهامداران خرد که سهام شناور آزاد شرکت را در بورس خریدوفروش میکنند، متناسب با مالکیت خود که همان تعداد سهمهایشان از شرکت است، از این سهام جایزه بهرهمند میشوند.

افزایش سرمایه غسالم

فرض کنید شما ۲۰۰۰ سهم شرکت غذایی سالمین با نماد «غسالم» را دارید. این شرکت تصمیم میگیرد که ۴۰ درصد افزایش سرمایه از محل سود انباشته داشته باشد.

فرض کنید سرمایه ثبتشده شرکت 20 میلیارد تومان است. افزایش سرمایه 40 درصدی یعنی اینکه غسالم میخواهد 8 میلیارد تومان به سرمایه خود اضافه کند.

به همین دلیل سهام این شرکت پیش از مجمع فوقالعاده بسته میشود. فرض کنید قیمت هر سهم این شرکت در بازار بورس در زمان بسته شدن 588 تومان بوده است.

ارزش ۲۰۰۰ سهم غسالم شما هنگام بسته شدن در قیمت 588 تومان، یکمیلیون و 176 هزار تومان بود.

۴۰ درصد افزایش سرمایه از سود انباشته به این معنی است که شما به ازای هر سهمی که از این شرکت دارید، ۰.۴ سهم جایزه نصیبتان میشود؛ یعنی کل سهمهای شما 1.4 برابر میشوند.

چون شما ۲ هزار سهم این شرکت را دارید در نتیجه 800 سهم جایزه غسالم به شما تعلق میگیرد و شما در مجموع 2800 سهم غسالم خواهید داشت.

دارایی شما پسازاین افزایش سرمایه از محل سود انباشته باید با دارایی شما قبل از افزایش سرمایه برابر باشد.

چون تعداد سهمهای شما 40 درصد افزایشیافته است و 1.4 برابر شده است، قیمت آنها نیز باید تقسیمبر 1.4 شود تا دارایی شما ثابت بماند. به این قیمت جدید، قیمت تعدیلشده ( Adjusted Price ) گفته میشود.

به همین دلیل ازآنجاییکه قیمت سهم غسالم پیش از مجمع فوقالعاده 588 تومان بود، قیمت سهم غسالم پسازاین افزایش سرمایه از سود انباشته، 420 تومان خواهد شد.

افزایش سرمایه از محل تجدید ارزیابی داراییها

توضیح و فهم این نوع افزایش سرمایه سادهتر از همه روشهای دیگر افزایش سرمایه است.

مشخصا هر شرکتی داراییهای مختلفی دارد. املاک، دستگاهها و تجهیزات و سرمایهگذاریها از جمله این داراییها هستند.

همچنین هر شرکتی مقداری هم بدهی دارد. کسر رقم بدهیها از داراییهای شرکت، برابر سرمایه شرکت خواهد بود.

اما ارزش این داراییها در طول زمان به دلیل افزایش نرخ ارز و یا تورم افزایش مییابد.

مثلا قیمت املاک شرکت دو برابر میشود. قیمت تجهیزات نیز بالا میرود. آنقدر بالا میرود که قیمت تجهیزات دستدوم از قیمت تجهیزات نوی چند سال پیش بیشتر میشود.

حال شرکت میخواهد ارزش داراییها خود را در ترازنامه بهروزرسانی کند؛ یعنی میخواهد همه داراییهای خود را دوباره با قیمتهای امروز ارزشگذاری کند و حالا این قیمتهای جدید را وارد ترازنامه خود میکند.

چون بدهیها ثابت هستند، ولی ارزش داراییها افزایش مییابد، با کسر بدهیها از داراییها میبینیم که سرمایه شرکت بیشتر از قبل میشود؛ یعنی یک افزایش سرمایه از محل تجدید ارزیابیها خواهیم داشت.

افزایش سرمایه از طریق تجدید ارزیابی داراییها، پول و سرمایه جدیدی وارد شرکت نمیکند و صرفا باعث اجرای یک عملیات حسابداری در صورتهای مالی شرکت میشود.

بگذارید یک مثال بزنیم.

مثالی از تجدید ارزیابی داراییها

فرض کنید سرمایه یک شرکت تولید کاغذ که نماد آن در بورس معامله میشود، 1000 میلیارد تومان است. این ۱۰۰۰ میلیارد تومان شامل ارزش املاک، تجهیزات، ماشینها، دفاتر و شعبههای آن است.

ارزش اسمی هر سهم این شرکت نیز ۱۰۰ تومان است. در نتیجه در حال حاضر این شرکت ۱۰ میلیارد سهم دارد.

بعد از چند سال قیمت دلار افزایش مییابد و از آنسو قیمت زمین نیز بالا میرود.

این شرکت با توجه به این افزایش قیمت تجهیزات و املاک، برای بهروزرسانی صورتهای مالی و طبعا منطقیتر کردن بقیه حسابوکتابها، تصمیم میگیرد که یک تجدید ارزیابی انجام دهد.

این تجدید ارزیابی نشان میدهد که در حال حاضر ارزش داراییهای این شرکت ۲۵۰۰ میلیارد تومان است.

یعنی در این تجدید ارزیابی، ارزش داراییهای شرکت ۱۵۰ درصد افزایش مییابد.

سهام جایزه در تجدید ارزیابی داراییها

این شرکت تصمیم میگیرد که یک افزایش سرمایه از محل تجدید ارزیابی داراییها انجام دهد تا هم صورتهای مالیاش بهروز شوند و هم سهامداران عمده و خرده تصویر دقیقی از وضعیت مالی شرکت به دست آورند.

با در نظر گرفتن ارزش اسمی ۱۰۰ تومان برای سهام شرکت، چون ارزش دارایی شرکتهای ۱۵۰ در صد افزایشیافته، باید تعداد سهمهای شرکت نیز هم به همین نسبت افزایش یابد. پس حالا تعداد سهمهای شرکت 25 میلیارد سهم خواهد بود؛ یعنی ۱۵ میلیارد سهم جدید.

این ۱۵ میلیارد سهم جدید هم متناسب با میزان مالکیت هر سرمایهگذار، به سهمهای وی اضافه میشود. این هم سهام جایزه نام دارد.

در این افزایش سرمایه به ازای هر سهم موجود، ۱.۵ سهم جدید (همان ۱۵۰ درصد افزایش در تعداد سهمها) به هر سهامدار، سهام جایزه داده میشود.

محاسبه سهام جایزه

فرض کنید شما ۳۰۰۰ سهم این شرکت را داشتید. قیمت سهام آن پیش از بسته شدن جهت مجمع فوقالعاده، ۸۰۰ تومان بوده و در نتیجه دارایی شما پیش از افزایش سرمایه از محل تجدید ارزیابی، ۲ میلیون و ۴۰۰ هزار تومان بود.

حالا بعدازاین افزایش سرمایه، ۱.۵ سهم جدید باید به شما داده شود. چون شما از قبل ۳۰۰۰ سهم داشتید، پس ۴۵۰۰ سهم جایزه نیز به شما تعلق میگیرد. پس از افزایش سرمایه تعداد سهمهای شما ۷۵۰۰ سهم خواهد بود؛ زیرا:

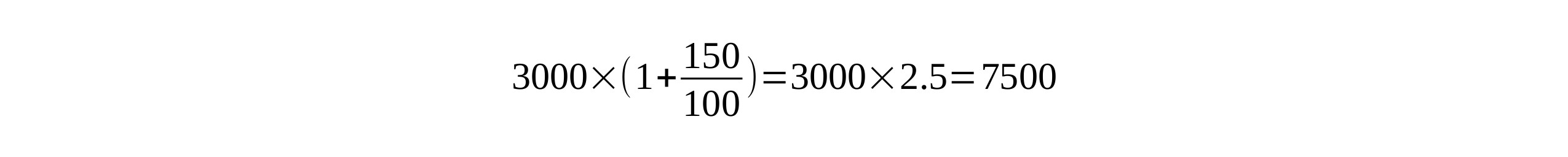

مثل مورد پیشین نیز چون لازم است دارایی شما قبل و بعد از افزایش سرمایه یکسان بماند، با 2.۵ برابر شدن تعداد سهمها (همان ۱۵۰ درصد افزایش) باید قیمت آنها نیز 2.5 برابر تعدیلشده و کمتر شود.

یعنی قیمت سهم پس از افزایش سرمایه اینگونه میشود:

پس قیمت سهم بعد از افزایش سرمایه 320 تومان خواهد بود. چون حالا شما ۷۵۰۰ سهم دارید، دارایی شما همان ۲ میلیون و 4۰۰ هزار تومان خواهد بود.

محاسبه تعداد سهام جایزه و قیمت تعدیلشده

نجوه محاسبه قیمت تعدیلشده سهام و تعداد سهام جایزه پس از افزایش سرمایه از محل سود انباشته و محل تجدید ارزیابی داراییها یکسان است.

فرض کنید شما به تعداد N i از سهام یک شرکت را دارید. این شرکت تصمیم میگیرد X درصد افزایش سرمایه از محل سود انباشته و یاد تجدید ارزیابی داراییها انجام دهد. اگر قیمت سهام شرکت پیش از مجمع فوقالعاده افزایش سرمایه P i باشد، در این صورت تعداد سهام جایزه شما برابر خواهد بود با:

که در آن N r تعداد سهام جایزه شما خواهد بود. تعداد کل سهمهای شما بعد از افزایش سرمایه هم جمع همین سهمهای جایزه با سهام اولیه شما است. در نتیجه:

در این رابطه N f تعداد سهمهای شما بعد از افزایش سرمایه است. قیمت سهم نیز چنین تعدیل میشود.

که در این رابطه نیز P f قیمت سهم بعد از افزایش سرمایه است.

تاکید میکنیم که نحوه محاسبه تعداد سهام جایزه و تغییر قیمت سهم در هر دو افزایش سرمایه از محل سود انباشته و از محل تجدید ارزیابی داراییها یکسان است.

فرض کنید شرکت صنایع شیمیایی ایران که سهام آن با نماد «شیران» در بورس معامله میشود، یک افزایش سرمایه 120 درصدی از محل تجدید ارزیابی داراییها و یا سود انباشته داشته باشد. شما ۱۰۰۰ سهم این شرکت را دارید و قیمت آن نیز در زمان بسته شدن ۴4۰ تومان بود. در نتیجه بعد از افزایش سرمایه تعداد 1200 سهم جایزه به شما تعلق میگیرد و تعداد سهمهای شما 2200 سهم خواهد بود. قیمت آن نیز بعد از افزایش سرمایه 200 تومان خواهد بود.

نکته نهایی درباره قیمت تعدیلشده

توجه داشته باشید که قیمت تعدیلشده، قیمت آغازینی است که سهم در اولین روز معاملاتی سهم بعد از افزایش سرمایه، در آن باز قیمت میشود.

ازآنجاییکه معمولا بعد از افزایش سرمایه، سهم پس از چند حراج ناپیوسته باز میشود، ممکن است اولین قیمت قابل معامله برای سهم پس از افزایش سرمایه بیشتر یا کمتر از این قیمت تعدیلشده باشد.

مثلا اگر یادتان باشد سهام ایرانخودرو و سایپا پس از افزایش سرمایه بیش از ۳۰۰۰ درصدی، با ۱۰۰ درصد بالاتر از قیمت تعدیلشده باز شدند؛ زیرا در حراج ناپیوسته تا ۱۰۰ درصد بیشتر از قیمت تعادلی نیز برای آنها پیشنهاد (bid) وجود داشت.

از سوی دیگر سهام بانک ملت پس از افزایش سرمایه ۳۴۰ درصدی از محل تجدید ارزیابی، پس از حراج ناپیوسته با ۱۵ درصد پایینتر از قیمت تعدیلشده باز شد.

بهرام دولتی

بهرام دولتی

نظرات