تجارتنیوز گزارش میدهد:

سپردهگذاری در بانکها چقدر بهصرفه است؟ / بررسی نرخ سود واقعی در ۳ دهه اخیر

در حالی که بازارهای موازی با سیستم بانکی در سال گذشته بازدهی مثبت بالایی را تجربه کردند، بازدهی نرخ سود بانکی منفی 11 درصد بود. اما با این حال رییس کل بانک مرکزی به دنبال کاهش نرخ سود بانکی است. آیا سپردهگذاران بانکی در سال جدید با ضرر بیشتری مواجه میشوند؟

به گزارش تجارتنیوز ، عبدالناصر همتی، رییس کل بانک مرکزی در جدیدترین یادداشت اینستاگرامی خود پایین بودن نرخ سود بانکی را از این جهت درست دانست که میتواند منابع ریال لازم جهت کارکرد بهتر اقتصاد و رونق تولید از ناحیه رشد پایه پولی را فراهم آورد و افزایش آن نیز به جهت افزایش هزینههای تولید و فشار بیشتر بر ترازنامه بانکها، نامناسب عنوان کرد.

در گزارش مرکز آمار ایران از شاخص قیمت کالاها و خدمات مصرفی خانوارهاي کشور که مربوط به اسفند ماه سال 1397 است، نرخ تورم سالانه در 12 ماه منتهی به اسفند ماه 26.9 درصد محاسبه و اعلام شده است. این در حالی است که در حال حاضر نرخ سود بلندمدت در سیستم بانکی کشور معادل 15 و کوتاهمدت نیز 10 درصد است.

مرتضی عزتی، عضو هیئت علمی پژوهشگاه اقتصاد دانشگاه تربیت مدرس تهران درباره نحوه محاسبه نرخ سود واقعی معتقد است: چون نرخ سود کوتاهمدت دورهای و ممکن است زودتر تغییر کند ملاک محاسبه نرخ سود حقیقی نیست، بنابراین در همه جای دنیا برای محاسبه نرخ سود واقعی از نرخ سود بلندمدت و تورم سالانه استفاده میشود.

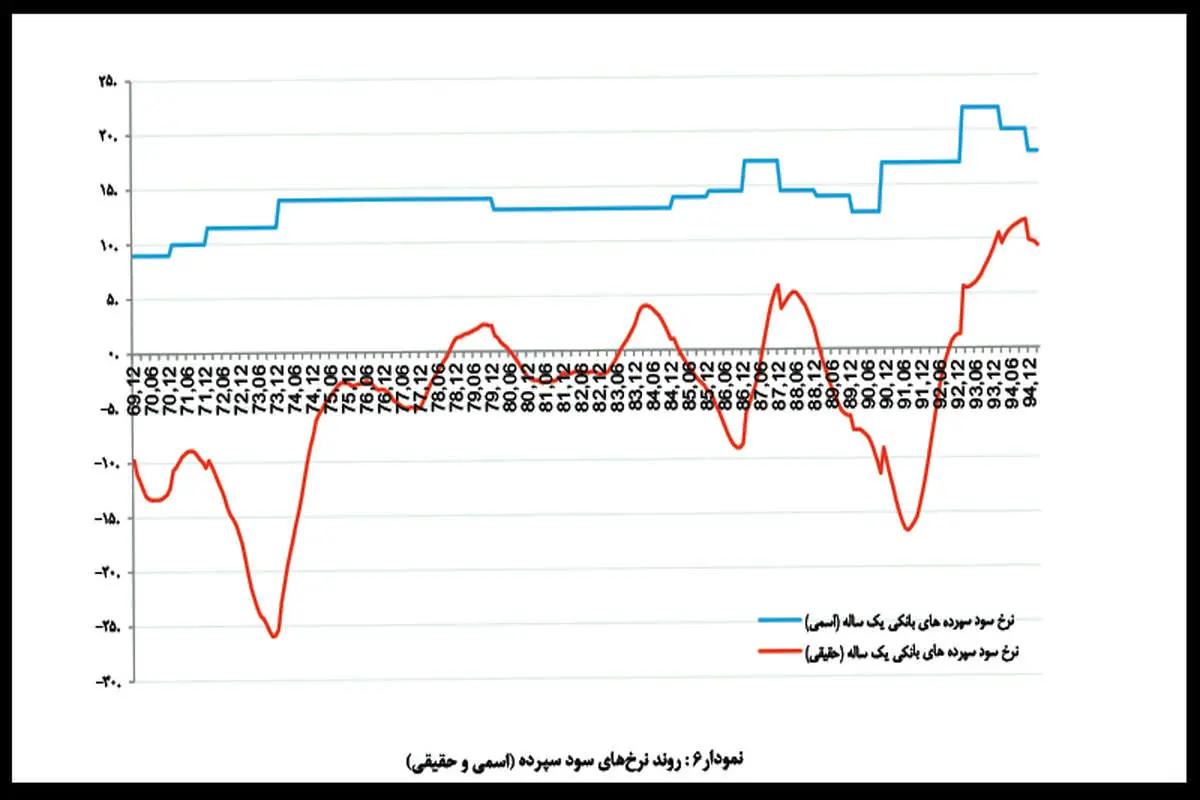

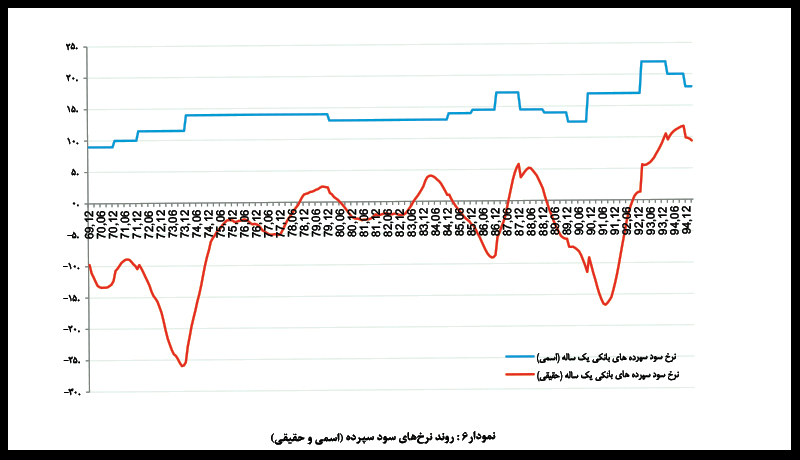

پژوهشکده پولی و بانکی در خرداد ماه سال 1395 گزارشی تحت عنوان «سازوکار مدیریت نرخهای سود در چارچوب سیاست پولی» منتشر کرده، که در آن نرخ سود بانکی را در بازه زمانی 25 ساله بررسی کرده است.

در این گزارش نرخ سود بانکی اسمی و حقیقی کشور از اسفند ماه سال 1369 تا اسفند ماه سال 1394 بررسی و مقایسه شده است.

طی این سالها نرخ سود بانکی حقیقی در چهار دوره مثبت بوده، که در مجموع شامل حدود 9 سال میشود.

دوره اول، مربوط به مهر ماه سال 1378 تا شهریور ماه سال 1380؛ دوره دوم، بین سالهای شهریور ماه سال 1383 تا حدود شهریور ماه سال 1385؛ دوره سوم،از شهریور ماه سال 1387 شروع و تا پایان خرداد ماه سال 1388 ادامه داشته است.

اما بیشترین دورهای که در 27 سال اخیر نرخ سود واقعی بانکی در کشور مثبت بوده، حدود سه سال و نیم دوام داشته است. این دوره از شهریور ماه سال 1392 شروع شده و تا پایان سال 1396 ادامه داشته است. اما با ورود به سال 1397 و بالارفتن نرخ تورم از یک سو و از سوی دیگر ثابت ماندن نرخ سود بانکی؛ نرخ سود حقیقی منفی شد.

اگر سالهای 1395 و 1396 به ترتیب با نرخ سود حقیقی 6 و 5.4 درصد به 9 سال مذکور افزوده شود، طی 27 سال اخیر 11 سال نرخ سود حیقیقی در سیستم بانکی مثبت و 16 سال منفی بوده است.

انتشار آمار تورم از سوی بانک مرکزی از آذر ماه سال 1397 متوقف شده است و آخرین نرخی تورمی که بانک مرکزی اعلام کرده به آبان ماه سال قبل مربوط میشود، که نرخ تورم سالانه این ماه 18.4 درصد برآورد شده است.

در سال 1397 نرخ سود بلندمدت معادل 15 درصد بود که با توجه به آمار بانک مرکزی از نرخ تورم 18.4 درصدی در آبان ماه، نرخ سود حقیقی بانکی معادل منفی 3.4 درصد است.

اگر دادههای مرکز آمار ایران از نرخ تورم را در نظر بگیریم، تورم میانگین 12 ماهه کشور در اسفند ماه سال 1397 معادل 26.9 درصد است که با احتساب نرخ سود بلندمدت 15 درصدی تسهیلات؛ نرخ سود حقیقی بانکی کشور در سال گذشته معادل منفی 11.9 درصد است.

نرخ سود حقیقی بانکی روند پرنوسانی را در سه دهه اخیر طی کرده است.

در حالی همتی به دنبال کاهش نرخ سود بانکی به بهانه رونق تولید است که ولیالله سیف، رییس کل سابق بانک مرکزی تعيين نرخ سود بانکي در سطحي کمتر از نرخ تورم را نقد میکرد.

وی در روز 20 مهر ماه سال 1393، اظهار کرده بود: در مقطع تورم 25 درصدي، نرخ سود 20 درصد تعيين ميشد و بهرغم منفي بودن نرخ واقعي سود، بانک مرکزی و شورای پول و اعتبار برای کاهش نرخ سود اسمی تحت فشار قرار میگرفت؛ زيرا تصور اين بود که تعيين نرخ سود بانکی در سطحی کمتر از نرخ تورم، به نفع توليد است. فرضيه چنين نسخهای برای سياست پولی آن بود که نرخ سود بانکی در حقيقت هزينه تجهيز منابع براي سرمايهگذاری و جزئی از هزينههای توليد است. پس کاهش نرخ سود بانکی زير سطح واقعی به افزايش سرمايهگذاری و توليد کمک میکند.

آن طور که بانک مرکزی گزارش داده، سیف کاهش نرخ سود بانکی برای افزایش و رونق تولید را زیانبار میدانست و معتقد بود: نرخ سود تنها عامل تعيينکننده هزينه توليد و سرمايهگذاری نبوده و تجربه سالها پيادهسازی اين فرضيه، مويد آثار زيانبار نرخ سود واقعي منفی براي اقتصاد است؛ زيرا نه تنها موجب کاهش جذب منابع به بانکها و مانع تامين مالی سالم اقتصاد ميیشود، بلکه هدايت منابع به پروژههايی که تخصيص بهينه ندارند و معيارهای ارزيابی فنی و مالی را تامين نمیکنند، طرحهای غيراقتصادی و غيرمولدی را به اقتصاد تحميل ميکند که با هزينه بالا و رقابتپذيري ناچيزي فعاليت خواهند کرد.

بازارهای موازی با بانک در سال 1397 بازدهی مثبتی را رقم زدند. در حالی که بازدهی بازار دلار 160 درصد، سکه طلا 180 درصد، مسکن 86 درصد و بورس 83 درصد را تجربه کردهاند، اما سپردهگذاران بانکی بازدهی منفی 11.9 درصدی در دوره مذکور متحمل شدند. با روند موجود به نظر میرسد کاهش نرخ سود بانکی در سال جاری، سرمایهگذاران بانکی را با ضرر بیشتری مواجه کند.

با توجه به نکات مطرح شده نرخ سود واقعي منفی، يکی از دلايل عدم تعادل منابع و مصارف در نظام بانکي شناخته میشود. آیا همتی سیاست کاهش نرخ سود بانکی را اجرایی خواهد کرد؟

| سال | نرخ سود بلندمدت | نرخ تورم | نرخ سود واقعی |

| 1385 | 7 تا 16 | 11.9 | - |

| 1386 | 7 تا 16 | 18.4 | - |

| 1387 | 15 | 25.4 | 10.4- |

| 1388 | 14.5 | 10.8 | 3.7 |

| 1389 | 14 | 12.4 | 1.6 |

| 1390 | در اختیار بانکها و موسسات اعتباری در دامنه 20-6 | 21.5 | - |

| 1391 | در اختیار بانکها و موسسات اعتباری در دامنه 20-7 | 30.5 | - |

| 1392 | در اختیار بانکها و موسسات اعتباری در دامنه 20-7 | 34.7 | - |

| 1393 | 22 | 15.6 | 6.4 |

| 1394 | 20 | 11.9 | 8.1 |

| 1395 | 15 | 9 | 6 |

| 1396 | 15 | 9.6 | 5.4 |

| 1397 | 15 | 18.4 (آبان 1397) | 3.4- |

زهرا بارانی

زهرا بارانی

نظرات