تجارتنیوز پیشنویس سند ریال دیجتال را بررسی کرد؛

ریال دیجیتال چیست و چرا ایجاد شده است؟

بانک مرکزی به تازگی پیشنویسی ۵۲ صفحهای از سند ریال دیجیتال را منتشر کرده است. در این گزارش با نگاهی بر این سند، ماهیت، اهداف، نحوه تولید و توزیع و همچنین شیوه تراکنشهای این طرح بررسی میشود.

به گزارش تجارتنیوز ، روز گذشته بانک مرکزی پیشنویس سند ریال دیجیتال را منتشر کرد. در این سند ۵۲ صفحهای، بانک مرکزی کارکردها، مزایا و همچنین اهداف طرح ریال دیجیتال را تبیین کرده و آنها را در جهت دریافت نقطه نظرات متخصصان و کارشناسان، در دسترس عموم قرار داده است.

پولهای دیجیتال بانک مرکزی در جهان

در سند منتشر شده توسط بانک مرکزی ، ابتدا ماهیت کلی پولهای دیجیتال بانکهای مرکزی در جهان بررسی شده و سپس طرح ریال دیجیتال بررسی شده است.

طراحی موفق پول دیجیتال بانکهای مرکزی در وهله اول منوط به تبیین دقیق هدف آن بر اساس سیاستهای بانکهای مرکزی هر کشور است. از مهمترین این اهداف میتوان به پاسخگویی به نیاز پرداختهای آتی در اقتصاد دیجیتال، توسعه ابزارهای پرداخت بینالمللی با سایر کشورها، بهبود کارایی ابزارهای پرداخت نوین و مدیریت اثرات کاهش بکارگیری اسکناس در جامعه اشاره کرد.

از سوی دیگر پیشبینیها حاکی از آن هستند که جهان به سمت اقتصادهای مبتنی بر بلاکچین و توکنها است. بر همین اساس بانک مرکزی نیز جهت پاسخگویی به نیاز فضای اقتصاد دیجیتال به فعالیت در این زمینه پرداخته است؛ زیرا فقدان پاسخگویی مناسب به این نیاز، استفاده از سایر توکنهای خصوصی به عنوان ابزارپرداخت را ترویج و حاکمیت پولی بانکهای مرکزی را با مخاطره مواجه میکند.

ریال دیجیتال چگونه کار میکند؟

ریال دیجیتال در نسخه کنونی خود، ذیل تعریف پول دیجیتال بانک مرکزی مبتنی بر توکن قرار میگیرد. ریال دیجیتال، شکل دیجیتال اسکناس است که در چارچوب قانون پولی و بانکی کشور و با رعایت کلیه ضوابط ناظر بر انتشار اسکناس منتشر میشود.

ریال دیجیتال ارائه شده توسط بانک مرکزی، شکل دیجیتالی اسکناس بوده و جزئی از پایه پولی است. از این رو امتیاز انتشار آن در انحصار بانک مرکزی و مبتنی بر پشتوانههای قانونی، تعهد مستقیم بانک مرکزی خواهد بود.

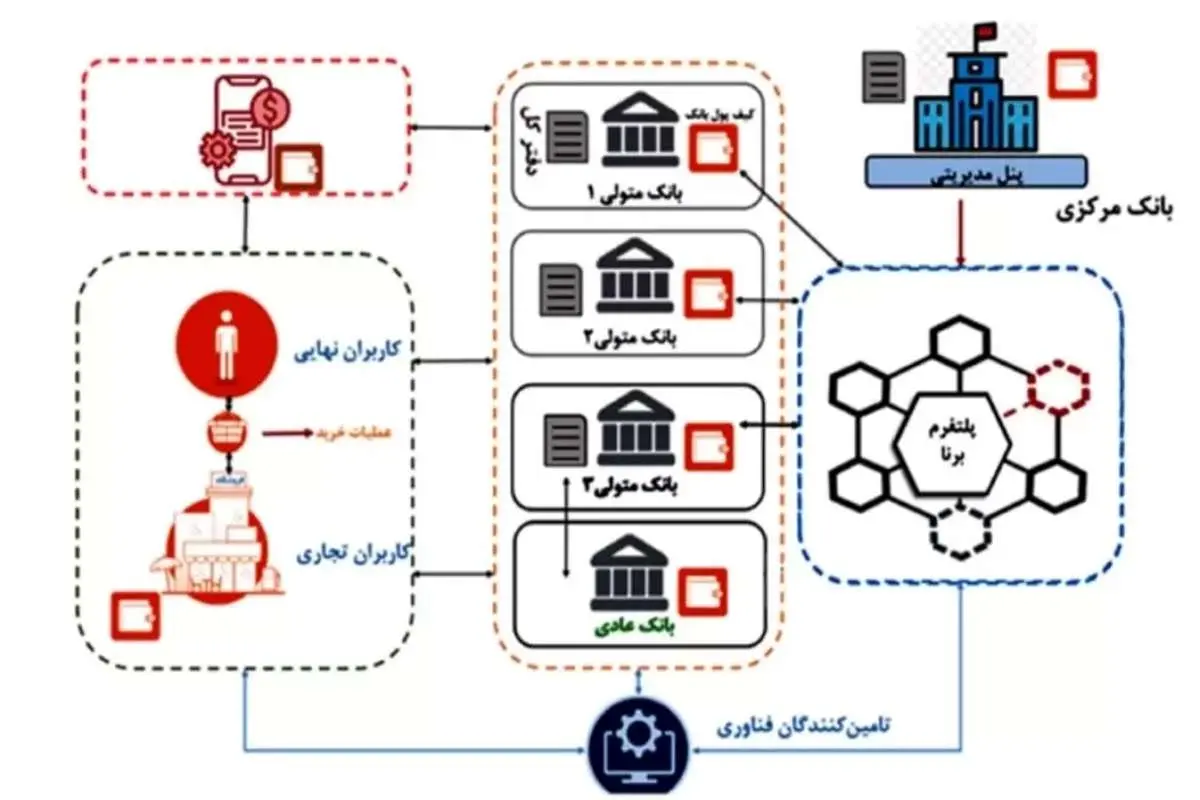

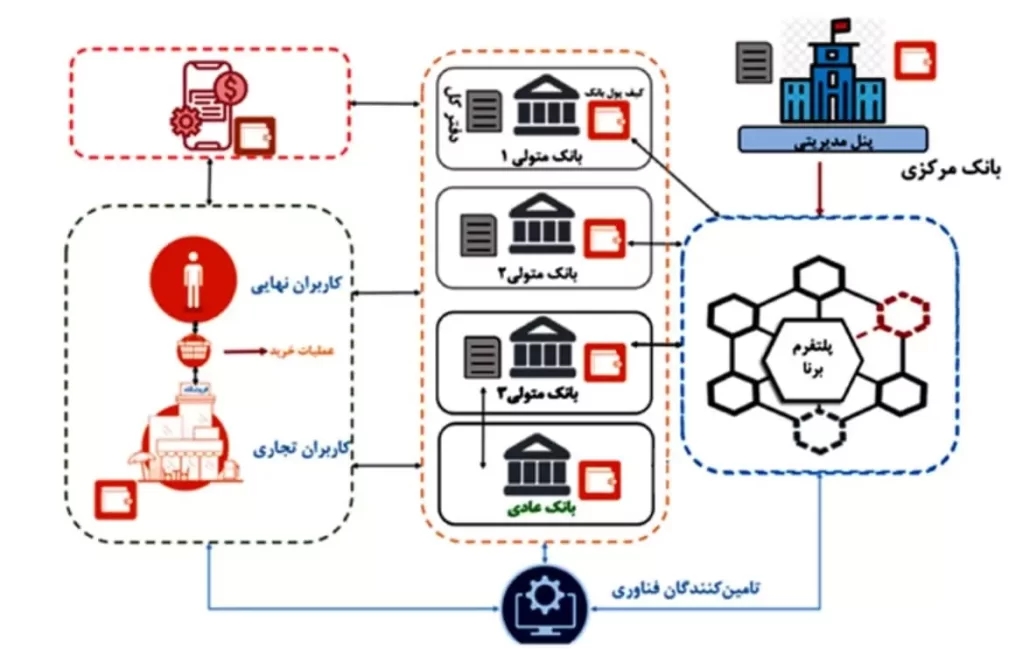

ریال دیجیتال بانک مرکزی باتوجه به گستردگی عملیاتی، ذینفعان و بازیگران متعددی را به صورت مستقیم یا غیرمستقیم با خود همراه خواهد کرد. ذینفعان اصلی ریال دیجیتال شامل بانک مرکزی، بانکها و موسسات اعتباری، تامینکنندگان فنآوری و کاربران عادی و تجاری هستند. این مدل از یک الگوی توزیع شده پیروی میکند و نقش راهبر این زیستبوم را بانک مرکزی ایفا خواهد کرد.

زیستبوم ریال دیجیتال بانک مرکزی

اهداف طرح ریال دیجیتال

ریال دیجیتال به سه هدف اقتصادی، کسب و کاری و فنی طراحی شده است که در تصویر زیر مولفههای هر یک از این سه هدف نمایش داده شده است.

اهداف سهگانه ریال دیجیتال و مولفههای آنها

علاوه بر این مولفههای اساسی، ریال دیجیتال اهدافی فرعی را نیز دنبال میکند. ریال دیجیتال باید بتواند حریم خصوصی افراد حقیقی و حقوقی را در سطوح مختلف تامین و تضمین کرده و راهکاری برای تعریف سطح دسترسی افراد و نهادهای مختلف را به انواع دادهها در اختیار داشته باشد و به گونهای طراحی شود که در هر زمان، امکان اعمال سیاستهای مختلف بانک مرکزی در آن ممکن باشد. همچنین این زیرساخت باید حداکثر انطباق را با مختصات فعلی بانکها داشته و کمترین تغییرات را به آنها تحمیل کند.

یکی دیگر از عناصر کلیدی، قابلیت توسعه ظرفیت شبکه زیرساخت است که لازم است قابلیت مدیریت تعداد زیاد تراکنش را داشته باشد.

به علاوه ریال دیجیتال باید بتواند مستقل از زیرساختهای پرداخت فعلی مانند سامانههای ساتنا، حواله بین بانکی پایا و شبکه الکترونیکی پرداخت کارتی یا همان شاپرک فعالیت کند.

نحوه تولید و توزیع ریال دیجیتال

ریال دیجیتال بانک مرکزی پس از طی مراحل قانونی و اخذ مجوزهای لازم، در حجم مشخصی توسط بانک مرکزی تولید میشود. ریال دیجیتال تولید شده پس از تامین پشتوانههای لازم توسط بانک مرکزی منتشر شده و پس از آن، هر واحد ریال دیجیتال همان ریال جاری کشور بوده و هر واحد از آن معادل یک ریال خواهد شد.

پس از عملیات انتشار، ریال دیجیتال بین بانکهای متقاضی توزیع خواهد شد. بانکها با بانک مرکزی در ارتباط بوده و قادر به نگهداری، انتقال و توزیع ریال دیجیتال با هدف پرداختهای خرد بین کاربران و مشتریان عادی و تجاری خود هستند.

تراکنشهای ریال دیجیتال چگونه است؟

کاربران برای انجام یک تراکنش نیاز به احراز هویت و فعالسازی کیف ریال دیجیتال خود دارند. هر کاربر میتواند با کیف ریال دیجیتال خود تراکنش مالی را آغاز کرده و مبلغی را به آدرس مقصد ارسال کند. جریان پردازش تراکنشهای ریال دیجیتال به سه مرحله تقسیم میشود.

در مرحله اول، تراکنشها توسط اعضای متولی تایید میشوند. مرحله دوم شامل مرتبسازی تراکنشها است که در آن، تنظیمگر نقش اصلی را برعهده دارد. در نهایت و در مرحله سوم نیز اعتبارسنجی مجدد و نهایی تراکنشها انجام میشود.

سهیل بانی

سهیل بانی

نظرات