بنیادی ترین صندوق اهرمی بورس کدام است؟

در سالهای اخیر تقاضا جهت سرمایهگذاری غیرمستقیم در بورس بین مردم افزایش یافته است. در این میان، صندوقهای اهرمی به دلیل کسب سود مضاعف نسبت به بورس و سایر داراییها، از محبوبیت بالایی برخوردار هستند.

در سالهای اخیر تقاضا جهت سرمایهگذاری غیرمستقیم در بورس بین مردم افزایش یافته است. در این میان، صندوقهای اهرمی به دلیل کسب سود مضاعف نسبت به بورس و سایر داراییها، از محبوبیت بالایی برخوردار هستند. با وجود پتانسیل کسب سود بیشتر، باید نکاتی را در رابطه با سرمایهگذاری در این صندوقها در نظر بگیرید که در این مقاله به بررسی کامل آنها پرداخته و بهترین صندوق اهرمی بازار در شرایط فعلی به شما معرفی خواهد شد.

صندوق اهرمی و واحدهای سرمایهگذاری

صندوق اهرمی یکی از انواع صندوقهای سرمایهگذاری است که سازوکار متفاوتی نسبت به سایر صندوقها دارد. در حقیقت، صندوقهای اهرمی دارای دو نوع واحد سرمایهگذاری ممتاز و عادی بوده که این واحدها از لحاظ میزان ریسک کاملا با یکدیگر متفاوت هستند.

واحدهای ممتاز صندوق اهرمی قابل معامله (ETF) بوده و در بازار معامله میشوند. این واحدها از اهرم مالی بهره برده و مکانیزم اهرم موجب سود بیشتر سرمایهگذاران واحدهای ممتاز میشود. البته باید در نظر داشته باشید که مکانیزم اهرم پتانسیل ریسک و افت سرمایه را نیز میتواند بیشتر کند. با بررسی برخی از عوامل بنیادی و تکنیکال میتوانید در صندوقهای اهرمی نیز سرمایه خود را مدیریت کنید؛ اما مکانیزم اهرم چیست و چطور عمل میکند؟

اهرم مالی ابزاری در سرمایهگذاری است که امکان کسب بازدهی مضاعف از طریق پول قرض گرفته شده مثل وام یا اعتبار را برای سرمایهگذاران فراهم میکند. در صندوقهای اهرمی دارندگان واحدهای عادی، پشتوانه اعتباری واحدهای ممتاز هستند و دارندگان واحدهای ممتاز تحت هر شرایطی، بازدهی واحدهای عادی را تامین میکنند. ممکن است این سوال برای شما بهوجود آید که بازدهی واحدهای عادی به چه صورتی است؟

واحدهای عادی بازدهی ثابت و مشخصی داشته و بسیار کمریسک هستند. در حقیقت، سود واحدهای عادی مثل صندوقهای با درآمد ثابت بهصورت روزشمار بوده و بازدهی آنها قابل قیاس با صندوقهای درآمد ثابت است. در طرف مقابل، بازدهی واحدهای ممتاز تحت تاثیر بازدهی سهام است، زیرا بیشتر دارایی واحدهای ممتاز از سهام و حق تقدم سهام تشکیل شده است. در ادامه به تفاوت صندوق اهرمی و صندوق سهامی خواهیم پرداخت.

صندوق اهرمی یا سهامی؟

صندوقهای سهامی و اهرمی ترکیب دارایی مشابهی دارند. تفاوت اصلی این دو صندوق را میتوان در میزان ریسک و بازدهی آنها در نظر گرفت. صندوقهای سهامی از مکانیزم اهرم بیبهرهاند و صندوقهای اهرمی با استفاده از مکانیزم اهرم میتوانند در یک روند صعودی، بازدهی دو برابری نسبت به صندوقهای سهامی داشته باشند. به طور مثال در مدت بازه زمانی آبان ۱۴۰۱ تا اردیبهشت ۱۴۰۲ شاخص کل بورس ۱۰۴ درصد بازدهی داشته است. چندین صندوق سهامی مطرح بازار به طور میانگین در مدت زمان مشابه حدودا ۱۵۰ درصد بازدهی کسب کردهاند. در صورتی که در بازه زمانی مورد اشاره، سرمایهگذاری در صندوقهای اهرمی بازار به طور میانگین بیش از ۲۲۰ درصد سود برای سرمایهگذاران به همراه داشته است. اما بهتر است نگاهی به معیارهای انتخاب بهترین صندوق اهرمی در شرایط مختلف بازار داشته باشید.

معیارهای انتخاب صندوق اهرمی مناسب در شرایط مختلف بازار

استراتژیهای سرمایهگذاری در صندوقهای اهرمی با توجه به شرایط بازار متفاوت است. معمولا زمانی که بورس در شرایط خنثی به سر میبرد، سرمایهگذاران دچار بلاتکلیفی هستند و در چنین شرایطی سرمایهگذاری در داراییهایی که نزدیک و کمی پایینتر ارزش واقعی خود هستند، میتواند بهتر باشد. در حقیقت، در صندوقهای سرمایهگذاری مولفه مهمی به نام خالص ارزش داراییها (NAV) وجود دارد. برای اینکه متوجه شوید قیمت واحدهای صندوق روی ارزش واقعی آن در حال معامله است یا بالاتر و پایین تر از قیمت معامله میشود، میتوانید از نسبت قیمت به خالص ارزش داراییها (P/NAV) استفاده کنید. اگر نسبت قیمت به NAV صندوق (حاصل تقسیم P/NAV) کمتر از یک باشد، یعنی صندوق زیر ارزش واقعی خود معامله شده و اگر برابر با عدد یک باشد، نشاندهنده این موضوع است که قیمت واحدهای صندوق معادل ارزش واقعی آن است. در صورتی که نسبت P/NAV بالاتر از عدد یک باشد، قیمت صندوق بالاتر از ارزش واقعی خود قرار دارد و نشاندهنده حباب قیمتی در صندوق است.

زمانی که بورس روند خنثی و نزولی دارد، صندوقهای اهرمی که دارای حباب مثبت هستند و نسبت P/NAV بالاتر از عدد یک دارند، میتوانند ریسک بیشتری داشته باشند. همچنین، بررسی نسبت اهرمی در صندوقها نیز میتواند به شما در انتخاب صندوق اهرمی مناسب کمک کند. صندوقهایی که در شرایط خنثی یا نزولی بازار دارای نسبت اهرمی بالا هستند، ریسک بیشتری برای سرمایهگذاری دارند.

در بازار خنثی، سرمایهگذاری در صندوق اهرمی که کمترین نسبت اهرمی و پایینترین میزان P/NAV را دارد، میتواند ریسک کمتری برای سرمایهگذاران و معاملهگران داشته باشد. از طرفی، با شروع روند صعودی بورس، تقاضا برای صندوقی که حباب ندارد یا کمترین میزان حباب را دارد، افزایش مییابد. در نتیجه، سرمایهگذاری در صندوقی با چنین مشخصاتی، پتانسیل کسب بازدهی بالاتر نسبت به سایر صندوقها را دارد. در ادامه بهترین صندوق اهرمی بازار در شرایط فعلی به شما معرفی خواهد شد.

بنیادی ترین صندوق اهرمی بورس

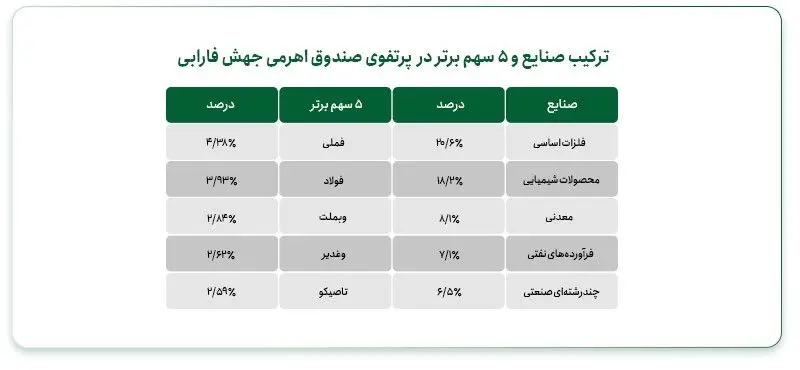

با توجه به مولفههایی که مورد بررسی قرار گرفت و همینطور با توجه به شرایط فعلی بازار، صندوق اهرمی جهش فارابی بهترین گزینه برای سرمایهگذاری در بین صندوقهای اهرمی است. جدول زیر نشان میدهد که این صندوق از لحاظ ترکیب دارایی دلاریترین صندوق بازار محسوب میشود.

صندوق جهش با اختصاص بیش از ۵۰ درصد از پرتفوی خود به صنایع صادرات محور مثل محصولات شیمیایی، فلزات اساسی و فرآوردههای نفتی، میتواند با بهرهگیری از مکانیزم اهرم، بازدهی بالاتری از دلار، طلا، صندوق سهامی و بورس کسب کند. صندوق «جهش» در 3 ماه گذشته موفق به کسب بازدهی 36 درصدی شده است.

برای سرمایهگذاری در صندوق جهش کافیست نماد «جهش» را در سامانه معاملاتی کارگزاری خود جستجو کنید.

نظرات