رشد شاخص دلار و ضعف کامودیتیها

در بسیاری از موارد رابطه معکوسی بین ارزش دلار آمریکا و قیمت کالاهای اساسی وجود دارد. با بررسی تاریخچه قیمت کالاهای اساسی، به این نتیجه میرسیم که با کاهش ارزش دلار در برابر سایر ارزها، قیمت کامودیتیها (Commodity) یا کالاهای اساسی رشدی چشمگیر میکنند و اگر دلار در برابر سایر ارزهای اصلی قویتر شود، قیمت

در بسیاری از موارد رابطه معکوسی بین ارزش دلار آمریکا و قیمت کالاهای اساسی وجود دارد. با بررسی تاریخچه قیمت کالاهای اساسی، به این نتیجه میرسیم که با کاهش ارزش دلار در برابر سایر ارزها، قیمت کامودیتیها (Commodity) یا کالاهای اساسی رشدی چشمگیر میکنند و اگر دلار در برابر سایر ارزهای اصلی قویتر شود، قیمت کالاها کاهش مییابد.

این قاعده کلی اغلب در بلندمدت صدق میکند و بهنوعی نشاندهنده قدرت یا ضعف ارز ایالاتمتحده، در مقابل سایر ارزهای خارجی است. جالبترین مثال عینی که میتوان در مورد تضعیف ارزش دلار در برابر سایر ارزها آورد مربوط به اوایل قرن 21 است، یعنی شروع جنگ میان آمریکا و عراق! بله درست متوجه شدید، صدام تصمیم داشت تا نفت صادراتیاش را با ارزی بهجز دلار بفروشد تا جایگاه دلار را بین کشورهای دیگر تضعیف کند، اما احتمالا سرنوشت صدام که در خاطرتان هست!

شاخص دلار واقعا چیست؟

در سال 1973 شاخص دلار توسط بانک جیپیمورگان (JPMorgan Chase) و بانک مرکزی آمریکا یا همان بانک فدرال رزرو (Federal Reserve System) ابداع شد. این شاخص راهی ساده برای پیشبینی رشد دلار در مقایسه با مهمترین شرکای تجاری آمریکا است.

شاخص دلار ارزشی برابر با ۱۰۰ واحد دارد، بنابراین هر معاملهای زیر این عدد به معنای کاهش ارزش پول آمریکا و هر معاملهای در بالای 100 واحد به معنای قویتر شدن ارزش دلار در برابر سبد ارزی آمریکا خواهد بود. این شاخص در بازار قراردادهای آتی آمریکا قابل معامله است.

شاخص دلار نشاندهنده یک میانگین وزنی هندسی از مقایسه آن با شش ارز زیر است:

- یورو (Euro or EUR)

- ین ژاپن (Japanese Yen or JPY)

- پوند انگلیس (British Pound or GBP)

- دلار کانادا (Canadian Dollar or CAD)

- کرون سوئد (Swedish Krona or SEK)

- فرانک سوئیس (Swiss Franc or CHF)

توان یا ضریب وزنی هر کدام از این ارزها در شاخص دلار به این شکل است:

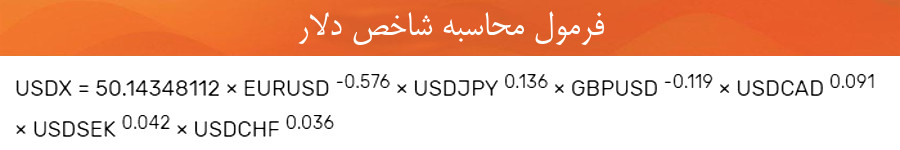

شاخص دلار را با فرمول زیر محاسبه میکنیم:

اگر در فرمول بالا دقت کنید خواهید دید وزن یا توان بعضی ارزها مثبت و بعضی منفی است. مثبت بودن به این معنا است که در آن کشور دلار ارز پایه لحاظ شده و هنگامی که توان منفی میشود، یعنی دلار ارز مبادلهای است. این توان فقط در مورد یورو و پوند منفی است زیرا برای مثال هر یورو برابر 1.17 دلار است درصورتیکه برای یک وزن مثبت مثل ین ژاپن، هر دلار برابر 109 ین است.

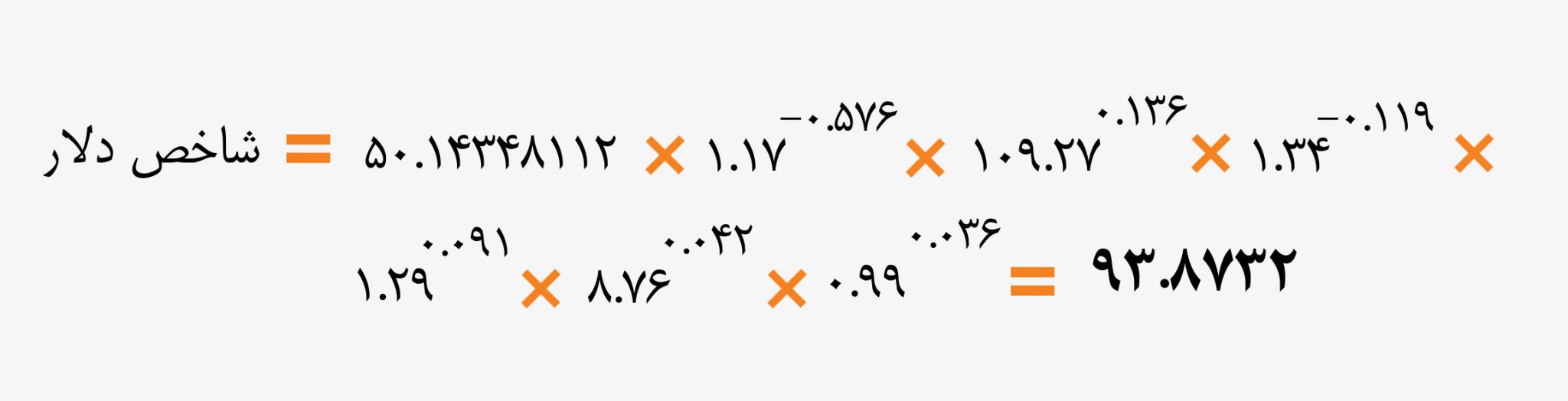

بگذارید با یک مثال شاخص دلار را محاسبه کنیم. هر یورو در حال حاضر 1.17 دلار، هر پوند برابر 1.34 دلار، هر دلار برابر 109.27 ین ژاپن، 1.29 دلار کانادا، 8.76 کرون سوئد، 0.99 فرانک سوئیس است. در زمان ارائه این فرمول هنوز ارزش هر فرانک سوئیس کمتر از هر دلار آمریکا بود. درنتیجه شاخص دلار برابر خواهد بود با:

تاریخ از شاخص دلار چه میگوید

با بررسی تاریخچه تغییرات این شاخص، میبینیم که شاخص دلار در فوریه سال 1985 به 164.72 واحد رسید. این عدد بالاترین مقدار شاخص دلار تا به امروز بوده است. در بحران مالی سال 2008 نیز شاخص دلار به 70.69 واحد سقوط کرد که پایینترین سطح این شاخص بود.

این اعداد نشان میدهند که شاخص دلار بهشدت تحت تاثیر عوامل اقتصادی کلان داخلی و خارجی آمریکا قرار دارد.

شاخص دلار یک ابزار عالی برای تحلیل آینده جهان میتواند باشد. صعود این شاخص نشاندهنده قوی شدن دلار در مقابل سبد ارزی آمریکا است. وقتی اتفاق عکسی رخ میدهد، یعنی شاخص دلار روند نزولی به خود بگیرد، به معنای سیگنالی مبنی بر ضعف دلار و سیگنالی مثبت برای سایر ارزها و کامودیتیها خواهد بود.

از جمله مهمترین دلایلی که باعث نوسانات افزایشی و کاهشی این شاخص میشود، تغییرات نرخ بهره آمریکا و ۶ کشور دیگر مذکور است. همچنین تغییرات سیاسی هم میتواند بر این موضوع بسیار تاثیر بگذارند.

چرا شاخص دلار آمریکا برای جهان مهم است؟

ایالاتمتحده امریکا در مقایسه با هرم جمعیتی و نسبت مساحت خود با سایر کشورها، جزء قویترین و باثباتترین اقتصادهای جهان است. حتی باوجوداینکه کمتر از ۵ درصد جمعیت جهان هم در مرزهای آمریکا زندگی میکنند، این کشور همچنان قدرت اقتصادی خود را حفظ کرده است.

همین عوامل میتوانند دلیلی بر اینکه باشند که چرا دلار آمریکا مکانیسم قیمتگذاری بیشتر کالاهای اساسی در دنیا محسوب میشود.

ایالاتمتحده امریکا در مقایسه با هرم جمعیتی و نسبت مساحت خود با سایر کشورها، جزء قویترین و باثباتترین اقتصادهای جهان است.

احتمالا بارها شنیدهاید که طلا دارایی امن کشورها بهحساب میآید. نکته جالبتر این است که بسیاری از کشورها سعی میکنند پس از طلا، دارایی دلاری خود را افزایش دهند. همین عامل کافی است تا دلار آمریکا، ارز اندوخته کل جهان محسوب شود.

به بیان سادهتر بیشتر کشورهای جهان به خاطر ثبات سیاسی و اقتصادی آمریکا، دلار را بهعنوان دارایی امن ذخیره میکنند. قدرت نسبی اقتصاد ایالاتمتحده در مقایسه با کشورهای دیگر، به دلار قدرت بیشتری میدهد.

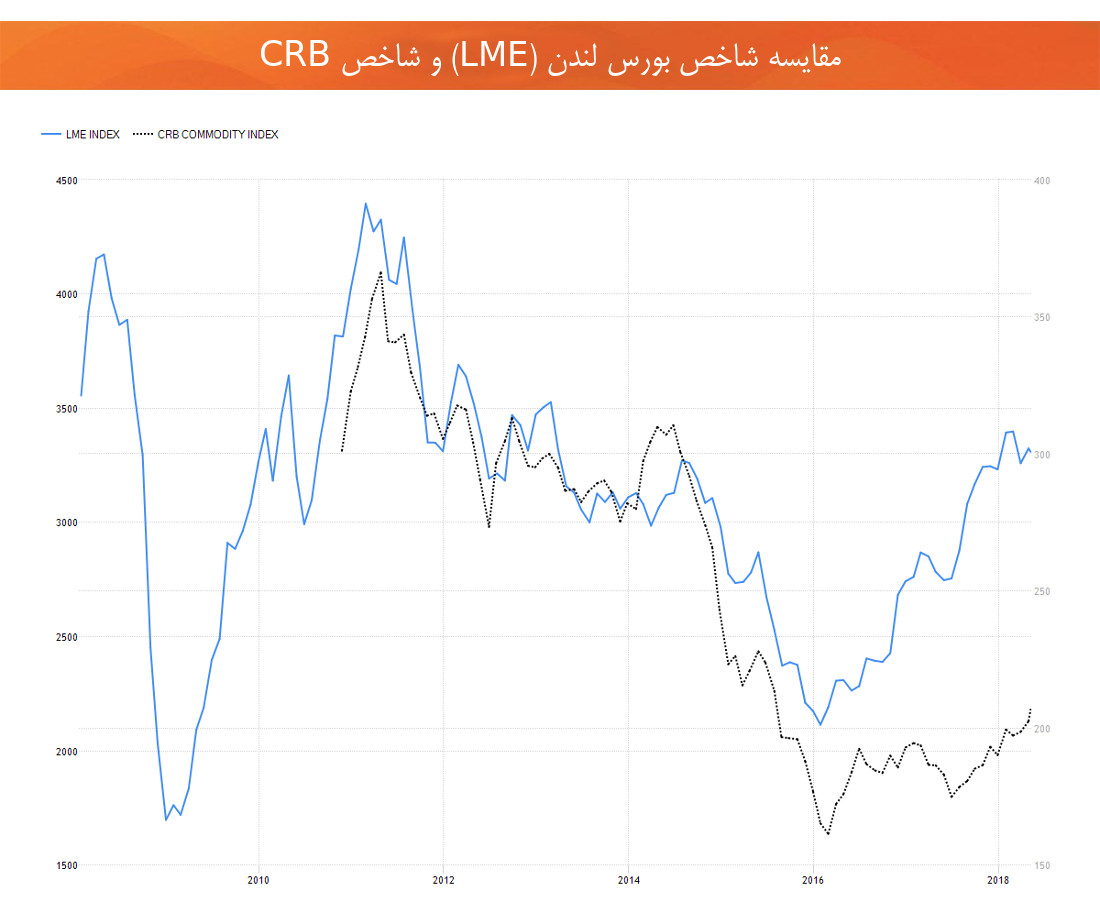

از این روی تغییرات شاخص دلار آمریکا تاثیر زیادی بر اقتصاد کل جهان دارد. مثلا میتوانید رابطه معکوس بین تغییرات شاخص بورس لندن و تغییرات شاخص دلار آمریکا را در نمودار زیر مشاهده کنید.

دلار پرنفوذ

دلایل متعددی میتوان بر علت نفوذ دلار در اقتصاد جهان آورد. برخی از این دلایل را میتوانیم اینگونه بیان کنیم:

- ایالاتمتحده آمریکا بهعنوان بزرگترین مصرفکننده مواد خام در کل جهان شناخته میشود. به همین دلیل با پایین نگهداشتن ارزش دلار از آن بهعنوان اهرمی برای پیشرفت اقتصاد خود استفاده میکند.

- دومین دلیل نفوذ دلار این است که کامودیتیها و مبادلات در سراسر جهان بهواسطه دلار انجام میشوند؛ مثلا بیشترین ذرت و سویای جهان در سرزمینهای حاصلخیز ایالاتمتحده کشت و تولید میشوند، خاکهای غنی شیلی، این کشور را به بزرگترین تولیدکننده مس در جهان معروف کرده و نیمی از ذخایر نفتی جهان در خاورمیانه قرارگرفته است.

همه با دلار

همانطور که گفتیم، تولید کالاها وابسته به آبوهوا و زمینشناسی است و کشورها توانایی تولید همه مواد اولیه را ندارند، اما این مواد خام در سراسر جهان نیاز هستند و کشورها باید به نحوی این نیاز را رفع کنند. خریداران خارجی این کالاها، معاملات خود را با دلار انجام میدهند. پس زمانی که ارزش دلار کاهش یابد، آنها قدرت خرید بیشتری خواهند داشت، چراکه میتوانند با پرداخت دلار کمتری به همان میزان خرید کنند.

مثلا هنگامیکه خریدار اروپایی قصد خرید نفت، ذرت یا سویا را دارد و ارزش دلار نسبت به یورو بالا رفته، او باید مبلغ بیشتری یورو برای خرید خود بپردازد. در این حالت بالا رفتن هزینه به یورو، به کاهش مقدار تقاضا برای این کالاها منجر میشود.

تقویت شاخص دلار به این معناست که کالاهای اساسی در سایر کشورها گرانتر میشوند و این گرانی عامل اصلی فروکش کردن تقاضا در جهان است. بررسیهای انجامشده در کشورهای کانادا، استرالیا، برزیل، روسیه و آفریقای جنوبی نشان داده است که با کاهش قیمت مواد خام، ارزش ارز این کشورها هم پایین آمده است.

شاخص CRB

شاخص CRB یا Commodity Research Bureau در سال 1957 به بازار معرفی شد. این شاخص از قدیمیترین شاخصها برای بیان قیمت نقدی کالاها است. این شاخص متشکل از سبدی با ۱۹ کالا است. این نوزده کالا شامل ۳۹ درصد حاملهای انرژی، ۴۱ ٪ کشاورزی، ۷ ٪ فلزات گرانبها و ۱۳ ٪ دیگر فلزات است.

شاخص CRB از آلومینیم، کاکائو، قهوه، مس، ذرت، پنبه، نفت خام، طلا، نفتی که برای گرما استفاده میشود، گوشت خوک، گاو زنده، گاز طبیعی، نیکل، آبپرتقال، نقره، سویا، شکر، بنزین بدون سرب و گندم تشکیلشده است. بهطورکلی در شاخص نقدی CRB مواد خام صنعتی، وزن بیشتری دارند.

شاخص CRB در اصل برای ارائه تصویری پویا از قیمت کالاهای اساسی تعریفشده است.

شاخص CRB در اصل برای ارائه تصویری پویا از قیمت کالاهای اساسی تعریفشده است. برای اینکه بتوان از دقت این شاخص در طول زمان اطمینان حاصل کرد، اجزا و فرمول آن بهصورت دورهای تنظیم میشوند تا ساختار بازار و جهت فعالیتهای آن را بازتاب دهند. از سال ۱۹۵۷ به اینسو، شاخص CRB ده بار بازنگری شده است. اولین تغییرات مربوط به سال ۱۹۶۱ و آخرین آن مربوط به سال ۲۰۰۵ میلادی بود.

در سال ۱۹۹۵ افرادی که در کار بازنگری این شاخص بودند، دوره ارائه این شاخص را به حداکثر شش ماه و حداقل یک ماه برای هر کالا کاهش دادند؛ اما برای اینکه بتوان قیمت روز را محاسبه کرد، اعمال تغییرات قیمتهای دوماهه لازم است. حتی اگر دومین قیمت، خارج از دوره ششماهه باشد. از آنجایی که شاخص CRB بیانگر تغییرات قیمت کالاهای اساسی است، در نتیجه انتظار داریم تغییرات این شاخص با تغییرات شاخصهای اقتصادی دیگری همون شاخص کل بورس تناسب داشته باشد. در نمودار زیر تغییرات این شاخص را با شاخص بورس لندن مقایسه کردهایم.

نتیجهگیری

در کشور آمریکا با کاهش شاخص CRB، ارزش دلار افزایش مییابد. افزایش ارزش دلار باعث کاهش تورم خواهد شد و کاهش تورم، کاهش نرخ بهره را در پی خواهد داشت. با کاهش نرخ بهره، قیمت اوراق قرضه افزایشیافته و قیمتها در بازار سهام نیز افزایش خواهند یافت. البته تاثیر کاهش نرخ بهره بر رونق بازار سهام با یک تاخیر ۴ تا ۶ ماهه رخ میدهد.

در پایان لازم است این نکته را ذکر کنیم که رابطه معکوس میان شاخص دلار و قیمت این کالاها یکبهیک نیست و مثلا افزایش ۵ درصدی شاخص دلار، لزوما قیمت کامودیتیها را ۵ درصد کاهش نخواهد داد؛ اما جهت معکوس تغییر در قیمت کامودیتیها و شاخص دلار امری منطقی و ثابتشده است.

نظرات