تنگنای مالی بنگاهها/ چرا با وجود کمبود نقدینگی، تسهیلات بانکها رشد کرد؟

فارغ از شرایط وقت اقتصادی و تغییر برآیند نیروهای وارد بر کسبوکارها ناشی از فضای بیرونی، هر فعالیت اقتصادی نیازمند تامین مالی بهعنوان یکی از منابع جهت چرخش چرخ آن فعالیت است. بنگاههای اقتصادی نیز از این قاعده مستثنی نیستند. تولید (کالا/خدمت) نیز با در نظر گرفتن حجم و ماهیت فعالیت خود نیازمند تامین مالی

فارغ از شرایط وقت اقتصادی و تغییر برآیند نیروهای وارد بر کسبوکارها ناشی از فضای بیرونی، هر فعالیت اقتصادی نیازمند تامین مالی بهعنوان یکی از منابع جهت چرخش چرخ آن فعالیت است. بنگاههای اقتصادی نیز از این قاعده مستثنی نیستند. تولید (کالا/خدمت) نیز با در نظر گرفتن حجم و ماهیت فعالیت خود نیازمند تامین مالی است. پویا فیروزی، تحلیلگر اقتصادی در این تحلیل به این سوال جواب میدهد که این منابع چگونه تامین میشود و سهم بانکها در حل یا ایجاد مشکلات نقدینگی واحدهای تولیدی چیست؟

پویا فیروزی، تحلیلگر اقتصادی در این تحلیل برای تجارتنیوز نوشت:

نیاز به رفع موانع مالی شاید یکی از مهمترین نیازهای اقتصاد کشور است تا حدی که در گزارشهای متعدد از نهادهای مختلف، از اتاق بازرگانی تا مرکز پژوهشهای مجلس به آن اشاره شده است. یکی از آخرین نمونهها گزارش «دبیرخانه شورای گفتوگو» مشتمل بر ۱۲پیشنهاد برای گذر تامین مالی از بحران کرونا است.

این مسئله در حدی است که در گزارشهای حاصل از نتایج ادوار مختلف طرح پایش شاخصهای ملی محیط کسبوکار ایران که در راستای اجرای ماده ۴ قانون بهبود مستمر محیط کسبوکار از مجموعه واحدهای تحت پوشش سه اتاق بازرگانی، اصناف و تعاون از پائیز ۹۵ بهصورت فصلی انجام و منتشر میشود، «دشواری تأمین مالی از بانکها» همواره یکی از نامناسبترین مؤلفههای محیط کسبوکار کشور و در بهار و تابستان سال ۹۹ به ترتیب رتبههای دوم و سوم در بین این گروه را داشته است.

تنگنای مالی بنگاهها

در گزارشهای متعدد مرکز پژوهشهای مجلس در تحلیل وضعیت فضای کسبوکار و اظهارنظر کارشناسی درخصوص لایحه رفع موانع رقابتپذیر و ارتقای نظام مالی کشور نیز بارها به تنگنای تامین مالی بنگاهها بهعنوان یکی از موانع اصلی خروج از رکود اشاره شده است. این مسئله با توجه به بانکمحور بودن بخش مالی اقتصاد کشور، تمرکز و توجه را بیش از پیش به سوی نظام بانکی کشور جلب میکند.

پژوهش دیگری که در تابستان ۹۴ توسط مرکز تحقیقات و بررسیهای اقتصادی اتاق بازرگانی ایران و پژوهشکده پولی و بانکی، توسط فرهاد نیلی انجام شد، نشان میدهد تحلیل نظام مالی تولید را میتوان از رابطه ترازنامهای بانک و بنگاه متوجه شد، جایی که تناظر وام دریافتی در بدهی بنگاه با وام اعطایی در داراییهای بانک برقرار میشود.

نکته دیگر از نتایج پژوهش فوق ناشی از بررسی یک دهه (سالهای ۹۱-۸۱) نشان میداد که افزایش دارایی بانکها عمدتاً ناشی از افزایش در تسهیلات اعطایی آنهاست. مسئلهای که در بررسی آمار عملکرد بانکها و موسسات اعتباری کشور نیز نشان داده شد؛ بهطوریکه تسهیلات پرداختی بانکها از سال ۹۳ همواره با روند صعودی همراه بوده و مانده تسهیلات اعطایی بانکها و موسسات اعتباری در سال گذشته ۱۶۰۹۶.۸ هزار میلیارد ریال بوده و نسبت به سال قبل یعنی سال ۹۷ با رقمی معادل ۱۳۰۰۱.۷ هزار میلیارد ریال بود که افزایش ۲۳.۸ درصدی را به نمایش گذاشت.

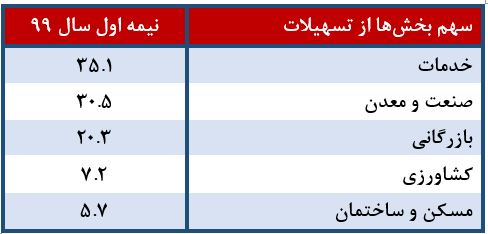

سهم بخشها از تسهیلات بنگاهها

جدول زیر سهم بخشهای مختلف از تسهیلات از بانکها در شش ماهه ابتدایی سال ۹۹ را نشان میدهد و میگوید هر کدام از بخشها چه سهمی از تسهیلات ۶،۹۶۷٫۲۱۲ میلیارد ریالی کل بانکها را گرفتهاند.

نکته قابل توجه در این گزارش این است که در ۶ ماهه ابتدایی سالهای ۹۷ و ۹۸، سهم تسهیلات پرداختی کل بانکها به بخش صنعت و معدن در قالب سرمایه در گردش به ترتیب ۷۲٫۸ و ۷۵٫۸ درصد بوده است. این سهم برای کل بخشها در سال ۹۸، حدود ۵۴ درصد یعنی کمی بیش از نیمی از تسهیلات بوده است.

معمای کمبود نقدینگی و رشد تسهیلات

درکنار هم قراردادن گزارههای فوق، خواننده را به این سئوال هدایت میکند که چگونه است در حالتی که فعالان اقتصادی به شدت از نحوه تامین مالی از مسیر بانکها (و حتی موسسات مالی) شکایت دارند و آن را یکی از موانع توسعه و بهبود فضای کسبوکار میدانند، اعطای تسهیلات در بانکها رشد و حتی بهعنوان اصلیترین منابع درآمدی آنها بوده است.

اگرچه این مسئله در بین بانکهای خصوصی و دولتی و موسسات مالی متفاوت بوده و از سویی علیرغم اینکه تسهیلات اعطایی کانال اصلی درآمدی شبکه بانکی محسوب میشود، اما نتوانسته هزینه سود سپردهها و جریمه اضافه برداشت بانکها را پوشش داده و حتی بانکهای بورسی در نیمسال ۹۸ معادل ۱۳ هزار میلیارد تومان زیان داشتهاند (گزارش بازارهای مالی در سال ۹۸، مرکز پژوهشهای مجلس، خرداد ۱۳۹۹)

بدیهی است شوک هزینه منتج از بحرانهای فعلی و بهخصوص رکود تورمی آوار شده بر فعالیت¬های اقتصادی نیاز تأمین مالی بنگاه ها، بهخصوص در حوزه تولید را افزایش داده است.

از طرفی به طور معمول بانکهای خصوصی به واسطه افزایش احتمال نکول تسهیلات از اعطای تسهیلات خودداری میکنند. لذا نظام تامین مالی از مسیر بانکی بر دو پایه دیگر خود یعنی بانکهای دولتی و موسسات مالی میچرخد. از سوی دیگر باید توجه داشت توان اعطلای تسهیلات توسط بانکها به نرخ سود ذخایر یا پایه پولی و همچنین نسبت کفایت سرمایه و برخی شاخصهای احتیاطی آنها وابسته است. لذا تقویت هریک از این بنیانها میتواند به بهبود تسهیلاتدهی آنها بینجامد.

علیرغم اینکه تسهیلات اعطایی کانال اصلی درآمدی شبکه بانکی محسوب میشود، اما نتوانسته هزینه سود سپردهها و جریمه اضافه برداشت بانکها را پوشش داده و حتی بانکهای بورسی در نیمسال ۹۸ معادل ۱۳ هزار میلیارد تومان زیان داشتهاند

حل معضل تسهیلاتدهی بانکها

در نهایت اینکه با توجه به جمیع شرایط بیراه نیست اگر بگوییم تأمین مالی سرمایه در گردش نه تنها ضرورت که اولویت دارد. با این حال بررسی شرایط نشان میدهد اعطای تسهیلات سرمایه در گردش بهصورت غیرهدفمند و بدون سیاستگذاری و طراحی مکانیزم، موجب شد اقدامات صورتگرفته چه از سوی سیاستگذار و چه از سمت بانکها منجر به تخصیص بهینه نشود و حتی در مواردی موجبات تسریع انبساط ترازنامه بانکها در بخش حقیقیی اقتصاد سبب شد تا هزینه این روند نامتعادل را مصرفکنندگان با تحمل نرخ بالای تورم پرداخت کنند. (نیلی، ۱۳۹۴)

بانکهای خصوصی به واسطه افزایش احتمال نکول تسهیلات از اعطای تسهیلات خودداری میکنند. لذا نظام تامین مالی از مسیر بانکی بر دو پایه دیگر خود یعنی بانکهای دولتی و موسسات مالی میچرخد.

ماده ۲۱ قانون «رفع موانع تولید رقابتپذیر و ارتقای نظام مالی کشور» البته ظرفیتهایی را برای هدایت صحیح تسهیلات سرمایه در گردش پیشبینی کرده است؛ تحدید منابع سرمایه در گردش جهت صرف در خرید مواد اولیه و پرداختهای قانونی، پرداخت این گروه تسهیلات متناسب با فروش اظهار شده به سازمان امور مالیاتی و تشویق بنگاههای شفاف و سالم و .. از آن جملهاند که در سایه دستورالعملهای اجرایی ضعیف و به گرداب نظام چند بخشی دولت افتاد.

معضلی که با طراحی نظام انگیزشی برای بانکها و بنگاهها و کاهش ریسک اعتباری آنها، ایجاد حساب ویژه یکتا به بنگاههای متقاضی و تعیین معیار برای سقف اعتباری هر بنگاه و تسهیل ضمانت و اعتبارسنجی در دریافت تسهیلات (که همگی در گزارشهای متعدد کارشناسی بهخصوص توسط مرکز پژوهشهای مجلس ذکر شده است) قابل مدیریت، حذف یا بهینهسازی است.

اعطای تسهیلات سرمایه در گردش بهصورت غیرهدفمند و بدون سیاستگذاری و طراحی مکانیزم در مواردی موجبات تسریع انبساط ترازنامه بانکها در بخش حقیقیی اقتصاد سبب شد تا هزینه این روند نامتعادل را مصرفکنندگان با تحمل نرخ بالای تورم پرداخت کنند.

از طرفی سازوکاری که اخیراً به آن توجه ویژه شده است یعنی تأمین مالی بنگاهها از کانال بازار سرمایه و ابزارهای مرتبط نیز میتواند تا حد زیادی ضعف نظام بانکی را جبران کند. مسئلهای که البته نیازمند تعمق و کارشناسی بیشتر و البته اصلاح رویکرد دستوری اقتصاد دولتی حال حاضر کشور است. بیشک تا نظام و ساختار سیاستگذاری اقتصادی ما اصلاح نشود، سخن اصلاح روشها یا استفاده از روشهای جدید مقطعی و گذرا و محدود به تصمیمات سیاسی در دستور به ابزارهای تعریف شده در اقتصاد خواهد بود.

نظرات