چه قواعدی تراکنشهای بانکی را شفاف میکند؟

در حالی رشد نقدینگی طی سالهای اخیر سیر صعودی داشته که مشخص نیست این حجم از افزایش نقدینگی، به چه سمت و سویی حرکت میکند.

به گزارش تجارتنیوز ، پیرامون«کیفیت گردش نقدینگی» در کشور، مسائل متعددی وجود دارد. مهمترین مساله در این زمینه، امکانپذیر بودن جهتدهی نقدینگی به سمت بخشهای مولد و ممانعت از سرریز آن به بخشهای غیرمولد و اقدامات آسیبزا برای اقتصاد است.

به نقل از دنیای اقتصاد، براساس دادههای بانکمرکزی، رشد نقدینگی طی سالهای اخیر سیر صعودی داشته است؛ اما مشخص نیست که این حجم از افزایش نقدینگی، به چه سمت و سویی حرکت کرده و چه اثری بر اقتصاد ایران داشته است. از سوی دیگر، یکی از چالشهای جدی پیشروی تولید و رشد اقتصادی در کشور، وجود بازارهای غیرمولد و موازی با تولید بوده است.

این دسته از فعالیتها به دلیل ریسک پایین و بازدهی بالا و کوتاهمدت در مقایسه با سرمایهگذاری در تولید و بخش حقیقی اقتصاد که عموما دارای بازدهی کمتر، بلندمدتتر و پرریسکتر هستند، حائز جذابیت بیشتری هستند. ضمن اینکه ریسک و دردسر انجام فعالیتهای مولد در کشور از جمله هزینههای ثابت بنگاه، مالیات، بیمه، استاندارد، ریسک فروش محصول و… نیز کفه ترازو را به سمت بخشهای غیرمولد سنگین کرده و انگیزه فعالان اقتصادی را کاهش داده است. در این میان، به اعتقاد برخی کارشناسان، پیشنیاز ممانعت از هجوم نقدینگی به سمت فعالیتهای غیرمولد و همچنین پایان دادن به فرار مالیاتی، شناسایی دقیق «جریان مالی اقتصاد» است که از دالان سیاستهایی همچون «تفکیک حسابهای بانکی شخصی از تجاری» یا «شفافسازی هر تراکنش براساس قواعد مشخص» میگذرد.

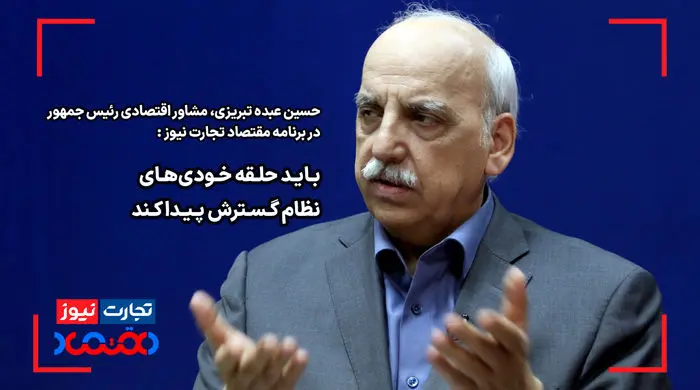

در پرونده امروز «باشگاه اقتصاددانان»، علاوه بر اینکه سازوکار شفافیت تراکنشهای بانکی زیر ذرهبین قرار گرفته، ابعاد و جزئیات دستورالعمل جدید تفکیک حسابهای شخصی از تجاری که سیاستگذار بهتازگی از برخی قواعد تعریفشده آن عقبنشینی کرده، مورد بررسی قرار گرفته است.

نظرات