محاسبه نرخ سود بانکی؛ بانکها چقدر به سپردهها سود میدهند؟

اگر در گوگل نحوه محاسبه نرخ سود بانکی سپرده سرمایهگذاری را جستجو کنید، علاوه بر وبسایتهایی که نحوه محاسبه این سود بانکی را توضیح دادهاند، با لینکهای درگاههای بانکهای مختلف روبهرو میشوید که ابزارهای محاسبه آنلاینی دارند. در این ابزارهای محاسباتی شما میتوانید نوع سرمایهگذاری خود را انتخاب و مبلغ سرمایهگذاری را نیز وارد کنید

اگر در گوگل نحوه محاسبه نرخ سود بانکی سپرده سرمایهگذاری را جستجو کنید، علاوه بر وبسایتهایی که نحوه محاسبه این سود بانکی را توضیح دادهاند، با لینکهای درگاههای بانکهای مختلف روبهرو میشوید که ابزارهای محاسبه آنلاینی دارند.

در این ابزارهای محاسباتی شما میتوانید نوع سرمایهگذاری خود را انتخاب و مبلغ سرمایهگذاری را نیز وارد کنید و سیستم نرخ سود بانکی این سپردهگذاری شما را به شما نشان خواهد.

این نرخ سود بانکی سپردهگذاری معمولا هرچند وقت یک بار توسط بانک مرکزی عوض میشود و به همین دلیل بانکها نیز این تغییرات را در ماشینحسابهای آنلاین خود اعمال میکنند.

هرچند در نهایت برخی از بانکها دستورات بانک مرکزی را دیر اجرا میکنند و این تخلف در تغییر نرخ سود بانکی سپرده سرمایهگذاری چهبسا به اقتصاد کشور هم آسیب میزند.

بههرروی، ما در این مقاله میخواهیم با بیانی ساده، نحوه محاسبه نرخ سود بانکی سپرده سرمایهگذاری را توضیح دهیم.

نرخ سود بانکی، سود مرکب نیست

من مدتی است که در حال مطالعه برای شرکت در آزمون CFA هستم. اگر کسی بتواند در هر سه سطح این آزمون قبول شود، میتواند در بازارهای مالی دنیا شغل و موقعیت چشمگیری به دست آورد. این آزمون شبیه و البته فراتر از آزمونهای بازار سرمایه است که سازمان بورس بهطور مرتب در ایران برگزار میکند.

یکی از بخشهایی که در منابع آزمون سطح یک CFA وجود دارد، روشهای عددی است و اولین مبحث در همین بخش روشهای عددی محاسبه سود، سود مرکب و ارزش سرمایهگذاریها در آینده و حال است.

وقتی تصمیم گرفتم که مقالهای در مورد نحوه محاسبه سود سپردههای بانکی بنویسم، ایده من این بود که احتمالا قرار است به سیاق آنچه در CFA وجود دارد، با روشهای مشابه سود مرکب روبهرو شوم؛ اما آنچه متوجه شدم این بود که در بانکهای ایران از روش سادهتر و البته کم سودتری برای محاسبه سود مشتریان استفاده میشود.

نرخ بهره چیست؟

ارزش زمانی پول مبحثی است که به رابطه برابری ارزش دو مقدار مختلف پول در دو زمان متفاوت اشاره دارد. برای درک رابطه برابری دو مقدار پول متفاوت بگذارید یک مثال بزنیم:

اگر من به شما بگویم که شما امروز یکمیلیون تومان پول بپردازید و در عوض ۹۵۰ هزار تومان پول بگیرید، آیا شما چنین چیزی را میپذیرید؟ بهاحتمالزیاد نه.

اما اگر قرار باشد امروز ۹۵۰ هزار تومان بگیرید و یک سال بعد یکمیلیون تومان پس بدهید، احتمالا قبول خواهید کرد. دلیلش این است که به نظر میآید این دو عدد در این فاصله زمانی، مقادیر برابر داشته باشند.

چون به نظر میآید احتمالا یکمیلیون تومان یک سال بعد ارزشش از یکمیلیون تومان امروز کمتر باشد. منطقی هم است. خصوصا با توجه به تورم و نوسان قیمت ارز در ایران چنین بده بستانی معقول به نظر میآید.

بنابراین برای اینکه روی یکمیلیون تومانی که در آینده پرداخت خواهد شد، تخفیف بدهیم و معادل آن را امروز نقدا دریافت کنیم، باید ببینیم، چه فاصله زمانی بین امروز و موعد سررسید پرداخت وجه موردنظر وجود دارد.

نرخ بهره (Interest Rate) نرخی است که ارتباط بین این دو رقم با فاصله زمانی را به دست میدهد.

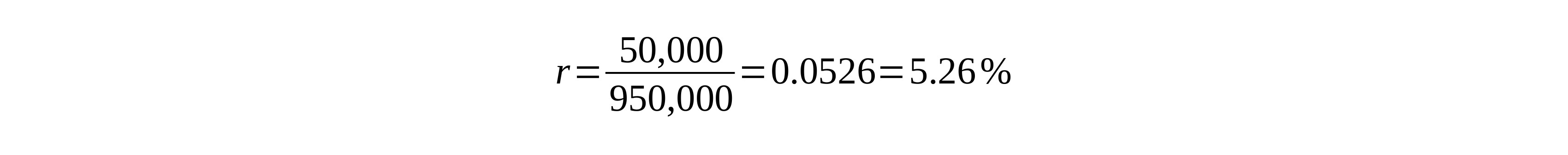

در مثال حاضر مبلغی که امروز باید پرداخت شود ۹۵۰ هزار تومان است. مبلغی که معادل این مقدار است و یک سال بعد پرداخت خواهد شد یکمیلیون تومان است. اختلاف بین این دو عدد ۵۰ هزار توان است. با تقسیم ۵۰ هزار تومان به ۹۵۰ هزار تومان میتوان نرخ بهره را به دست آورد.

در این مثال نرخ بهره که ازاینپس با r نشان میدهیم، ۵٫۲۶ درصد است.

تعاریف نرخ بهره

نرخ بهره را میتوان به سه شکل تعریف کرد:

نرخ سود

نرخ بهره را میتوان حداقل نرخ سود یک سرمایهگذاری بهحساب آورد. نرخ بهره حداقل مقدار سودی است که یک سرمایهگذار انتظار دارد در یک بازه زمانی معین از سرمایهگذاری خود به دست آورد.

نرخ تخفیف

نرخ بهره را میتوان معادل نرخ تخفیف (Discount Rate) هم در نظر گرفت. فرض کنید نرخ بهره معین ۵.۲۶ درصد است و شما کالایی خریدهاید که فروشنده راضی است که در ازای آن کالا، شما یک سال بعد یکمیلیون تومان بپردازید. اگر بهجای یک سال بعد امروز بخواهید این رقم را تسویه کنید، باید بهاندازه نرخ بهره ۵.۲۶ درصد تخفیف بگیرید؛ یعنی پولی که امروز باید بپردازید، ۹۵۰ هزار تومان خواهد بود.

هزینه فرصت

نرخ بهره را میتوان معادل هزینهِ فرصت (Opportunity Cost) نیز در نظر گرفت. هزینه فرصت، هزینهای است که یک سرمایهگذار با انتخاب یک سرمایهگذاری خاص یا انتخاب مسیر یا استراتژی خاص، پرداخت میکند. این هزینه در استراتژیها و مسیرهای گوناگون متفاوت است.

در مثال بالا طرفی که حاضر است امروز ۹۵۰ هزار تومان را امروز بگیرد، از ۵۰ هزار تومان یا همان ۵.۲۶ درصد سودی که میتوانست با یک سال انتظار به دست آورد، چشمپوشی کرده است؛ یعنی این ۵۰ هزار تومان هزینه انتخاب دریافت ۹۵۰ هزار تومان در امروز است.

نرخ سود و نرخ تورم

نرخ سود یا نرخ بهره با نرخ تورم ارتباط دارد. معمولا بانکهای مرکزی که از جمله مهمترین کارهایشان کنترل نرخ تورم و نقدینگی بازار است، با تعیین نرخ بهره بینبانکی، نرخ بهره کوتاهمدت و بلندمدت و عملیات بازار باز سعی میکنند میزان گردش پول را در بازار کنترل کنند. به این طریق میتوانند کنترل تورم را نیز در دست بگیرند.

برای همین هم نرخ بهره یا سود تعیینشده از طرف بانک مرکزی تناسبی با نرخ تورم دارد. با تعیین نرخ بهره یا نرخ سود بانک مرکزی میتواند مردم را به سپردهگذاری در بانکها ترغیب کند.

انواع سپرده سرمایهگذاری در بانکها

سپردههای سرمایهگذاری بانکی در ایران را در کل میتوان به دو دسته سپردههای کوتاهمدت و سپردههای بلندمدت تقسیم کرد.

پیشازاین بانکها امکان سرمایهگذاری با سود روزشمار را فراهم میکردند. محاسبه سود روزشمار با استفاده از مبلغی بود که در پایان روز در حساب مشتری باقی میماند. نحوه محاسبه سود هم اینگونه بود که سود اعلامی را تقسیم بر تعداد روزهای سال میکردند. سپس این رقم را در «مانده آخر روز در هر روز» ضرب میکردند و سود آن روز به دست میآمد.

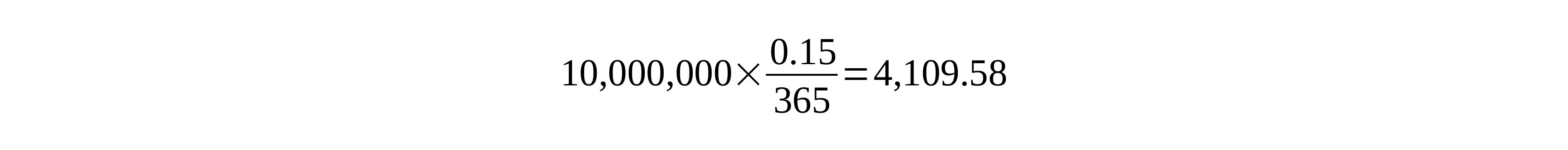

برای مثال اگر در پایان روز مبلغ مانده در حساب ۱۰ میلیون تومان باشد و نرخ سود سپرده کوتاهمدت ۱۵ درصد یا همان ۰٫۱۵ باشد، سود حاصل از یک روز سرمایهگذاری را میتوان اینگونه حساب کرد:

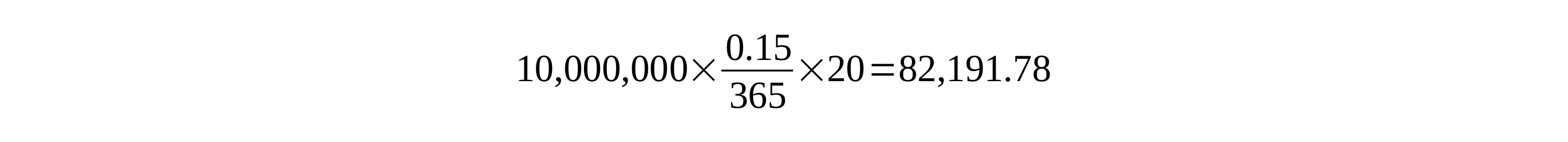

یعنی سود روزانه این سرمایهگذاری ۴ هزار و ۱۰۹ تومان خواهد بود. حال اگر این سرمایه ۲۰ روز در حساب بماند، سود حاصله برابر خواهد بود با:

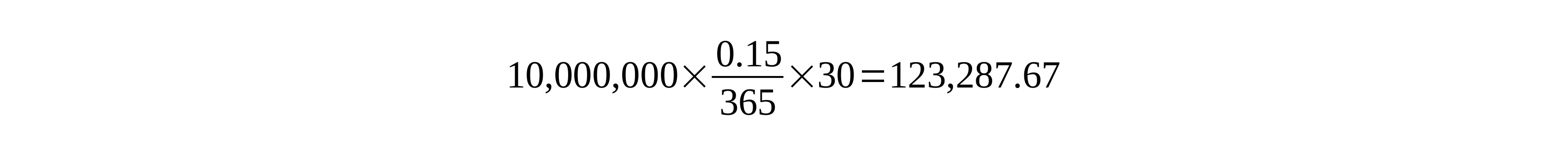

یعنی ۸۲ هزار و ۱۹۱ تومان و اگر این سرمایه یک ماه در حساب بماند، سود آن:

یعنی ۱۲۳ هزار و ۲۸۷ تومان خواهد شد.

البته از آذرماه سال ۹۷، طبق پیشنهاد بانک مرکزی و تصویب شورای پول و اعتبار، بانکها دیگر نمیتوانند سود روزشمار به سپردههای خود بدهند.

چنین مسئلهای دلایل متعددی داشت. یکی از دلایل این بود که همواره افراد سودجویی وجود داشتند که در طی روز پول را از حساب خود خارج میکردند، با آن معاملاتی انجام میدادند و در ساعات پایانی شبانهروز پیش از اتمام آن تاریخ یعنی قبل از ساعت ۱۲ شب، دوباره پول را بهحساب باز میگردند.

مشکل چنین کاری این بود که در این حالت بانکها مجبور میشدند بابت پولی که در طی روز در حساب نبود، سود پرداخت کنند.

یکی از اهداف ارائه ابزارهای سرمایهگذاری در بانکها، جذب نقدینگی و کاهش یا کنترل تورم است؛ اما چنین افراد سودجویی با سوءاستفاده از قوانین سود روزشمار باعث میشدند نتوان به این مهم دست یافت.

آخرین تغییرات نرخ سود بانکی سپرده سرمایهگذاری

نرخ سود بانکی سپردههای سرمایهگذاری کوتاهمدت و بلندمدت در از ۲۸ تیر ۱۳۹۹ تغییر کرده است.

در حال حاضر طبق آخرین تغییراتی که در نرخ سود سپردههای سرمایهگذاری بانکی انجام گرفته، نرخ بهرهای که با این سپردههای تعلق میگیرد چنین است:

- سپرده سرمایهگذاری کوتاهمدت عادی ٪١٠

- سپرده سرمایهگذاری کوتاهمدت ویژه سهماهه ٪١٢

- سپرده سرمایهگذاری کوتاهمدت ویژه ششماهه ٪١۴

- سپرده سرمایهگذاری با سررسید یک سال ٪١۶

- سپرده سرمایهگذاری با سررسید دو سال ٪۱۸

نحوه محاسبه سود این سپردهها نیز مثل موارد قبل است. با این تفاوت که آخر هرماه حساب میشود و با استفاده از کمترین رقمی که در طول ماه در حساب موجود بوده است، به دست میآید.

این مسئله به این معنی است که اگر سپردهگذاران در طول ماه اگر حتی برای چند لحظه پول خود را از حساب بردارند، بانک دیگر برای آن ماه سودی پرداخت نخواهد کرد.

همچنین با توجه به نوع قرارداد، زمان برداشت سود هم متفاوت است. در سپرده کوتاهمدت یکماهه، پول باید حداقل یک ماه در حساب باقی بماند تا بتوان سود آن را برداشت و در صورت تمایل باقی آن برای سرمایهگذاری نزد بانک باقی بماند. در سپردههای دیگر یعنی ویژه ۳ ماهه، این مدت ۳ ماه و در سپرده ویژه ۶ ماهه این مدت ۶ ماه است.

در بقیه موارد یعنی سپردهگذاری با سررسید یک سال، سود بعد از یک سال و در سپردهگذاری با سررسید دو سال، سود بعد از دو سال قابلبرداشت است.

در برخی از این موارد هم با توجه به نوع قرارداد درصورتیکه کل سرمایه پیش از این مدت معین از حساب برداشته شود، هیچ سودی تعلق نخواهد گرفت.

نحوه محاسبه نرخ سود بانکی سرمایهگذاری با چند مثال

گفتیم که نحوه محاسبه این سود ماهشمار نیز مثل سود روزشمار است. با این تفاوت که باید حداقل تعداد روزها را هم وارد کرد.

فرض کنید یک سپرده سرمایهگذاری کوتاهمدت عادی داریم. سود این سرمایهگذاری ۱۰ درصد در سال است.

برای به دست آوردن سودی که این سرمایهگذاری هرماه به ما میدهد باید پس از تقسیم ۱۰ درصد به ۳۶۵ روز، آن را در حداقل مبلغی که در طول ماه در حساب مانده است، ضرب کنیم. در این حالت سود سرمایهگذاری یک روز به دست میآید. برای محاسبه سود ماهانه باید عدد بهدستآمده را در تعداد روزهای ماه ضرب کنیم.

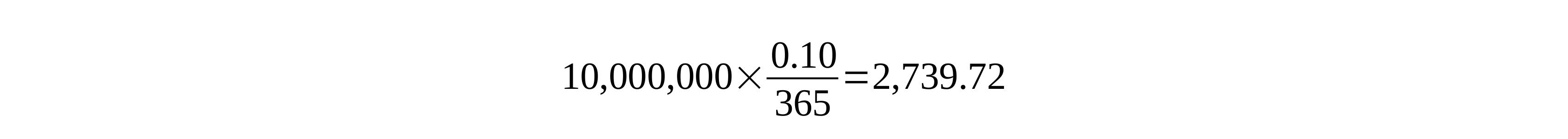

فرض کنید مبلغ سرمایهگذاری در این حالت ۱۰ میلیون تومان است و این پول را هیچوقت از حساب برنداشتهایم. در این صورت سود روزانه این سرمایهگذاری برابر خواهد بود با:

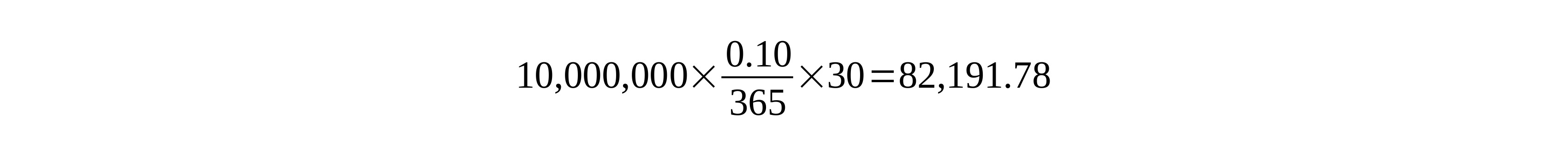

یعنی سود روزانه این سرمایهگذاری ۲ هزار و ۷۳۹ تومان است. چون حداقل این پول باید یک ماه در حساب بماند، در نتیجه برای حساب کردن سود ماهانه باید این رقم را در تعداد روزهای ماه ضرب کرد. فرض کنید تعداد روزهای ماه ۳۰ روز است. در نتیجه سود ماهانه چنین خواهد بود:

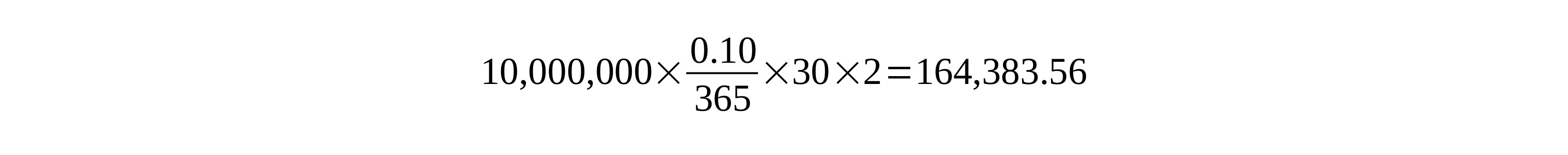

یعنی سود ماهانه این سرمایهگذاری ۸۲ هزار و ۱۹۱ تومان خواهد بود. اگر بخواهیم سود خود را بعد از ۲ ماه برداریم، مبلغ سود چنین میشود:

یعنی ۱۶۴ هزار و ۳۸۳ تومان.

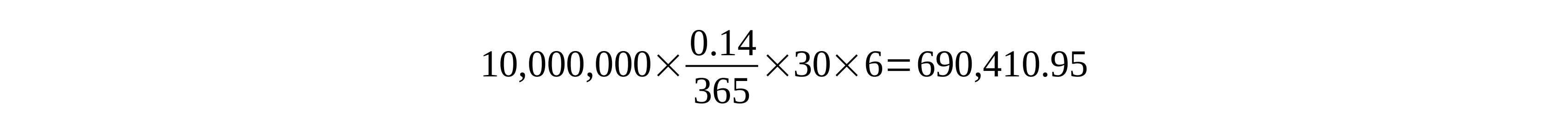

در بقیه موارد فرض کنید ما در سرمایهگذاری کوتاهمدت ویژه ۶ ماهه مبلغ ۱۰ میلیون تومان را سپردهگذاری کردهایم. سود این سرمایهگذاری که حداقل باید بعد از ۶ ماه برداشته شود، چنین خواهد بود:

یعنی ۶۹۰ هزار و ۴۱۰ تومان.

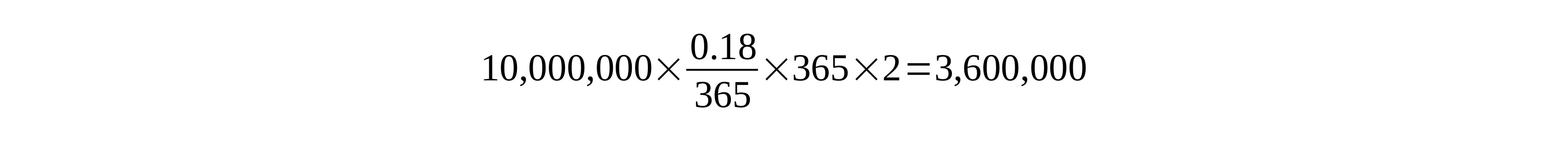

برای سپرده سرمایهگذاری بلندمدت با سررسید ۲ ساله هم این سرمایهگذاری ۱۰ میلیون تومانی چنین سودی خواهد داشت. توجه کنید در این حالت ۲ سال مدنظر است و تعداد روزهای هر سال هم ۳۶۵ روز است.

یعنی سود این سرمایهگذاری بعد از دو سال ۳ میلیون و ۶۰۰ هزار تومان خواهد بود.

بهرام دولتی

بهرام دولتی

نظرات