تجارتنیوز گزارش میدهد:

پیش بینی قیمت طلای جهانی / تاثیر رویدادهای مهم پیش روی بازار طلا

طی هفتهای که گذشت، طلای جهانی نوساناتی را در دامنه قیمتی 1 هزار و 902 دلار الی 1 هزار و 935 دلار به ثبت رساند و گزارش مشاغل آمریکا در اواخر هفته باعث شد خریداران طلا در نگهداری قیمت فراتر از سطح کلیدی 1 هزار و 900 دلار موفق باشند، از این رو در نهایت کندل هفتگی انس جهانی طلا مقداری بالاتر از روز بازگشایی در قیمت 1 هزار و 925 دلار بسته شد.

به گزارش تجارتنیوز ، ابراهیم حاجیاحمدی، تحلیلگر بازارهای مالی، به بررسی روند قیمت انس جهانی طلا و رویدادهای اخیر و پیش روی بازار انس جهانی پرداخته است.

ابراهیم حاجیاحمدی، تحلیلگر بازارهای مالی، به بررسی روند قیمت انس جهانی طلا و رویدادهای اخیر و پیش روی بازار انس جهانی پرداخته است. وی عنوان کرد: «اوایل هفته گذشته، در غیاب دادههای پر اهمیت اقتصادی، طلای جهانی با نوسانات مثبتی همراه بود اما در ادامه صورتجلسه فدرال رزرو در ماه ژوئن نشان داد که برخی از سیاستگذاران از افزایش 0.25 درصدی نرخ بهره حمایت میکنند و در این صورتجلسه تکرار شد که تقریباً همه اعضا در پیشبینی خود افزایش نرخ بهره را در سال 2023 افزایش دادهاند.»

وی ادامه داد: «از طرف دیگر شاهد انتشار بسیار بالاتر از حد انتظار دادههای اشتغال در بخش خصوصی ایالات متحده (ADP) بودیم، از این رو دلار در میانه هفته تقویت شد و نرخ بازده اوراق قرضه ده ساله امریکا افزایش یافت و انس جهانی طلا نیز بخش قابل توجهی از مسیر صعودی خود را بازگشت کرد.»

وی در ادامه بیان کرد: «در روز انتهایی هفته معادلات حاکم بر بازار تغییر کرد، بهطوری که در روز پایانی هفته اخیر گزارش اداره آمار کار ایالات متحده پیرامون دادههای مرتبط با اشتغال بخش حقوق و دستمزد غیرکشاورزی (NFP) حاکی از افزایش کمتر از انتظار بود که این موضوع دلار را دوباره تحت فشار فروش قرار داد و زمینه را برای نوسانات مثبت انس جهانی طلا تا حوالی 1 هزار و 935 دلار پیش از آخر هفته فراهم نمود.»

این تحلیلگر بازارهای جهانی تاکید کرد: «موضوع حائز اهمیت بر گرفته از دادههای اقتصادی که سرمایهگذاران بایستی در نظر داشته باشند این است که پیش از انتشار دادههای NFP نرخ بازدهی اوراق قرضه ده ساله اسمی ایالات متحده بار دیگر به مقاومت روانی بسیار مهم 4 درصدی رسید و از طرفی بازار پیش از انتشار این گزارش تا 89 درصد احتمال افزایش نرخ بهره یک پله در جلسه آتی فدرال رزرو را پیشخور کرده بود اما پس از انتشار این داده، بازار اندکی از میزان انقباض پولی مد نظر خود عقبنشینی کرد.»

حاجیاحمدی ادامه داد: «اصلیترین دلیل این مهم، داده قدرتمند ADP بود که اشتهای بازار را از گزارش NFP افزایش داد و سپس با کمتر از انتظار منتشر شدن این داده، بازار به عقب نشست. فراموش نکنیم NFP پس از چهارده سری داده بهتر از انتظار، در نهایت کمتر از انتظار منتشر شد و این مهم به معنای پتانسیل بالقوه از احتمال افزایش سطح تقاضای طلا در هفته پیش رو و دست کم تا قبل از موعد جلسه FOMC است.»

مهمترین رویدادهای اقتصادی هفته پیشرو، دادههای تراز تجاری چین و دادههای تورمی ایالت متحده امریکا هستند.

وی افزود: «انقباض بیشتر صادرات چین و کاهش مازاد تجاری آن میتواند نگرانیها در مورد چشم انداز اقتصادی جهانی را افزایش دهد و بر تقاضای طلا تاثیر منفی بگذارد اما به نظر میرسد کاتالیزور بالقوه بعدی برای طلای جهانی دادههای تورم ماه ژوئن ایالات متحده در روز چهارشنبه هفته پیش رو خواهد بود.»

وی ادامه داد: «بازارها انتظار دارند که شاخص بهای مصرف کننده سالانه (CPI) 3.5 درصد افزایش یابند که نسبت به افزایش 4 درصدی ثبت شده در ماه می کمتر است. همچنین پیشبینی میشود که شاخص خالص CPI ماهانه، 0.3 درصد افزایش یابد بنابراین انتشار 0.1 درصد یا پایینتر احتمالاً بر دلار تأثیر میگذارد، زیرا در خلاف جهت دیدگاه فدرال رزرو در مورد ثابت ماندن تورم است.»

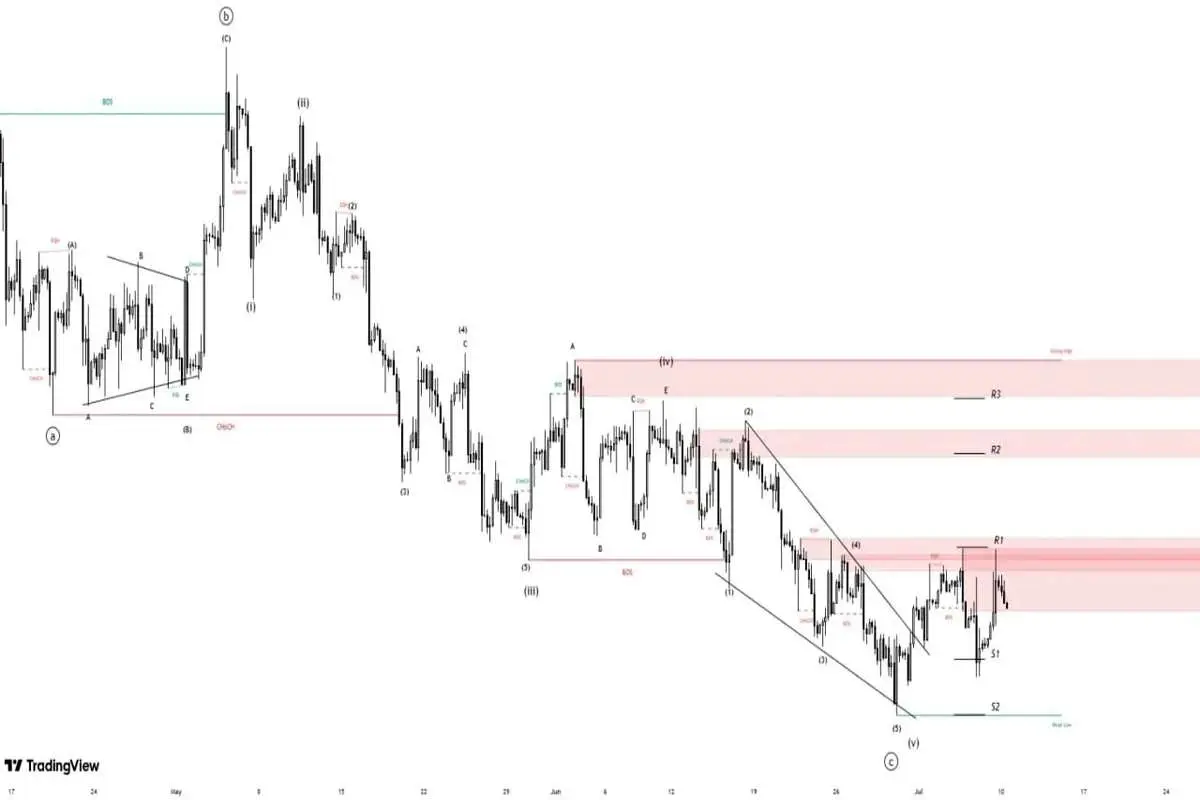

نمودار روند انس جهانی طلا، منبع: Tradingview

روند تکنیکال قیمت طلای جهانی

حاجیاحمدی در ادامه بررسی روند قیمت انس جهانی طلا افزود: «از منظر تکنیکال، شاهد واکنشهای معناداری به سطوح کلیدی مشخص شده در چارت بودیم و مطابق انتظار مسیر حرکتی طلای جهانی در کندل هفتگی افزایشی به ثبت رسید. بنابراین با توجه به اینکه انس جهانی همچنان فراتر از سطح حمایت اعلامی (1 هزار و 900 دلار) قرار دارد، میتوان به سناریو تحلیلی مد نظر جهت دستیابی قیمت به اهداف بالاتر وزن بیشتری داد (اهداف قیمتی فعال به ترتیب 1 هزار و 940 دلار و 1 هزار و 960 دلار)»

این تحلیلگر بازارهای جهانی تاکید کرد: «از ملزومات پدیدار شدن سقفهای بالاتر در طلای جهانی در کوتاه مدت کاهش بازدهی 10 ساله ایالات متحده زیر سطح 4 درصد با ضریب احتمالی بالاتر است که این مهم تا حدود زیادی متاثر از دیدگاه و رویکرد FOMC خواهد بود. بنابراین بدیهی است که تا پیش از دوره خاموشی (15 جولای) فعالان بازار به بررسی دقیق نظرات مقامات فدرال رزرو ادامه دهند.»

سینا مناجاتیپور

سینا مناجاتیپور

نظرات