همهچیز در مورد بهره بانکی منفی

خبر بهره بانکی منفی (Negative Interest Rates) در دانمارک، برای خیلیها عجیب بود. این که یک بانک به شما وام بدهد و هر سال به اندازه نیمدرصد از بدهی شما کم شود، اتفاقی طبیعی نیست. موضوع فقط به وام محدود نمیشود؛ تصور کنید پول خود را در بانک بگذارید و هر سال مقداری از سپرده

خبر بهره بانکی منفی (Negative Interest Rates) در دانمارک، برای خیلیها عجیب بود. این که یک بانک به شما وام بدهد و هر سال به اندازه نیمدرصد از بدهی شما کم شود، اتفاقی طبیعی نیست. موضوع فقط به وام محدود نمیشود؛ تصور کنید پول خود را در بانک بگذارید و هر سال مقداری از سپرده شما کسر شود. بهخصوص برای ما که به بهره بالای بیستدرصد عادت داریم، درک این موضوع ساده نیست.

اما در واقعیت، شرایط مختلفی وجود دارد که در آن بهره بانکی منفی توجیه پیدا میکند. لازم است تاکید کنم که بهره بانکی منفی نه اتفاق خوبی است و نه بد. اینطور نیست که اقتصاد دانمارک یا اقتصاد ژاپن بهخاطر بهره بانکی منفی از دیگر اقتصادهای دیگر برتر یا بدتر باشد.

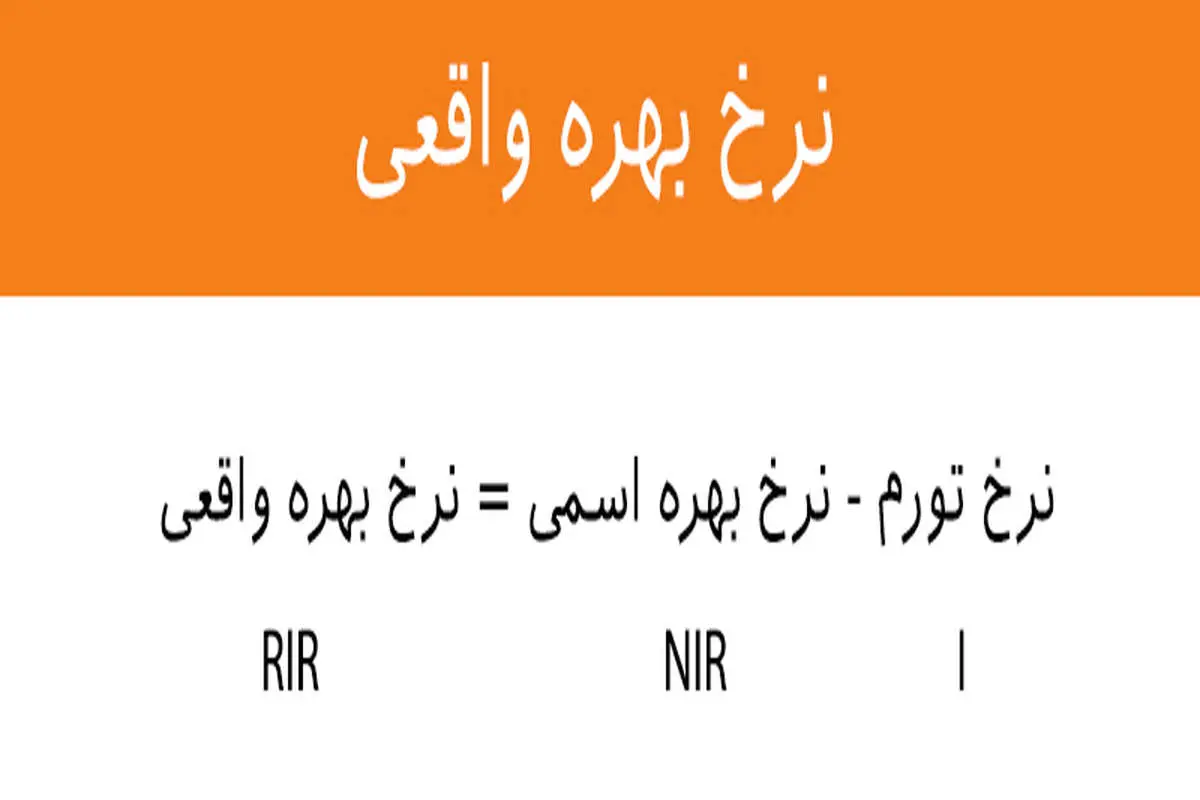

بهره بانکی منفی و بهره واقعی

فرض کنید در یک کشور تورم 10 درصد وجود دارد. هر نان یک واحدپول ارزش دارد. شما با هزار واحد، میتوانید 1000 نان بخرید. اما سال آینده که قیمت نان به 1.1 واحد برسد، با همین پول فقط قادر به خریدن 910 نان خواهید بود.

در این شرایط اگر بانک به شما بهره اسمی 10 درصد (Nominal Interest Rate-NIR) پیشنهاد کند، بعد از یک سال با سپرده خود باز هم قادر به خرید همان 1000 نان هستید. یعنی نرخ بهره واقعی (Real Interest Rate-RIR) این بانک صفر است.

اگر بهره بانکی 12 درصد باشد، شما دو درصد بهره واقعی گرفتهاید. با بهره 8 درصد، بهره واقعی برابر با منفی دو میشود. در سال 1397 و با توجه به عدد تورم، بانکهای ایرانی، بهره واقعی منفی پرداخت میکردند.

اما شرایطی قابل تصور است که در آن NIR منفی باشد اما به خاطر نرخ تورم بزرگتر، RIR عدد مثبتی باشد. مثلا فرض کنید قیمت خودرو نزولی است و میدانیم که قرار است قیمت به اندازه 20 درصد کاهش (تورم منفی بیست) پیدا کند. اگر یک خودرو را با وامی که بهره منفی 5 درصد دارد به شما بفروشم، در عمل بهره واقعی این وام مثبت (17.5 درصد با درنظرگرفتن بهره مرکب) میشود.

در ژاپن این وضعیت برای وام مسکن به وجود میآید. تورم منفی (که برای اقتصاد خوب نیست) در کنار استهلاک مسکن باعث میشود که با وجود این که اقساط ماهانه وام (Equated monthly installment-EMI) کاهش پیدا میکند، نرخ بهره واقعی مثبت باشد.

نرخ بهره واقعا منفی

در شرایط مثبت بودن بهره واقعی، هنوز عقلانیت اقتصادی وجود دارد. وام دهنده در آینده از شما پول کمتری دریافت میکند، اما در عمل از این ماجرا سود میبرد. با این وجود شرایطی دیگر قابل تصور است که در آن بهره واقعی منفی باشد. در حال حاضر 17 تریلیون دلار از بدهی جهانی دارد با نرخ بهره بانکی منفی پرداخت میشود که بسیاری از آنها نرخ بهره واقعی منفی دارند.

مهمترین وضعیتی که در آن نرخ بهره منفی توجیه پیدا میکند، زمانی است که بانک مرکزی تمایل دارد با پیشگرفتن سیاست انبساطی مردم را به خرج کردن بیشتر و پسانداز کمتر پول تشویق کند. به این ترتیب سرعت گردش پول بالا میرود و تولید بار دیگر رونق میگیرد و کشور از رکود اقتصادی نجات پیدا میکند.

مهمترین وضعیتی که در آن نرخ بهره منفی توجیه پیدا میکند، زمانی است که بانک مرکزی تمایل دارد با پیشگرفتن سیاست انبساطی مردم را به خرج کردن بیشتر و پسانداز کمتر پول تشویق کند.

برای تحقق این هدف بانک مرکزی شروع میکند به خرید اوراق قرضه. با افزایش حجم نقدینگی، ارزش سرمایه کاهش پیدا میکند و همین موضوع میتواند بهره بانکی را به زیر صفر بکشد. سیاستی که بانک مرکزی اروپا ( ECB ) در سال 2014 و به دنبال آن بانک مرکزی ژاپن پیش گرفتند.

نرخ بهره بانکی منفی مردم را تشویق میکند که پولهای خود را از بانک خارج کنند و با گردش آن، به گردش چرخ اقتصادی یاری برسانند. طبیعی است که در دسترس بودن پول (به صورت تسهیلات ارزان قیمت و نیز به دلیل خروج پول از بانکها) باعث افزایش تورم میشود. تلاش بانک مرکزی هم در این راستا است که تورم را از عددی منفی به عددی بین 2 تا 5 درصد برساند.

آسیبهای بهره بانکی منفی

نرخ بهره منفی کاملا هم بدون آسیب نیست و میتواند عوارض جانبی خطرناکی داشته باشد. اولین مشکلی که پیش میآید، ضرر بانکها و آسیب دیدن صنعت بانکداری است. با ضررده شدن بانکها، ارزش سهامشان نیز سقوط میکند و سرمایههای زیادی از دست میرود. در عمل بانک برای دور کردن بلا از اقتصاد، قربانی میشود.

از سوی دیگر سرمایههای خارجی تمایلشان را به ماندن در کشور از دست میدهند. حتی پولهای داخلی هم ممکن است بهجای رفتن به بازارهای جایگزین، برای فرار سرمایه انگیزه پیدا کنند. همین موضوع به کاهش سرمایهگذاری مستقیم خارجی (Foreign Direct Investment-FDI) منجر میشود.

بانک مرکزی اروپا، فرانکفورت

یک اتفاق دیگر این است که اشتهای ریسک (Risk Appetite) در بین مردم بالا برود. چرا که آنها به دنبال بهره مثبت هستند و ممکن است بجای اوراق مطمئن به سمت «آشغال سهم و اوراق مبتذل» (Junk Bonds) کشیده شوند. در بازار ایران هم بهره واقعی منفی، به بازار سهمهایی با ریسک بسیار بالا، رونق داد. سهمهایی که میتوانند علاوه بر سرمایه عمومی، به فرهنگ سرمایهگذاری و اعتماد به بازار سرمایه آسیب بزند.

مشکل محتمل بعدی، پیدایش تورمی شدید در داراییهای سرمایهای است. مردم ناامید از بانک به بازار مسکن، سکه، خودرو و ارز هجوم میبرند. این موضوع ریسک اکسپوژر سرمایهگذاری را بالا میبرد، و مصرفکننده واقعی مسکن و خودرو را به سختی میاندازد. تداوم این روند انگیزه مهاجرت طبقه متوسط و متخصص را بالا میبرد.

بهره بانکی منفی میتواند انگیزه افراد برای پسانداز بازنشستگی را کاهش دهد. نبود پسانداز کافی در بلندمدت به کمبود سرمایه برای تامینمالی کسبوکارهای کوچک و متوسط منجر میشود. به همین دلیل سیاست بهره بانکی منفی (NIRP) را باید یک شرایط غیرعادی و موقتی برای ایجاد تورم و کاهش رکود بازار بدانیم.

نهادها و نرخ بهره بانکی منفی

همیشه اینطور نیست که محرک پولی (Fiscal Stimulus) واقعا به رونق تولید و خروج از رکود کمک کند. کشورهایی مثل هند و اوکراین به این سیاست مالی واکنش مطلوب نشان ندادهاند.

- فساد بالا باعث میشود که دلالان و رانتخواران از این شرایط سواستفاده کنند. آنها آسیب وارده به سرمایههای اجتماعی را تقویت میکنند و بجای کمک به بنگاههای کوچک و متوسط، نوکیسهگان بار خود را میبندند.

- در کشورهایی با تورم بالا (تورم رکودی)، با افزایش نارضایتی عمومی از گرانی پیش آمده، دولت برای تامین کالاهای اساسی به واردات و پرداخت یارانه روی میآورد. به این ترتیب هزینه تولید بالا میرود و قیمت (به خاطر تنظیم بازار) پایینتر از حد تعادل. تولیدکننده داخلی به طور کامل انگیزه تولید خود را از دست میدهد.

- در نبود نهادهای فراگیر اقتصادی (بنگاههای کاملا خصوصی و آزاد)، سرمایهگذاریها در حوزههای غیرمولد افزایش پیدا میکند.

- تراز تجاری منفیتر از گذشته میشود و کسری بودجه پیش میآید.

در عمل یک کشور باید از آزادی بازار، وضعیت بودجه، فساد پایین و کنترل بر میزان بدهیهای دولت اطمینان داشته باشد تا بتواند سیاست تحریک پولی را اجرا کند.

بهره منفی در اقتصاد خرد

ممکن است بهره منفی به خاطر سیاستهای دولت ایجاد نشود و یک بنگاه اقدام به فروش اقساطی با بهره منفی کند. اما چرا باید یک بنگاه اقتصادی چنین پیشنهادی بدهد؟ دلیل دارد!

1- کارخانهای را تصور کنید که به دلایل مختلف میخواهد کالاهای خود را به فروش برساند. مثلا شاید میخواهد مدل جدیدی معرفی کند و میداند که با معرفی مدل جدید، فروش محصول قبلی دشوار میشود. این شرکت میتواند تخفیف زیاد بدهد، یا با «تخفیف کم + فروش اقساطی»، با حاشیه سود بیشتر انگیزه خریدار را بالا ببرد.

تخفیف برای شرکت حکم یک هزینه را دارد. با فروش اقساطی بهره منفی میتواند این هزینه را برای خودش قسطبندی کند!

2- فروشنده میخواهد تخفیف بدهد. این تخفیف برای شرکت حکم یک هزینه را دارد. با فروش اقساطی بهره منفی میتواند این هزینه را برای خودش قسطبندی کند!

3- یک بنگاه اقتصادی که در وصول مطالباتش عاجز است، با بهره منفی انگیزه بدهکار را برای پرداخت بدهی بالا میبرد. در این حالت وصول مبلغ کمتر، از نامشخص بودن وضعیت حسابهای دریافتنی مطلوبیت بیشتر دارد.

چرا در ایران بهره منفی پیش نمیآید؟

واضح است که برای هیچ سیاستمدار ایرانی، تورمزایی به عنوان یک راهکار اقتصادی مطرح نیست. تلاش دولتها در ایران بر مهار تورم است، اما به دلایل ساختاری قادر به محقق کردن آن نیستند.

بهره منفی واقعی در ایران رخ میدهد. اما نه به دلیل سیاستگذاری برای ترغیب مردم به خرید. بلکه به دلیل نداشتن سیاستهای کارآمد در مهار تورم و پیشی گرفتن آن از نرخ بهره بانکی.

نتیجه بهره واقعی منفی، تشکیل صف تقاضا برای وام است. به شکلی که مردم وام را جایزه میدانند. حتی اگر به آن نیاز نداشته باشند، از گرفتنش امتناع نمیکنند. برای گرفتن وام، به مسئولین بانک رشوه میدهند. این وامها با افزایش حجم نقدینگی تورم ایجاد میکنند، اما در مقابل این تورم، کالا یا خدماتی تولید نمیشود.

استدلال عمومی این است که اگر با پول وام خانه بخری و بعد خانه را بفروشی و وام را تسویه کنی، یک پولی میماند برای خودت. یعنی عموم مردم به منفی بودن بهره واقعی واقف هستند، قطعا بانک مرکزی و متولیان اقتصادی نیز از این وضعیت خبر دارند.

فرزاد فخریزاده

فرزاد فخریزاده

نظرات