گزارش «تجارتنیوز» از بازدهی سرمایهگذاری در صندوقهای طلا؛

دلار و طلا بخریم یا صندوق طلا؟

بررسی روند قیمتی دلار، طلای 18 عیار، سکه امامی و صندوقهای طلا حکایت از آن دارد که صندوقهای طلا در روند صعودی دلار سرعت رشد قیمت بالایی دارند و از تمامی رقبای خود پیشی میگیرند. در روند نزولی دلار نیز این صندوقها به خوبی کاهش قیمت خود را کنترل میکنند مانع سقوط پرتفوی خریداران میشوند.

به گزارش تجارتنیوز، صندوقهای طلا از ابزارهای نسبتا جدید سرمایهگذاری در بازار سرمایه هستند که به طور مشخص در اوراق مبتنی بر طلا سرمایهگذاری میکنند؛ به معنای دیگر، خرید واحدهای این صندوقهای سرمایهگذاری کالایی توسط افراد، درست مانند خرید طلای فیزیکی از بازار طلا و سکه است. بر همین اساس، بازدهی این صندوقها هم با بازار فیزیکی طلا و سکه مقایسه میشود.

همانطور که از نام و مشخصات صندوقهای طلا پیداست، سرمایهگذاری در این حوزه از طریق بازار سرمایه میسر است. برای سرمایهگذاری در این صندوقهای طلا مانند سرمایهگذاری در انواع دیگر صندوقهای بازار سرمایه، داشتن کد بورسی الزامی است. دارا بودن کد بورسی امکان خرید و فروش این صندوقها را فراهم میکند.

این صندوقها نیز مانند شرکتهای بازار سهام، تحت عنوان نمادهای مشخصی در بازار قابل معامله هستند. برای خرید و فروش نماد صندوقهای طلا کافی است سرمایهگذار از طریق یکی از سامانههای معاملاتی کارگزاریهای عضو بورس کالا برای خرید اقدام کند.

باید اشاره داشت که یکی از مهمترین فاکتورها برای سرمایهگذاری، میزان بازدهی سرمایه است. بررسی قیمتها نشان میدهد، بازار طلا و سکه طی ماههای اخیر بازدهی ویژهای نصیب سرمایهگذاران خود نکرده است اما نگاهی به عملکرد صندوقهای طلای بازار سرمایه در نیمه نخست سال حاکی از آن است که بازدهی این صندوقها عموما یا مثبت بوده یا منفی کمتری نسبت به «بازدهی منفی» سکه داشتهاند.

طلا یا صندوق طلا؛ سود کدام بیشتر است؟

بررسی روند قیمتی صندوقهای سرمایهگذاری طلا با قیمت دلار نشان از کورولیشن مثبت میان این دو متغیر را دارد. به طوری که هرگاه دلار حرکت صعودی یا نزولی خود را آغاز کند، صندوقهای طلا نیز در جهت اسکناس آمریکایی گام بر میدارند. نمودار زیر این وابستگی را به خوبی نمایان کرده است.

این وابستگی تا حد بالایی مربوط به همبستگی قیمت طلا به دلار است. از آنجا که حدود 70 تا 90 درصد از داراییهای این صندوقها، طلا بوده، با افزایش قیمت طلا، NAV این صندوقها نیز بالا میرود. در نتیجه این رفتار، نسبت P/NAV صندوقهای طلا کاهش مییابد و همین موضوع خرید صندوقهای طلا را به صرفه میکند.

بدین ترتیب استقبال از خرید این صندوقها افزایش مییابد و روزبهروز به قیمت آنها افزوده میشود. اما حالا سوالی که مطرح میشود این است که خرید طلای فیزیکی و دلار ارزندهتر است یا صندوقهای طلا؟ پاسخ، صندوقهای سرمایهگذاری طلاست.

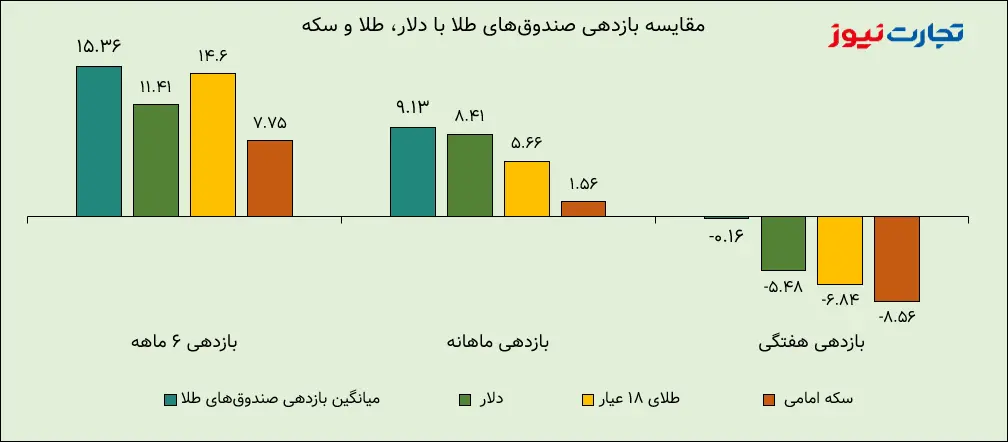

برای اثبات این موضوع کافیست میانگین بازدهی 12 صندوق سرمایهگذاری طلا در بازههای زمانی متفاوت محاسبه و با بازدهی طلای 18 عیار و دلار مقایسه شود. نمودار زیر متغیرهای ذکرشده را در کنار یکدیگر آورده است.

طبق این نمودار در روند صعودی دلار، قیمت طلای 18 عیار و صندوقهای طلا از قیمت دلار سبقت گرفتهاند. به طوری که در 6 ماه گذشته، میانگین بازدهی صندوقهای طلا به 15.36 درصد و بازدهی طلای 18 عیار به 14.6 درصد رسیده است. این در حالیست که دلار در این مدت 11.41 درصد رشد کرده است.

در بازه زمانی یک ماهه نیز صندوقهای طلا پیشتاز رقبای خود (طلا و دلار) بودهاند؛ لازم به ذکر است در این مدت نیز دلار گارد صعودی داشته و 8.41 درصد بالا رفته است. اما صندوقهای سرمایهگذاری در طلا به طور میانگین 9.13 درصد رشد کردند و باز هم از بازدهی طلای 18 عیار پیشی گرفتند.

اما مهمترین قسمت از سرمایهگذاری، بحث پوشش ریسکهای متفاوت است. جایی که سهامداران شاهد عملکرد درخشان صندوقهای طلا بودند؛ نگاهی به چارت قیمت دلار نشان میدهد از هفته گذشته تا کنون قیمت دلار نزولی بوده است؛ به دنبال روند نزولی دلار قیمت طلای 18 عیار نیز پایین آمده است، اما صندوقهای طلا در این مدت تنها 0.16 درصد کاهش قیمت داشتند. به این ترتیب باید گفت صندوقهای طلا در روند صعودی دلار و طلا به خوبی از این دو سبقت میگیرند و در زمان نزول آنها، سقوط خود را به خوبی کنترل میکنند.

صندوقهای طلا شگفتی ساختند

بررسی نمودار قیمتی صندوقهای طلا در بازار سهام حکایت از آن دارد که این صندوقها در بازههای زمانی متفاوت، بازدهی قابل قبولی از خود به ثبت رساندند و حتی از بازدهی طلای 18 عیار نیز سبقت گرفتهاند.

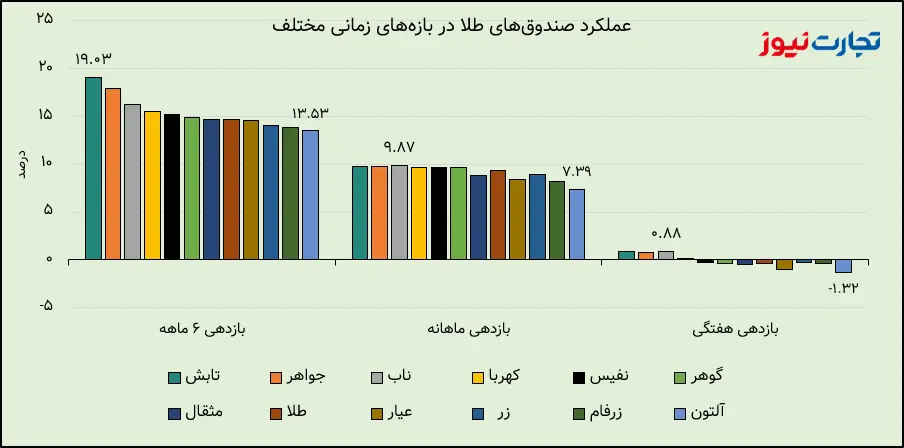

نمودار زیر بازدهی 12 صندوق طلا را در بازههای زمانی هفتگی، ماهانه و 6 ماهه را نشان میدهد. همانطور که مشخص است بازدهی این صندوقها در بازههای زمانی متفاوت، تقریبا یکسان بوده و به طور کلی میتوان گفت اختلاف زیادی میان آنها وجود ندارد.

اما نگاهی دقیقتر به این صندوقها نشان میدهد صندوق «طلای تابان تمدن» که با نماد تابش معامله میشود در بازه زمانی 6 ماهه بهترین بازدهی را به عمل آورده و بیشتر از 19 درصد رشد کرده است. در همین مدت اما صندوق طلای آسمان آلتون با رشد 13.5 کمترین بازدهی را میان رقبای خود به ثبت رسانده است.

در بازه زمانی ماهانه، صندوق طلا نهایت نگر (ناب) با رشد 9.87 درصدی بیشترین بازدهی را ثبت کرده و به عنوان پیشتاز صندوقهای طلا در یک ماه اخیر لقب گرفته است. در این مدت نیز آلتون با بازدهی 7.39 درصدی عملکرد ضعیفی در مقایسه با رقبای خود داشته است.

اما در یک هفته گذشته با تغییر روند دلار و طلا، صندوقهای طلا نیز به مسیر صعودی خود پایان دادند. به نحوی که در یک هفته گذشته، صندوق طلا نهایت نگر (ناب) با رشد 0.88 درصدی بهترین بازدهی و آلتون با افت 1.32 درصدی بدترین بازدهی را به ارمغان آوردهاند.

گزارشهای بیشتر را در صفحه بازار سرمایه بخوانید.

امیررضا سولقانی

امیررضا سولقانی

نظرات