بانکها عامل ایجاد تورم و گرانی بازارها هستند. آنها برای کسب سود بالا وارد بازارهای ارز و سکه و مسکن میشوند، با افزایش تقاضا به افزایش قیمتها دامن میزنند، در بازارها حباب ایجاد میکنند و در نهایت اگر این حباب به هر دلیلی تخلیه شود، این مردماند که متضرر میشوند.

به گزارش تجارتنیوز، این یکی از مهمترین اتهاماتی است که سیستم بانکی کشور وارد میشود. اینکه بانکها تبدیل به بنگاههای اقتصادی و دلالی شدهاند و به گرانی دامن زدهاند.

اما دیدگاه دیگری که درباره بانکها مطرح میشود، کمی با این نگاه متفاوت است. در این نگاه، بانکها قربانی این سیستماند. سیستمی که در آن بانکها مجبورند وعدههای پوپولیستی دولتها را اجرا کنند، برای کنترل تورم، سود بالایی به سپردههای مردم بدهند و چون هیچ کار تولیدی در ایران سود تضمینشده بالای ۲۰ درصد ندارد آنها مجبورند وارد بازار دلالی و واسطهگری شوند!

تجارتنیوز در این پرونده قصد دارد به همین سوال جواب دهد که آیا بانکها عامل ایجاد تورم و گرانیاند یا نه؟

[imp content=”بانکها برای کسب سود بالا وارد بازارهای ارز و سکه و مسکن میشوند، با افزایش تقاضا به افزایش قیمتها دامن میزنند، در بازارها حباب ایجاد میکنند و در نهایت اگر این حباب به هر دلیلی تخلیه شود، این مردماند که متضرر میشوند.”]

قبلا ما مقصر بودیم الان بانکها!

دو سال قبل بود که حسن روحانی، رئیس جمهور در جلسه مجمع بانکها اعلام کرد «قبلا ما (دولت) مسئول افزایش پایه پولی بودیم ولی الان بانکها مسئول افزایش پایه پولی هستند.»

مرکز پژوهشهای مجلس هم خرداد امسال گزارشی منتشر کرد که ادعای روحانی درباره تورمزا بودن اقدامات بانکها را تایید کرد.

در این گزارش تاکید شده «از سال ۹۰ تاکنون، پایه پولی ۴٫۱ برابر و نقدینگی ۶٫۴ برابر شده است. دو عاملی که به افزایش نرخ تورم دامن میزند. نکته مهم این است که از ابتدای دهه ۹۰ تاکنون، بانکها یکی از عوامل اصلی رشد پایه پولی و نقدینگی و در نتیجه افزایش تورم هستند.»

بانکها عامل تورماند

اما بانکها چگونه منجر به تورم میشوند؟ تیمور رحمانی، اقتصاددان میگوید از دهه ۸۰ به بعد، تاسیس بانکهای خصوصی و رقابت بین بانکها بر سر پرداخت سود بانکی بالاتر، عاملی برای افزایش نقدینگی و تورم شده. به گفته این اقتصاددان وقتی نرخ سود بالاست به کنتوری برای افزایش نقدینگی تبدیل میشود که همان بالارفتن ضریب فزاینده نقدینگی است.

[imp content=”از سال ۹۰ تاکنون، پایه پولی ۴٫۱ برابر و نقدینگی ۶٫۴ برابر شده است. نکته مهم این است که از ابتدای دهه ۹۰ تاکنون، بانکها یکی از عوامل اصلی رشد پایه پولی و نقدینگی و در نتیجه افزایش تورم هستند.”]

اما بانکها در سالهای اخیر در حالی نرخ سودهای بالایی به مردم پرداخت کردهاند که هیچ اتفاق مثبت خاصی در اقتصاد ایران رخ نداده که سود تضمینشده و بالایی برای بانکها ایجاد کند. به عبارتی فرضیه اصلی این است که بانکها با پرداخت تسهیلات و سرمایهگذاری در تولید، کسب سود میکنند. اما کدام فعالیت تولیدی در این سالهای رکود، چنین سودی نصیب سیستم بانکی میکند؟

پس آنها این سودهای بالا را چگونه و از چه طریقی تامین کردهاند؟

[imp content=”تیمور رحمانی میگوید از دهه ۸۰ به بعد تاسیس بانکهای خصوصی و رقابت بین بانکها بر سر پرداخت سود بانکی بالاتر، عاملی برای افزایش نقدینگی و تورم شده است.”]

اقدامی خطرناکتر از خلق پول

کامران ندری، کارشناس بانکی میگوید: با توجه به شرایط اقتصادی کشور و صورتهای مالی بانکها، تأمین نرخ سود بالا از توان بانکها خارج است، مگر اینکه سرمایهشان را به بازارهای دلالی سکه و دلار ببرند.

این گمانهای است که در سالهای اخیر به خصوص در زمان اوج نوسانات ارزی و گرانی سکه مطرح شد. اینکه بانکها بخشی از دارایی خود را به سکه و ارز تبدیل کردهاند و تقاضای بالای بانکها در بازار به افزایش تقاضا و قیمت دامن زده است.

حسین درودیان، کارشناس مسائل بانکی با تایید ورود بانکها به بحث دلالی میگوید رویه کل بانکها در دنیاست که در قالب یک بانک خصوصی به اقتضای عدم ریسکپذیری و تأمین سودهای کوتاهمدت، وارد عملیات سفتهبازانه میشوند. اما عمده ورود آنها به بحث بازار مستغلات است و آنها وارد بازار طلا و ارز نمیشوند. اما در ایران بانکها وارد هر نوع بازاری میشوند که خود این اقدام از خلق پول هم نگرانکنندهتر است و مشکلات بیشتری برای اقتصاد ایجاد میکند.

[imp content=”کامران ندری، کارشناس بانکی میگوید: با توجه به شرایط اقتصادی کشور و صورتهای مالی بانکها، تأمین نرخ سود بالا از توان بانکها خارج است، مگر اینکه سرمایهشان را به بازارهای دلالی سکه و دلار ببرند.”]

حبابهای دستساز بانکها

اما نتیجه حضور بانکها در بازارهای طلا و سکه و حتی بازار سرمایه چیست؟ این کارشناس بانکی میگوید بانکها با هم وارد یک بازار میشوند و در نتیجه بازار را به هم میریزند و قیمتهای یک بازار افزایش پیدا میکند. مثلا قیمت یک سهم یا شاخص بالا میرود و دچار حباب قیمتی میشود. حبابی که بعدا میترکد و همه را متضرر میکند و اقتصاد را به سمت فضای بیثباتی میبرد.

اگر ورود بانکها به بازار ارز و سکه درست باشد، نتایج آن اکنون مشهود است. تقاضای بالای بانکها احتمالا به بخشی از افزایش قیمت در این بازارها دامن زده، حباب قیمتی ایجاد کرده و با ترکیدن حباب قیمتی، مردم متضرر شدهاند. اقدامی که هم اقتصاد را به سمت بیثباتی برده و هم به نارضایتیهای اجتماعی دامن زده است.

اگرچه نمیتوان گفت سهم بانکها در افزایش و کاهش قیمت بازارها چقدر است اما مشخصا آنها در این شرایط اقتصادی سهیماند.

نقش بانکها در گرانی سکه هم سال ۹۷ و آستانه موج اول افزایش قیمت سکه و ارز تایید شد و هم در سال جاری. سال ۹۷ زمانی که قیمت سکه به سمت ۳ میلیون تومان خیز برداشت روزنامه شرق در گزارشی نوشته بود «در شرایطی که نمایندهای در مجلس خواستار برخورد با پیک موتوریهایی میشود که دلارهای غیررسمی را به مشتریان میرسانند، هیچکس از دو بانک بزرگ کشور نمیپرسد چگونه باعث افزایش ناگهانی قیمت سکه آتی شدند.»

[imp content=”بانکها با هم وارد یک بازار میشوند و در نتیجه بازار را به هم میریزند و قیمتهای یک بازار افزایش پیدا میکند. مثلا قیمت یک سهم یا شاخص بالا میرود و دچار حباب قیمتی میشود. حبابی که بعدا میترکد و همه را متضرر میکند و اقتصاد را به سمت فضای بیثباتی میبرد.”]

گزارشی که نشان میداد فعالان بورس و در رأس آنها صندوق سرمایهگذاری دو بانک مشهور با حملهای سنگین به معاملات بورس آتی سکه باعث افزایش ناگهانی قیمت سکه آتی شدند. نرخ سکه آتی بر بازار سکه فیزیکی اثر گذاشت و قیمت سکه بر نرخ ارز. این نوسان چنان بود که بورس کالا خرید سکه آتی را متوقف کرد تا فشار این بازار به بازارهای دیگر منتقل نشود.

اقدامی که امسال هم رخ داد و برخی از رسانهها از حضور چهار بانک در بازار سکه خبر داده و گفتند چهار نماد بانکی در بورس، سکه را به میزان ۲۰۰ تا ۵۰۰ هزار تومان بالاتر از قیمت بازار واقعی از مردم خریده و باعث برهم ریختن بازار شدهاند.

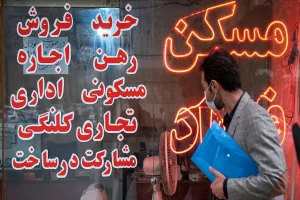

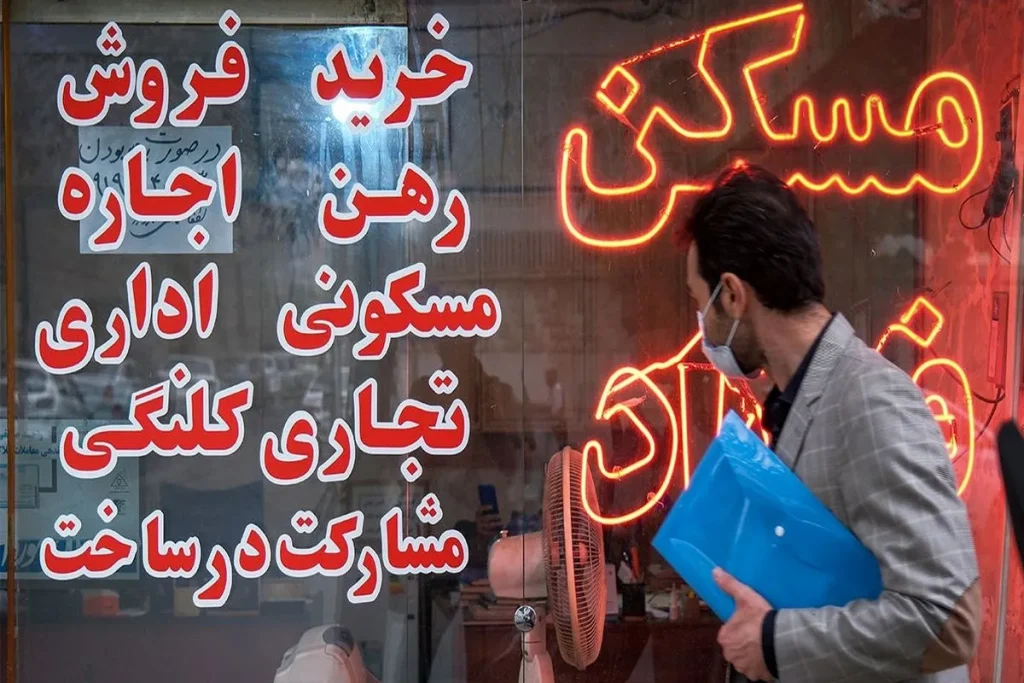

دلالان بزرگ بازار مسکن

اما گویا مهمترین حضور و سرمایهگذاری بانکها مربوط به بازار مسکن است. ادعایی که بارها از طرف افراد مختلف عنوان و تایید شده است. از آن جمله رئیس اتحادیه املاک تهران، بانکها را عامل افزایش ۵۰ درصدی قیمت مسکن معرفی کرده و گفته بود بزرگترین مالکان خانههای حالی در کشور شبکه بانکی است.

ایرج رهبر، نایب رئیس انجمن انبوهسازان هم ورود بانکها به حوزه مسکن را تایید کرده و گفته بود این مساله جدیدی نیست. بانکها به سود بالا نیاز دارند و تنها جایی که میتواند سرمایهگذاری خوب و مطمئنی داشته باشد بخش املاک و مستغلات است. او گفته بود وقتی بانک هزار واحد ساخته، خریده یا در دست دارد، میخواهد ۲۵ تا ۳۰ درصد سود کند. در این شرایط پایین آمدن قیمت مسکن معنایی ندارد.

وزارت راه و شهرسازی هم تیرماه امسال گزارشی منتشر کرد که در آن گفته بود مالکیت هزار واحد خانه خالی در اتخیار یک بانک است و وزیر اقتصاد هم از شناسایی ۱۲ هزار مورد دارایی منجد بانکها خبر داده بود.

[imp content=”بانکها به سود بالا نیاز دارند و تنها جایی که میتواند سرمایهگذاری خوب و مطمئنی داشته باشد بخش املاک و مستغلات است. وقتی بانک هزار واحد ساخته، خریده یا در دست دارد پایین آمدن قیمت مسکن معنایی ندارد.”]

مشکل از اقتصاد است یا بانکها؟

همه شواهد نشانگر حضور بانکها در بازارهای مختلف است. این در حالی است که گفته میشود منابع بانکها به جای ورود به بازارهای دلالی و واسطهای باید سمت تولید برود. اما باید دید چرا اقتصاد به سمتی رفته که حتی بانکها هم وارد بازار دلالی شدهاند. جواب این سوال ساده است. فقط در یک مورد در سه سال گذشته سرمایه گذاری در بازار مسکن بیش از ۲۵۰ درصد سود داشته. اما در اقتصادی که برای یک دهه با نرخ رشد اقتصادی صفر مواجه بوده کدام کار تولیدی نصف بازار مسکن سودآور بوده؟

اگرچه این مساله ورود بانکها به دلالی و واسطهگری را توجیه نمیکند، اما باید گفت همه نقد فقط به سیستم بانکی وارد نیست و شرایط کلی اقتصاد هم در این میان سهم قابل توجهی دارد.

[imp content=”فقط در یک مورد در سه سال گذشته سرمایه گذاری در بازار مسکن بیش از ۲۵۰ درصد سود داشته. اما در اقتصادی که برای یک دهه با نرخ رشد اقتصادی صفر مواجه بوده کدام کار تولیدی نصف بازار مسکن سودآور بوده؟”]

گل گفتین حرف دل ۸۵میلیون ایرانیه تا سیستم بانکداری ما درست نشه بانکها از وضعیت بنگاهداری و ربا درنیان بدتر میشیم سیستم بانکی درس بشه مملکت اباد میشه

بانک ها در ایران از اول هم در ساختار دلالی فعال بودند. شما اگر سوابق بانک ها را نگاه کنید تسهیلاتی که به بخش دلالی اعطا کردند بطور شگفت انگیزی بیشتر از بخش تولید است. بعد که مزه اینکار به دهان بانک ها شیرین آمد بطور کانلا غیر قانونی بطور مستقیم وارد ساختار دلالی شدند. مبارک است.

خوده کارمند بانکها میگن که پولهایه بانکو میدن به گوشی و ملک و خودرو ودلار و طلا به خودم گفتن

نه حقوق کارگران عامل تورم و گرانی هست، بخصوص در بخش مسکن که با افزایش حقوق و افزایش قدرت خرید کارگران ،این قشر با هجوم به بازار مسکن باعث افزایش قیمت مسکن شدند

چه کسی ویا چه ارگانی مسول این عمل خلاف هست و چرا بررسی وکنترل نمی کنند ،احتمالا یا خودشان ذینفع هستند ویا علم کنترل سوداگری را ندارند

بانک ها زیر نظر دولت فعالبت میکنند

بانک ها به اقا زاده ها وام میدهند با پارتی

اقازاده ها وام رو پس نمیدن

بانک ها مجبور میشن دوباره

به اقازاده ها وام بدن که هنوز بدهکار بمونن به بانک

تولید ارز میشه در کشور

و بانک برای ورشکست نشدن دست به خرید مسکن و ارز میزنه

کدوم کشور دیدین انقدر بانک داشه باشه ؟

تو هر خیابون یه بانک داریم ؟

منطقیه ؟

#فساد

اگربانکهاعامل گرانیندپس چرا در سالهای نود الا نودو پنج که بالا ا ترین سودهارا بهمردم میدادنداین گرانیها نبود اما الان که سود های حد اقلی میدهند بانکها با عث گرانی شده اند چرا این چرتوپرت هارا تحویل مردم ندیدبرید ببینید از کجا آب میخورد چارهای براش بیند یشید

چون همیشه خلق پول با یه فاصله زمانی اثر خودش رو نشون میده.(فرصت گردش پول جدید در بازار)

نود تا نود پنج گرانی نبود؟

حتما توی کشور دیگه ای زندگی میکنی یا اینکه خودت دلالی؟

بانک اگر بانک باشه فقط بانکداری میکنه و از کارمزدها کسب درامد میکنه نه دلالی در تمامی بازارها

کجای دنیا سود وام 18% است

و سود سپرده ها 21%