برخی از مردم و رسانهها میگویند که بورس «دماسنج اقتصاد کشور» است. از این ترکیب میشود تعابیر متفاوتی داشت. اما برداشت عمومی این است که در وضعیت خوب اقتصادی، بازار بورس رونق دارد و اگر شرایط اقتصاد بد شود، رونق بورس هم از بین خواهد رفت. گزارهای که بهشدت میشود در مورد آن تردید کرد. در این نوشته به شکلی گذرا نگاهی میاندازیم به مثالهایی نقض برای این گزاره نادرست و تا حدی خطرناک.

توجه کنید که وقتی میگوییم بورس دماسنج اقتصادی نیست، نمیخواهیم بگوییم که فقط در شرایط بد اقتصادی بورس رونق دارد. بلکه میخواهیم بگوییم که با نگاه کردن به وضعیت بورس نمیشود تصویری کلی از شرایط اقتصادی کشور به دست آورد.

اوضاع خوب یعنی چه؟

قبل از آنکه بخواهیم شرایط اقتصادی را با اوضاع بورس مقایسه کنیم، لازم است شاخصهایی تعریف کنیم که بشود با آنها خوبی یا بدی اوضاع را سنجید. در ایالاتمتحده از نسبت «داوجونز به تولید ناخالص داخلی» (Dow to GDP Ratio) یا S&P 500 به GDP برای بررسی ارتباط بورس با وضعیت اقتصادی کشور استفاده میکنند.

در ایران توصیه میشود که وضعیت بورس را با شاخص هموزن بسنجیم و نه با شاخص کل. اما ازآنجاییکه در بیشتر رسانهها و همچنین در ادبیات عامه، از شاخص کل برای تشخیص اوضاع بورس استفاده میکنند، ما هم در بررسی خود شاخص کل را در نظر میگیریم. چون میخواهیم ببینیم که آیا شاخص کل میتواند دمای اقتصاد کشور را اندازهگیری کند؟

[imp content=”در ایالاتمتحده از نسبت «داوجونز به تولید ناخالص داخلی» (Dow to GDP Ratio) یا S&P 500 به GDP برای بررسی ارتباط بورس با وضعیت اقتصادی کشور استفاده میکنند.”]

اوضاع خوب اقتصادی را هم میشود با فاکتورهایی مثل نرخ بیکاری، نرخ تورم، نرخ رشد اقتصادی و… اندازهگیری کرد. اما اگر بخواهیم تنها یک عامل را انتخاب کنیم بیتردید به سراغ تولید ناخالص داخلی (GDP) میرویم. اگر بورس دماسنج اقتصاد باشد، باید بتوانیم ارتباطی معنادار بین این دو عامل ببینیم.

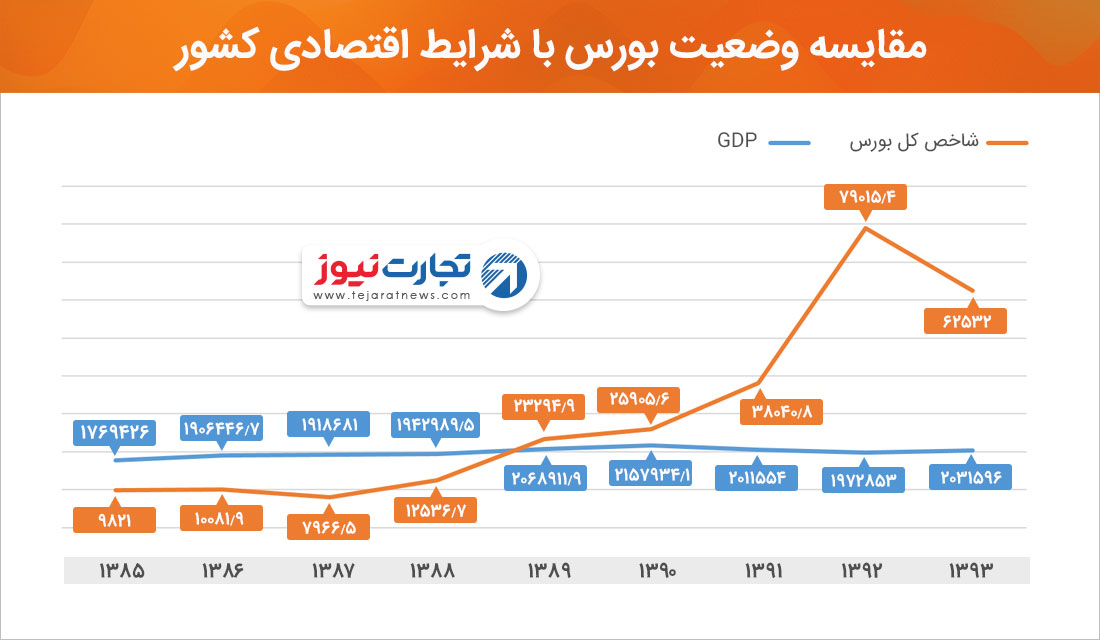

همانطور که در نمودار میبینیم، دلیل رشد و افت شاخص کل، بهبود یا بدی اوضاع اقتصادی کشور نیست. مثلا در سال 92 شاخص کل از 38 هزار واحد به 79 هزار واحد رسید. درحالیکه GDP از 2 میلیون میلیارد ریال به 1.9 میلیون میلیارد کاهش پیدا کرده بود. همین نمودار بهتنهایی میتواند ارتباط شرایط اقتصادی کشور و شرایط بورس را زیر سوال ببرد.

تورم و اوضاع بورس

یکی از عواملی که بهطور مستقیم میتواند باعث بهبود اوضاع در بورس اوراق بهادار شود، رشد قیمت ارز (افت ارزش پول ملی) است. مثلا شرکت فولاد خوزستان را در نظر بگیرید. اگر قیمت ارز افزایش پیدا کند، فولاد ایرانی برای خارجیها ارزانتر به نظر خواهد آمد. درحالیکه نهادههای تولید (سنگآهن، نیروی کار، انرژی و…) با ریال خریداریشدهاند. در بازار داخلی هم قیمت فولاد تابع قیمت جهانی (بورس لندن) است، اما دستمزد کارگر ایرانی در لندن تعیین نمیشود.

معمولا بالارفتن نرخ ارز اوضاع بورس را بهتر میکند.

بهاینترتیب افزایش نرخ ارز میتواند باعث رشد ارزش سهام این شرکت بشود. اما مشکل اساسی اینجا است که زندگی برای کارگرهای فولاد خوزستان و یا برای عموم مردم ایران بهتر نمیشود. همچنین افزایش قیمت فولاد، زندگی عموم مردم را بهتر نمیکند. بهبیاندیگر میتوانیم بگوییم که منافع شرکتها با منافع تکتک مردم همراستا نیست. سهامداران از افزایش قیمت سهم خوشحالاند و مردم از افزایش هزینههای زندگی ناراحت.

نگاه بورس به کدام سو است؟

وقتی میگوییم بورس دماسنج اقتصاد کشور است، یعنی باید بتوانیم شرایط کنونی را در آینه شاخص کل ببینیم. مثلا اگر امروز شاخص 1000 واحد رشد داشته، باید بتوانیم نتیجه بگیریم که اوضاع اقتصادی کشور خیلی خوب شده است. اما این برداشت نمیتواند درست باشد.

مثلا یکی از فاکتورهایی که در تصمیمگیری سرمایهگذاران تاثیر میگذارد EPS سهم است. سود هر سهم برای یک سال آینده پیشبینی میشود و تعدیلهای مثبت و منفی در این سود یا مقدار تحقق آن میتواند رفتار سرمایهگذارها را جهتدهی کند. بهبیاندیگر نگاه بورس بیش از شرایط کنونی به آینده معطوف است. اما آیا انتظارهای مثبت از آینده باعث بهبود شرایط میشود؟ بعید میدانم.

سال 88 را به یاد بیاورید!

سال 1388 سال دشواری برای تمام کشور بود. کشور دچار ناآرامی شده بود و سرمایهگذاران و صاحبان مشاغل برای توسعه کسبوکار خود اسیر نااطمینانی بودند. آنها بهسختی میتوانستند حدس بزنند که کشور به کدام سو میرود. در آن روزها ریسک سیاسی (political risk) بسیار بالا بود.

از طرف دیگر فعالان بازار سرمایه از اینکه محمود احمدینژاد بار دیگر بر کرسی ریاست جمهوری تکیه بزند خوشحال نبودند. ارزش پول ملی به شکل غمانگیزی سقوط کرد. عموم مردم به صرافیها میرفتند و دلار میخریدند. شاید به یاد بیاورید که سایتهایی که نرخ ارز را اعلام میکردند فیلتر شدند.

[imp content=”سال 1388 سال دشواری برای تمام کشور بود. کشور دچار ناآرامی شده بود و سرمایهگذاران و صاحبان مشاغل برای توسعه کسبوکار خود اسیر نااطمینانی بودند.”]

در آن سالها امید به آینده هم روشن نبود. تحریمها اندک روزنههای باقیمانده را هم کور کرد. تحلیلگرها فکر میکردند بخش زیادی از مردم با صندوقهای رای قهر کنند. آنها احتمال انتخاب گزینهای مثل حسن روحانی را نمیدادند و فکر میکردند شخصی مثل سعید جلیلی بهسادگی انتخابات 92 را ببرد. صف طویل خروج نخبگان و تحصیلکردهها از کشور نشانی بود از این ناامیدی.

اما در بورس چه اتفاقی افتاد؟ شاخص کل در سال هشتادوهفت 7966 واحد بود. در سال 88 شاخص به 12536 واحد رسید. در سال 89 شاخص کل از 23 هزار واحد عبور کرد. روندی صعودی که تا سال 92 ادامه داشت. در آن سالها بهسختی میتوانستیم بگوییم که بورس تهران وضعیت اقتصاد کشور را به نمایش میگذارد.

جشنی که مردم به آن دعوت نمیشوند!

در مورد بورس تمام کشورها هم میتوانیم ادعا کنیم که بورس و شرایط اقتصادی همبستگی کامل ندارند. در مارس 2009 شاخص S&P 500 تا عدد 683 واحد سقوط کرد. عددی که از سال 1996 به بعد دیده نشده بود. شاخص داوجونز هم در این روز (ششم مارس) به کمترین حد خود رسید. اما چرا مارس 2009؟ آیا سالهای 2007 و 2008 برای اقتصاد آمریکا سالهای سختتری نبودند؟

بورس نیویورک سال 2009 را فراموش نخواهد کرد.

نمیدانم چقدر از وضعیت زندگی مردم آمریکا در سال 2009 خبر دارید. سالهایی که مردم با بیکاری، ناامیدی و کاهش چشمگیر قدرت خرید مواجه بودند. اما چه اتفاقی برای آنهایی افتاد که در مارس 2009 سهام خریدند؟ آنها بهترین روزهای بورسی عمر خود را تجربه میکردند، چون داشتند در پایینترین قیمتهای ممکن خرید میکردند. فقط چند ماه بعد S&P از مرز 1000 واحد عبور کرد و سرمایهگذاران این موفقیت تاریخی را جشن گرفتند. جشنی که مردم آمریکا به آن دعوت نشده بودند.

شاخصهایی که برای تلویزیون ساخته میشوند

بار دیگر به کشور خودمان بازگردیم. آن روزها پیدا کردن شاخصی که اوضاع خوبی داشته باشد کار سادهای نبود. گزارشهای واقعی و تاثیرگذار مخدوش بودند و عدهای به دنبال یک یا چند شاخص میگشتند که به تلویزیون بیاورند و موفقیت تاریخی دولت را جشن بگیرند.

شاخص بورس انتخاب بدی نبود. میشد پرسید اگر آنقدر که میگویید اوضاع اقتصاد بد است و مردم امیدشان را به آینده از دست دادهاند و سرمایهگذاران دچار تردید هستند، پس چرا شاخص کل از 7 هزار واحد به 38 هزار واحد رسید؟ آیا اعداد و ارقام به ما نمیگویند که مردم بانشاط و امید به آینده در حال سرمایهگذاری بر روی صنایع ملی خود هستند؟ آیا این اتفاق حرکتی ملی برای مقابله با تحریمها نیست؟ آیا این عموم مردم نیستند که میخواهند بر روی آینده کشور خود سرمایهگذاری کنند؟

از بین رفتن ارزش پول ملی و گرانشدن ارز نمیتواند نشانه شراط خوب اقتصادی باشد.

اما واقعیت چیز دیگری بود. هر کس که پولی داشت به دنبال جایی میگشت که دارایی خود را از خطر تبخیر شدن به خاطر افت ارزش پول حفظ کند. آیا هجوم به بازار مسکن هم با هدف مقابله با تحریمها رخ داد؟ آیا وقتی مردم دو یا سه ماشین خارجی میخریدند و در پارکینگ خانه نگه میداشتند هم میخواستند از صنایع ملی حمایت کنند؟ صف طولانی برای خرید سکه و ارز را چطور توجیه میکنیم؟ آیا انبار کردن پول به شکل کالای سرمایهای در روزهای خوب اقتصادی رخ میدهد؟

دیدگاهی که خطرناک است!

اینکه بخواهیم رشد شاخص بورس را نشانی بدانیم از وضعیت خوب اقتصاد یا دستکم امید مردم به وضعیت بهتر به آینده، دیدگاه خطرناکی است. در حال حاضر کمتر از چند صد هزار کد بورسی فعال وجود دارد. بدیهی است که تمام این کدها فعالهای جدی بازار سرمایه نیستند. در بین آنهایی که جدی هستند هم سرمایههای خرد و چند میلیون تومانی دیده میشود. گروه اندک باقیمانده بهسختی میتوانند شرایط ذهنی همه مردم را نمایندگی کنند.

اما اگر باور عمومی این باشد که شاخص رو به رشد خبر از روزهای بهتری میدهد، ممکن است عدهای به فکر دستکاری شاخص کل بورس بیفتند. اما همین شاخص که دماسنج اقتصاد کشور نیست، قرار است دماسنج بورس تهران باشد. حالا فرض کنید در روزی گرم و طاقتفرسا دماسنج اتاق شما دمای 20 درجه سانتیگراد را نشان دهد. با دیدن عدد 20 درجه حال شما بهتر نمیشود، اما روشن شدن خودکار سیستم گرمایشی میتواند باعث سختتر شدن شرایط شود.

[imp content=”همین شاخص که دماسنج اقتصاد کشور نیست، قرار است دماسنج بورس تهران باشد.”]

اگر شاخص کل بورس هم نتواند وضعیت کلی بازار را به نمایش بگذارد میتواند به آدرسدهی غلط، گمراه کردن سرمایهگذاران، بیشتر شدن ریسک، ناکارآمدی بازار سرمایه، زیان فعالین بازار و مهمتر از همه از بین رفتن یک کسبوکار جدی ختم شود.

بازار سرمایه فقط باید از خودش حمایت کند و بس

این روزها در ایران مرسوم است که یک کسبوکار را فدای کسبوکاری دیگر کنند. مثلا بانکها با هدف حمایت از صنعت قربانی میشوند و صنعت به نوبه خود زیر چرخ واردات با هدف حمایت از مصرفکنندهها و کسبه له میشود. شاید بشود با فدا کردن یک کسبوکار به شغل دیگری جان داد. اما چه کسی میخواهد از کسبوکار فلجشده حمایت کند؟ بازار سرمایه و بورس هم از این قاعده مستثنی نیست.

بورس میتواند ابزاری کارآمد باشد برای اجرای سیاستهای پولی و مالی دولت نه رسانهای برای برگزاری تبلیغات انتخاباتی. اجرای عملیات بازار باز و انتشار اوراق مشارکت از طریق بورس با بیشترین کارآمدی و کمترین هزینه ممکن است. اگر تعداد فعالهای بورس بیشتر شود، دست دولت در اجرای سیاستهای مالیاش بازتر خواهد بود. اما وارد شدن به تالاری شیشهای که مهمترین شاخصش به دماسنجِ تالارهای دیگر تبدیل شده است، میتواند ترسناک باشد.

با سلام حرفهای این مقاله خیلی جدید بود. از شعارها و موضوعات نخ نما و تکراری که در این زمینه وجود داشت خسته شده بودم، این مقاله بوی تازگی می داد….

سلام. سعی ما در آکادمی تجارت همیشه همین بوده که باشجاعت نظرات متفاوت رو بیان کنیم. طبیعتا این رویه میتونه با خطا همراه باشه. کامنتهای شما باعث میتونه به تصحیح اشتباههای ما کمک کنه.