پول، این کثیفِ دوستداشتنی، چیزی است که این روزها زندگی بدون آن ممکن نیست. در دنیای امروز، بخش بزرگی از زندگی ما، با داستان پول گرهخورده است و بدون آن، خیلی از امور پیش نمیروند. بسیاری از ارزشها، با پول سنجیده میشوند و بهطورکلی، ما و نحوه زندگی ما، هر روز، بیشتر و بیشتر با سکه، اسکناس، سپرده و پول الکترونیکی درگیر میشود.

شاید اگر همچنان انسانهایی غارنشین بودیم و در انزوا زندگی میکردیم، نیازهای اعتباری که لازمه زندگی اجتماعی است، شکل نمیگرفتند. نیازهای اعتباری که بعدتر با اختراع پول، به آنها پاسخ دادیم؛ اما ما موجودات اجتماعی بودیم، همچنان هستیم و شاید همیشه اجتماعی باقی بمانیم. پول در روابط اجتماعی ما شکل گرفت و مثل هر اختراع دیگری، خوبیها و بدیهایی به همراه آورد. ما در این مقاله قصد داریم از زمان تولد تا رشد و توسعه پول را بررسی و روند تغییرات آن را از رصد کنیم.

انسانها با توان محدود و نیازهای نامحدود

چیزی که باعث شد انسانها به فکر پیدا کردن یک وسیله مبادله بیفتند، این بود که آنها نیازهای متعددی داشتند؛ اما منابع و توان فردیشان برای برآورده کردن این نیازها محدود بود. برای مثال هر فردی بهتنهایی فقط میتوانست چند محصول محدود را تولید کند و از تامین برخی از نیازهای دیگرش بازمیماند. درنتیجه کمکم مبادلات تهاتری شکل گرفتند.

[imp content=”یکی از مشکلات دیگری که در مبادلات تهاتری به وجود میآمد، عدم برابری ارزشها بود.”]

در این مبادلات برای مثال شخص الف کاغذ میساخت و آن را با شخص ب که پارچه میبافت، مبادله میکرد. پُرواضح است که چنین مبادلهای مشکلات زیادی داشت. اولا اینکه ممکن بود این نیازها دوطرفه نباشند. بهطور مثال من گندم تولید میکنم و شما میز. ممکن است زمانی که شما به گندم نیاز دارید من به میز نیاز نداشته باشم، در چنین وضعیتی، برخی نیازها بیپاسخ میمانند.

متولد شدن پول

یکی از مشکلات دیگری که در مبادلات تهاتری به وجود میآمد، عدم برابری ارزشها بود؛ یعنی برخی کالاها را نمیشد به قطعات کوچکتری برای مبادله تقسیم کرد. بهجز اینها زمانی که مبادلات بهصورت تهاتری انجام میشدند، افراد باید رابطه مبادلهای تمامی کالاها را میدانستند که این خود، کاری سخت و فرسایشی بود.

به همین دلیل در این اقتصاد نه بازار به مفهومی که ما با آن آشنا هستیم وجود داشت و نه قیمت مطلق. همچنین مشکلاتی چون اطلاعات نامتقارن و دشواری در حسابرسی نیز مبادلات تهاتری را سختتر و گاهی ناممکن میکرد. درنتیجه، یک واسطه مبادلهای که مشکل تقسیمپذیری، فقدان نیاز دوطرفه و نبود اطلاعات کامل را از بین میبرد، شکل گرفت و آن را پول نامیدند.

پول کالایی چیست؟

با به وجود آمدن پول بازارها شکل گرفتند و قیمتها بهصورت مطلق تعیین شدند. در ابتدا پول کالایی در میان مردم بهعنوان وسیله مبادله در نظر گرفته شد.

پول کالایی، پولی است که ارزش آن بهعنوان پول با ارزش آن بهعنوان کالا باهم برابر است. پول کالایی از اقتصادی به اقتصاد دیگر متفاوت بود و همین دشواریهای جدیدی را بر سر راه مبادلات قرار میداد. برای آشنا شدن با مفهوم پول کالایی، بحث را با یک مثال پیش میبریم.

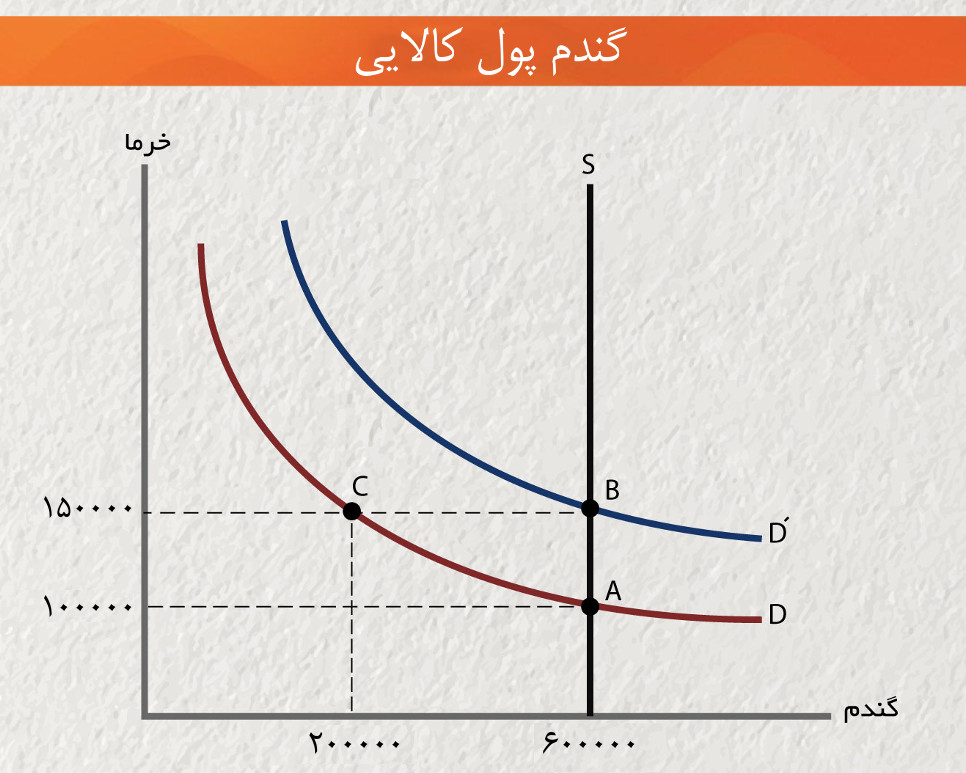

فرض کنید در سرزمینی، گندم بهعنوان پول (وسیله مبادله) تعیین شود. در این حالت تقاضا برای گندم زیاد میشود؛ اما مقدار گندم مصرفی مردم کاهش پیدا میکند. این موضوع را میتوانید در نمودار زیر مشاهده کنید.

در این نمودار میتوان دید که در ابتدا و پیش از تعیین گندم بهعنوان پول کالایی، مردم 600 هزار واحد گندم و 100 هزار واحد خرما مصرف میکنند؛ اما زمانی که گندم بهعنوان پول کالایی تعیین شود، تقاضا برای آن به ‘D منتقل میشود. در این حالت مردم 200 هزار واحد گندم استفاده کرده و 400 هزار واحد را برای معاملاتشان پسانداز میکنند. در همین زمان مصرف خرما نیز به ۱۵۰ هزار واحد افزایش مییابد. زیرا بهتر است تا جای ممکن، گندم کمتری بخورند.

سکههای طلا و نقره بهعنوان پول

واضح است که پول کالایی، مشکلات و محدودیتهای زیادی داشت. ازجمله احتمال اینکه بخش و یا تمام سرمایه از بین برود، در بسیار بالا بود. حملونقل این پول نیز دشواریهای خود را داشت و گاهی فرد را متحمل هزینههای زیادی میکرد.

ازاینروی افراد به فکر جایگزین کردن این پول، با چیزی دیگری افتادند که هم ارزش آن در قطعات کوچک و سبک زیاد باشد و هم بتوان آن را بدون زایل شدن و از بین رفتن نگهداری کرد.

[imp content=”پول اعتباری پولی است که ارزش آن بهعنوان پول بیشتر از ارزش آن بهعنوان کالا است. این پول هم دارای ارزش مصرفی است و هم مبادلهای.”]

طلا و نقره به دلیل امکان تقسیمشدن به قطعات کوچک و ارزش بالای خود، پول کالایی بعدی بودند که بهعنوان واسطه مبادله تعیین شدند.

البته طلا و نقره نیز مشکلات جدیدی ازجمله سرقت و یا نبود ترازو برای وزن کردن را داشتند. از سوی دیگر افراد سودجو، سکههای طلا و نقره را میتراشیدند و به این شکل ارزش پول کاهش پیدا میکرد.

و اینک پول اعتباری

تمامی اینها، درنهایت افراد را به سمت استفاده از پول اعتباری (Credit money) سوق داد. پول اعتباری پولی است که ارزش آن بهعنوان پول بیشتر از ارزش آن بهعنوان کالا است. این پول هم دارای ارزش مصرفی است و هم مبادلهای. ارزش مصرفی دارد چراکه با استفاده از آن، نیاز اعتباری ما برآورده میشود. ارزش مبادلهای هم دارد به این دلیل که هزینه دسترسی به آن، بهاندازه کافی پایین است. از سوی پول اعتباری بهاندازه کافی کمیاب هم هست.

پول اعتباری سه مشخصه اصلی دارد:

- این پول مبادلات را آسان میکند.

- بهوسیله آن میتوانیم ارزش کالاها و خدمات را بسنجیم.

- از آن میتوانیم بهعنوان ذخیره ارزش استفاده کنیم.

آیا خلق پول امری مبارک است؟

تا اینجا با مفهوم پول آشنا شدیم. یکی از مهمترین سوالاتی که در مورد پول مطرح میشود، این است که باعرضه پول چه اتفاقی در اقتصاد میفتد؟ به عبارتی، آثار اقتصادی خلق پول چیست؟

یکی از اولین آثار افزایش حجم پول، این است که با این افزایش، تقاضا برای پول زیاد میشود. حال بسته به اینکه ساختار منحنی عرضه پول در هر اقتصاد، به چه شکل باشد؛ اتفاقات متفاوتی در اقتصاد رخ میدهند که در ادامه به بررسی آنها میپردازیم.

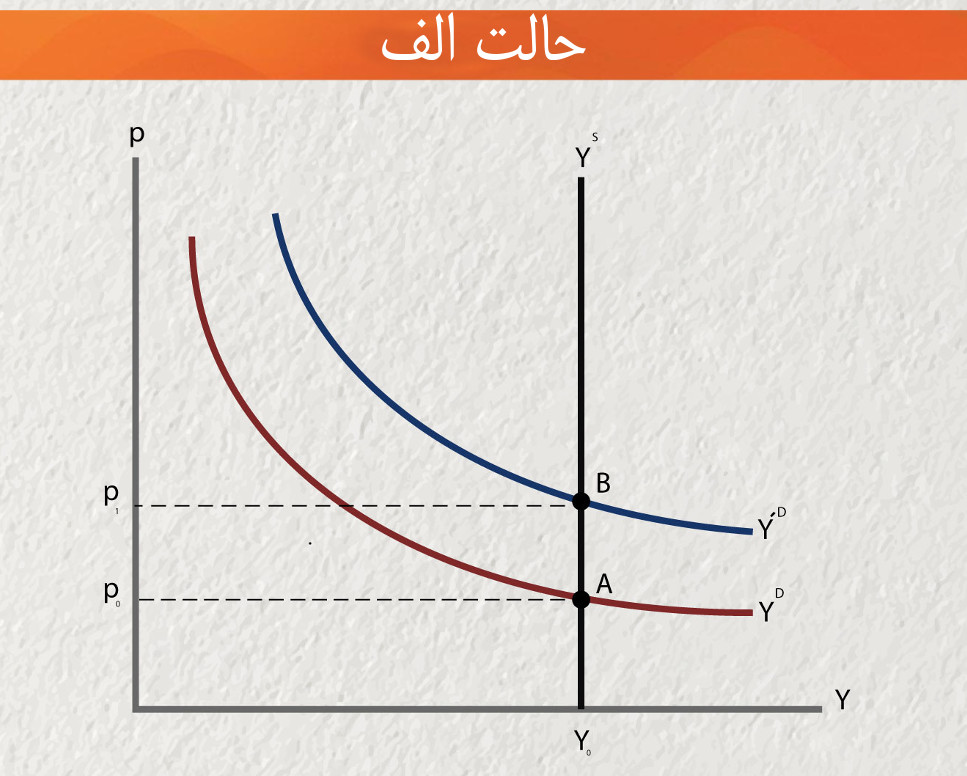

حالت الف

در حالت «الف» منحنی عرضه پول بهصورت عمودی است و اقتصاد در اشتغال کامل قرار دارد. در این حالت با افزایشِ تقاضای پول و حرکت آن به سمت بالا، تنها قیمتها افزایش پیدا میکنند و تولید ثابت میماند.

درنتیجه، در حالت الف هرگونه سیاست انبساطی پولی برای افزایش تولید و رونق اقتصادی، به دلیل ساختار عرضه پول، خنثی خواهد شد و تاثیری نخواهد داشت.

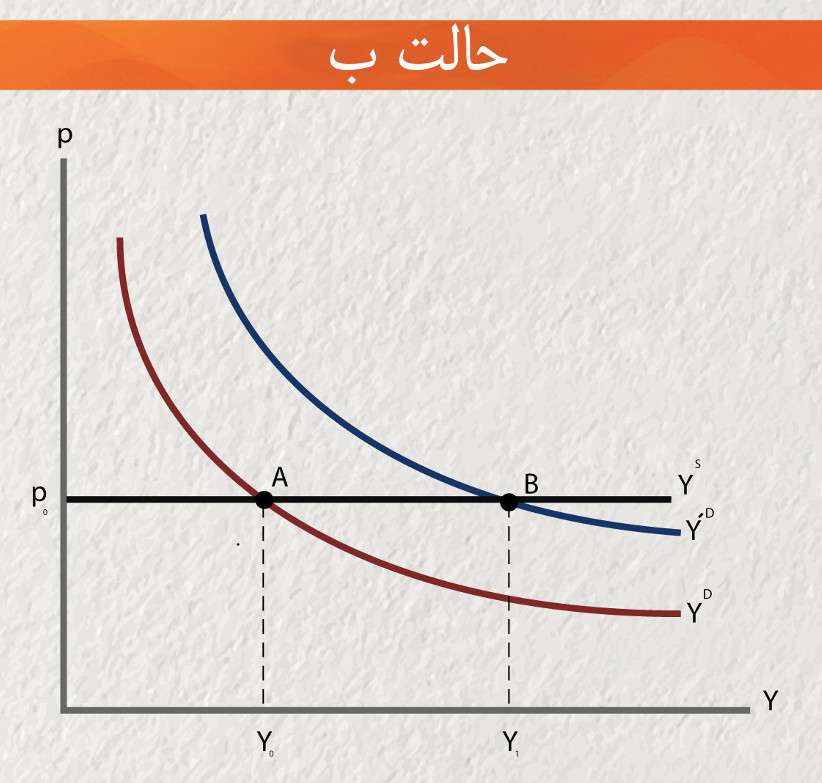

حالت ب

در حالت «ب» عرضه پول بهصورت افقی است. این اقتصاد بهاصطلاح در حالت «کاملا آماده» به سر میبرد و هرگونه تحریک حجم پول و سیاست پولی انبساطی، به دنبال افزایش تقاضا، افزایش تولید و رونق و رشد را به همراه خواهد داشت.

نکته مهم این است که به دلیل ساختار عرضه پول در این حالت، افزایش حجم پول تنها به افزایش تولید منجر میشود و تورمی وجود نخواهد داشت.

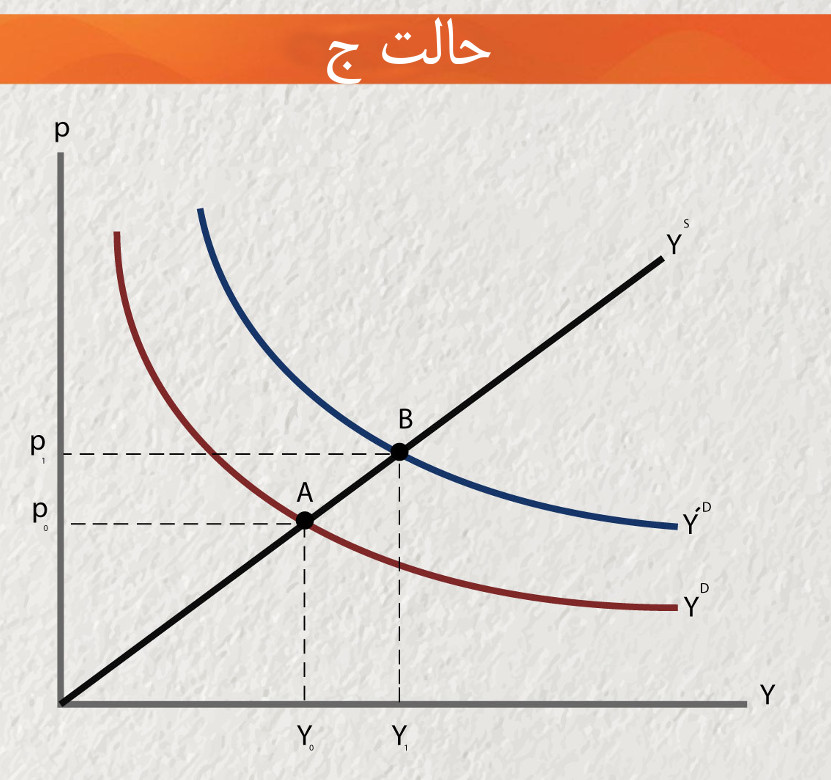

حالت ج

حالت «ج» وضعیتی نرمال است و مانند دو حالت دیگر حدی نیست. افزایش حجم پول و تقاضای آن، افزایش تولید و قیمتها را بهصورت توامان به همراه خواهد داشت.

هر چه شیب منحنی عرضه پول بیشتر باشد، میزان افزایش قیمتها نسبت به افزایش تولید بیشتر خواهد بود و هر چه این نمودار خوابیدهتر باشد، افزایش تولید سرعت بیشتری از افزایش قیمتها خواهد داشت.

حق آقایی برای چه کسانی است؟

از دیگر اتفاقهایی که به دنبال افزایش حجم پول در اقتصاد میفتد، ایجاد نقدینگی است. این نقدینگی بسته به ساختار هر اقتصادی، وارد کانالهای مختلف شده و میزان گردش مبادلات را تسریع میکند؛ اما شاید یکی از جالبتوجهترین اثرات اقتصادی پول، حق آقایی باشد؛ اما این حق آقایی چیست و به ناشر چه امکانی میدهد؟

برای آشنا شدن با مفهوم حق آقایی، بهتر است بحث را با یک مثال پیش ببریم.

داستان نفر یازدهمی که آقایی میکند

یک جامعه 10 نفری را در نظر بگیرید. برای این ده نفر، 10 واحد پول و 10 واحد کالا وجود دارد. در این صورت قیمت کالاها یک واحد پولی خواهد بود و به هر یک از ده نفر، یک واحد کالا میرسد و میتوانند مصرف کند.

[note content=”سناریو اول: حالتی را در نظر بگیرید که یک نفر با 10 واحد پول به این جامعه اضافه شود. در این صورت 11 نفر، 20 واحد پول و 10 واحد کالا خواهیم داشت و قیمت برابر 2 میشود. با این قیمت، نفر یازدهم میتواند 5 واحد کالا به دست بیاورد و 10 نفر باقی نصف میزان قبل کالا خواهند داشت و تنها 0.5 واحد کالا میتوانند مصرف کنند.”]

[note content=”سناریو دوم: در این حالت نفر یازدهم با 10 واحد پول به اقتصاد اضافه میشود اما 10 واحد کالا نیز به جامعه تزریق میشود. درنتیجه این وضعیت، 11 نفر، 20 واحد پول و 20 واحد کالا خواهیم داشت. قیمت برابر 1 واحد پولی شده و نفر یازدهم 10 واحد و ده نفر دیگر هرکدام یک واحد کالا مصرف خواهند کرد.”]

[note content=”سناریو سوم: یک نفر با 10 واحد پول به جامعه اضافه و 5 واحد کالا نیز به اقتصاد تزریق میشود. در این صورت 11 نفر، 15 واحد کالا و 20 واحد پول خواهیم داشت. قیمت در این وضعیت به 1.33 میرسد. درنتیجه 10 نفر جامعه هرکدام 0.75 کالا مصرف میکنند و نفر یازدهم میتواند 7.5 واحد مصرف کند.”]

حق آقایی و مردمی که نمیدانند در حال پرداخت مالیات هستند

زمانی که فرد یازدهم با 10 واحد پول وارد این جامعه شد، در حالت الف دو برابر شدن قیمتها و نصف شدن قدرت خرید مردم را به جامعه تحمیل کرد و به عبارتی 0.5 واحد کالا را از هرکدام از ده نفر تصاحب کرد. در حالت ب این فرد با پول خود توانست تمام کالای اضافی تزریقشده به بازار را تصاحب کند و حالت ج نیز حالتی میانه بود که از هر نفر 0.25 کالا را گرفت.

تمام اینها را گفتیم تا به این نقطه برسیم که فرد یازدهم با آوردن 10 واحد پول به این جامعه و افزایش حجم نقدینگی اقتصاد، دارای حق آقایی میشود.

[imp content=”حق آقایی تنها برای پولِ اعتباری مصداق دارد. “]

در حالت الف گویی فرد یازدهم از افراد جامعه مالیات دریافت میکند. البته این مالیات بهصورت مستقیم نیست و از کانال تورم ایجادشده اخذ میشود و به آن مالیات تورمی میگویند.

فرد یازدهم در حالت الف مانند ناشر پول عمل میکند. در حالت ب از تکتک افراد جامعه مالیاتی اخذ نمیشود. مالیات از کانال تولید به دست میآید و به آن مالیات تولید گفته میشود.

حالت ج نیز ترکیبی از حال الف و ب است. در تمام این حالات مردم متوجه نمیشوند که از آنها مالیاتی گرفته میشود درحالیکه بهصورت مخفی در حال پرداخت مالیات هستند.

آقایی چیست؟

به مکانیسم مذکور حق آقایی میگویند. حق آقایی تنها برای پولِ اعتباری مصداق دارد. به دیگر سخن، پول کالایی بااینکه میتواند باعث تورم شود اما هیچگونه حق آقایی برای افراد به وجود نمیآورد.

معمولا دولتها در زمان جنگ، برای اهداف توسعهای از حق آقایی استفاده میکنند. البته لازم به ذکر است که دولتها دارای حق آقایی نیستند. تنها بانک مرکزی این حق را دارد و میتواند آن را به دولت منتقل کند. با توجه به نقش پررنگ پول در اقتصاد، در ادامه مقاله به روند تاریخی پول در اقتصاد ایران خواهیم پرداخت.

پول در ایران

سیر تاریخی پول در ایران نشان میدهد که در اقتصاد ایران و در دورههایی که پول شامل مسکوکات بود، حفظ ارزش پول، برای حکومتها اهمیتی نداشت و شاید آن را جز مسئولیت خود بهحساب نمیآوردند. پول در آن دوران بیشتر نقش سیاسی داشته است.

تا پیش از آغاز قرن چهاردهم هجری که ریال پول ملی شد، اصولا پول رایج معنای خاصی در جامعه نداشت. همچنین تا قبل از سال 1339، توجهی به سیاستهای پولی نمیشد؛ اما با تاسیس بانک مرکزی، این موضوع بهصورت رسمی موردتوجه قرار گرفت.

[imp content=”پول ایران تا قرنها نامی نداشت و هیچ نهادی مسئول حفظ ارزش آن نبود.”]

برای اینکه بتوانیم روند تحولات پول را در کشور بررسی کنیم، باید در ابتدا نگرش هر دولت و حکومت به پول و سیاستهای پولی را بدانیم. متاسفانه مانند زمینههای دیگر که در آنها علم اقتصاد کنار گذاشتهشده، در زمینه پول نیز رویکرد مشابهی وجود داشت و توجهی به علم اقتصاد برای تصمیمگیریهای پولی نمیشد.

حکومتها در بحرانهای اقتصادی به فکر چارهجویی نبودند و بیشتر با سرپوش گذاشتن بر مشکل، آن را حادتر میکردند. این سرپوش گذاشتن بر بحرانهای اقتصادی، در کشور نهادینهشده است. این موضوع در زمینه پول و سیاستهای پولی نیز مشهود است و نتیجه آن تا به امروز بیثباتی و بیانضباطیهای مالی بوده است.

پولی که بینام بود

نکتهای که درباره پول در کشور ما وجود دارد، این است که پول ایران تا قرنها نامی نداشت و هیچ نهادی مسئول حفظ ارزش آن نبود. در 27 اسفندماه سال 1308 خورشيدي، با تصويب قانون تعيين واحد و مقياس پول قانوني ايران، اولين اقدام اساسي براي سروسامان دادن به وضع پول كشور، صورت گرفت.

در این قانون نام «ريال» كه واحد پول اسپانيايي بود، براي واحد پول كشور انتخاب شد. در آن زمان هر ريال معادل با 0.3661191 گرم طلاي خالص تعيين شد. این نرخ بهمرورزمان تعدیل یافت و کاهش پیدا کرد. این تنزیل در جدول زیر نشان دادهشده است.

همچنین اولین بار بود که صراحتا و بهصورت هدفمند، سیاست پولی معرفی شد. در سال 1339 برای اجرای همین سیاست پولی، بانک مرکزی در ایران به وجود آمد. به دیگر سخن در سال 39 تازه مقامات حکومتی ایران به این نکته پی بردند که کشور نیازمند نهادی مستقل برای مدیریت پول کشور است.

مرور تاریخ نشان میدهد که توجه حکومتی به مسائل پولی در کشور ما بسیار دیر اتفاق افتاده است. این در حالی است که اولین بانک مرکزی در انگلستان در سال 1694 میلادی شروع به کار کرد.

بیثباتی پولی: سم مهلک و یا سونامی ویرانگر؟

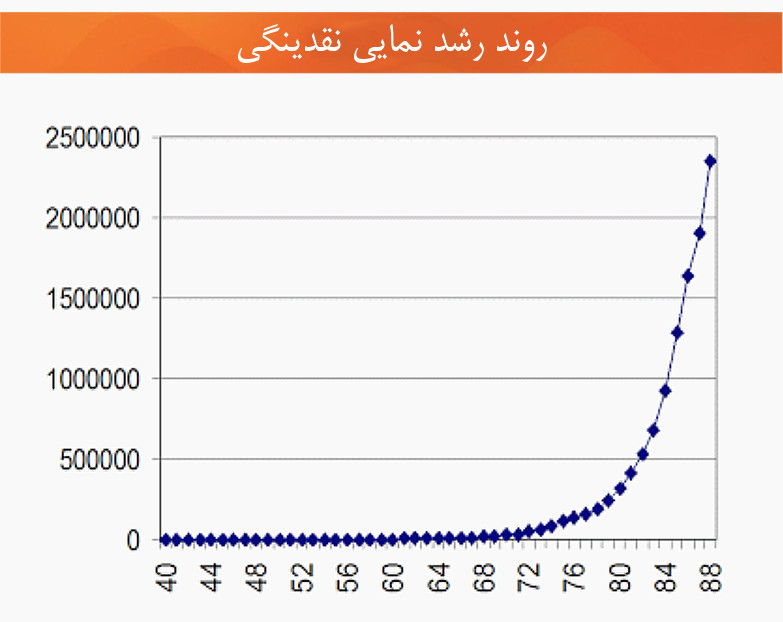

همانطور که در نمودار پایین مشاهده میکنید، روند رشد نقدینگی در کشور ما پس از شکلگیری پول و بانک مرکزی، حالتی صعودی داشت و به صعود خود در سالهای اخیر نیز ادامه داده است.

آثاری که از نابسامانی پولی به جامعه منتقل میشود مانند یک سونامی نیست که بهطور ناگهانی همهچیز را ازاینرو بهآنرو کند؛ بلکه اثر آن همچون سمی مهلک است که بهصورت وسیع در تمام بخشها رسوخ کرده و همهجا را بهشدت تخریب میکند.

اين اثر بهصورت ايجاد تغييرهاي ناخواسته در ميزان پورتفوي نقدي جامعه و برانگيختن انطباقهاي ناخواسته در تركيب داراييهاي خانوارها، مشاهده ميشوند. به این معنی که خانوارها باید دائما خود را با شرایط جدیدی که برای نقدینگی در کشور پیشآمده است، منطبق سازند.

از سوی دیگر تغییرات پیشبینیناپذیر در میزان نقدینگی، کمکم برای دولتها تبدیل به یک قاعده رفتاری میشود تا بتوانند از طریق افزایش مکرر آن، هم از حق آقایی استفاده و هم بهطور پیوسته و مداوم، مقدار بیشتری از منابع حقیقی جامعه را تصاحب کنند.

از بابت مقاله آموزنده تون بسیار بسیار ممنون . امروز حق آقایی و تصاحب پیوسته دولت بر منابع حقیقی جامعه رو به شکل بسیار واضحی متوجه شدم .

آقای یازدهم = دولت

خیلی خوب بود.استفاده کردم.

در کل محتوای خوبی تولید می کنید و سایت خوبی دارید.

درود بر شما

بسیار تاثیر گذار بود. مرحبا

درود به شرفت