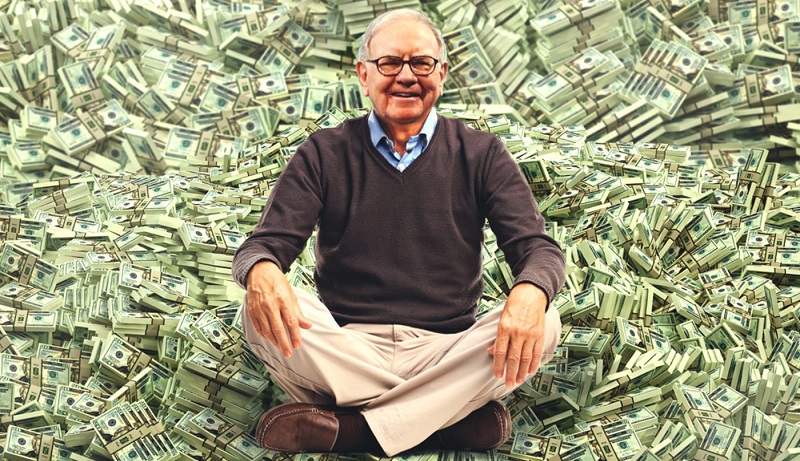

وارن بافت میلیاردر آمریکایی و مدیرعامل هلدینگ برکشایر هاتاوی، یکی از موفقترین سهامداران و سرمایهگذاران تمام دوران است و بسیاری از سرمایهگذاران آرزوی تکرار موفقیتهای او را دارند.

ثروت خالص او ۸۸٫۹ میلیارد دلار گزارش شده و از دسامبر ۲۰۱۹، بافت به چهارمین فرد ثروتمند در جهان تبدیل شده است.

بنابراین، غافلگیرکننده نیست که چرا رویکرد او به سرمایهگذاری تا این حد محبوبیت پیدا کرده است.

خبر خوب اما این است که همه میتوانند اصولی که وارن بافت برای انتخاب سهام استفاده میکند را یاد گرفته و از آنها در استراتژیهای سرمایهگذاری خود استفاده کنند.

در ادامه به هشت اصل مهم در سرمایهگذاری که این میلیاردر آمریکایی بهکار میبندد، اشاره شده است.

۱- با نگاه بلندمدت سرمایهگذاری کنید

استراتژی وارن بافت مبتنی بر سرمایهگذاری با نگاه بلندمدت است و او این اصل مهم را از آموزگار مالیاش، بنجامین گراهام آموخته است.

بهگفته گراهام، این اصل شامل خرید سهام با قیمتهای کمتر از ارزش ذاتی و نگه داشتن آنها تا زمانی که به ارزش واقعی میرسند، است.

بنابراین طبق آنچه وارن بافت میگوید، برای کسب بازدهی بالاتر، بهتر است سهامِ خریداریشده را فراموش کنید. در صنعت خدمات مالی از این اصل بهعنوان ذهنیت خرید و نگه داشتن یاد میشود.

از دیدگاه بافت، خریدوفروش دائمی سهام باعث کاهش درصد قابل توجهی از بازدهی سرمایهگذاری شما در قالب مالیات و کارمزد میشود.

۲- داشتن پرتفوی بیش از حد متنوع، ایده خوبی نیست

درحالیکه بیشتر سرمایهگذارانِ آگاه، اهمیت تنوع پرتفو را درک میکنند، اما متاسفانه بسیاری از مدیران سرمایهگذاری، تئوری تنوعِ بیش از حد را ترویج میکنند. این روند در نهایت مجموعِ درآمدها آنها را افزایش میدهد و نه سود شما را.

در نتیجه، بسیاری از سرمایهگذاران، بهدلیل نگرانی از اینکه ممکن است یک سهم، باعث کاهش مجموعِ سود آنها شود، رویکرد تنوعِ بیش از حد را در سبد سرمایهگذاری خود در پیش میگیرند.

بهعقیده بافت، کسانی که اطلاعاتِ زیادی درباره سرمایهگذاری ندارند، سبد سهام خود را بیش از حد متنوع میکنند. در نهایت باید گفت، از دیدگاه او، این میزان از تنوع، شما را به سهامداری با نگاهِ میانمدت تبدیل میکند.

اگرچه مفهوم تنوعبخشی به پرتفو، راهی برای کاهش نوسانات محسوب میشود، اما باید این نکته را در نظر گرفت که تنوعِ بیش از حد بازدهی شما را کاهش میدهد؛ چرا که شما در معرض ریسک بازار قرار دارید و با تنوع سهم نمیتوان این ریسک را حذف کرد.

از دیدگاه سرمایهگذاران بزرگ، سبدی با پنج تا ۱۲ سهم میتواند یک سبد سرمایهگذاری معقول باشد. با این تعداد سهم، ضمن آنکه ریسک را به حداقل میرسانید، میتوانید بیشترین سود را کسب کنید.

قانون اول وارن بافت در سرمایهگذاری از این قرار است: هرگز پول خود را از دست ندهید.

و قانون دوم: هرگز قانون شماره یک را فراموش نکنید.

۳- ابتدا بر روی خودتان سرمایهگذاری کنید

بهگفته بافت، بهترین سرمایهگذاری که شما میتوانید انجام دهید، سرمایهگذاری بر روی خودتان است. از هر طریقی که ممکن است در جهت توسعه تواناییهایتان بهره ببرید که در نهایت منجر به مولد بودن خواهد شد.

بافت همچنین معتقد است که یکی از بزرگترین چالشها در هنگام سرمایهگذاری در بازار سهام، نداشتن اعتماد به تصمیمات سرمایهگذاریتان است. این اتفاق غالبا ریشه در عدم آگاهی یا تخصص در مورد ریسکهای بازار دارد.

با در نظر گرفتن این موضوع، کاملا منطقی خواهد بود اگر ابتدا با شرکت در کلاسهای آموزشی در زمینه سرمایهگذاری و معاملهگری شروع کنید تا در بلندمدت به موفقیت مورد نظر دست یابید.

[imp content=”وارن بافت ترجیح میدهد، قیمت عادلانهای را برای سهام یک شرکت بزرگ بپردازد تا قیمتی پایین برای یک شرکت متوسط.”]

چرا زمانِ ارزشمند خود را با امید به پیروزی هدر دهید، وقتی میتوانید با اندکی صبر و کسب دانش سرمایهگذاری را شروع کنید؟

متاسفانه بسیاری از افراد، برخلاف آنچه که بافت میگوید عمل کرده و به کارگزاریها، گزارشهای بازار سهام و نکاتی که دوستان و اعضای خانواده میگویند، تکیه میکنند.

در واقع، اگر به دیگران تکیه کنید و از آنها بپرسید که چه سهامی بخرید، همچنان خود را در معرض تصمیمگیریهای احساسی قرار دادهاید که بههیچوجه، روشی موثر برای موفقیت در بازار سرمایه نیست.

اما با سرمایهگذاری بر روی خود و کسبِ دانش، بر ترستان غلبه خواهید کرد. در واقع، ترس از شکست یا ترس از اشتباه با دستیابی به دانش برطرف میشود. غلبه بر ترس شما را به ثروتی بلندمدت و پایدار میرساند.

۴- سهام شرکتهای باکیفیت را بخرید

وارن بافت به سرمایهگذاری در شرکتهای باکیفیت اعتقاد دارد. او ترجیح میدهد، قیمت عادلانهای را برای سهام یک شرکت بزرگ بپردازد تا قیمتی پایین برای یک شرکت متوسط.

اما عمدتا اشتها برای سرمایهگذاری در شرکتهای بزرگ و شناختهشده کاهش یافته؛ بهطوریکه بسیاری از سرمایهگذاران خرید سهام شرکتهای کوچک را ترجیح میدهند. استدلالشان هم این است که اگر بازار دچار سقوط شود، ارزش این سهمها با ریزشِ کمتری مواجه خواهند شد.

اما چنین اعتقادی برای سرمایهگذاران هزینه بالایی دارد و معمولا مانع از سودآوری بیشتر میشود؛ چرا که بیشتر بهجای خرید سهام شرکتهای بزرگ و باکیفیت به معاملات سوداگرانه میپردازند.

با تمرکز بر کیفیت بهجای کمیت، سود بیشتری نصیب شما میشود. تجربه نشان داده است که بیشتر معاملهگرانی که در بازار سرمایه شکست میخورند، خرید سهام ارزانقیمتِ شرکتهای معمولی را به خرید سهامِ شرکتهای مهم ترجیح میدهند.

۵- بر روی شرکتها و صنایعی که با آنها آشنا هستید، سرمایهگذاری کنید

اگرچه این نکته کاملا معقول بهنظر میرسد، اما متاسفانه بسیاری از افراد تنها با اتکا به گمانهزنی و بدون آشناییِ کامل، دست به سرمایهگذاریهایی مانند خرید و فروش ارزهای رمزنگاریشده میزنند که برایشان گران تمام میشود.

اما بافت در این زمینه هشدار میدهد و میگوید، هرگز نباید دست روی سرمایهگذاریهایی بگذارید که با آنها بهطور کامل آشنا نیستید.

قبل از خرید سهام یک شرکت باید درباره عملکرد آن برای کسب درآمد و همچنین مهمترین عواملی که بر آن صنعت تاثیرگذار است، تحقیق کنید. وارن بافت میگوید، اگر ظرف مدت ۱۰ دقیقه نتواند به این پرسشها پاسخ دهد، به ارزیابی شرکت یا صنعت دیگری بر همین اساس میپردازد.

[imp content=”بیش از ۹۰ درصد از معاملهگران و سرمایهگذاران نمیدانند که چگونه ضرر و زیانهای خود را به حداقل برسانند.”]

اغلب اوقات، افراد در بازارها یا شرکتهایی که آنها را بهخوبی نمیشناسند، سرمایهگذاری میکنند و همین امر موجب تصمیمگیریهای احساسی و در نهایت بازدهیِ کمتر میشود.

اگر دانش لازم برای ارزیابی و درک عملکرد بازار یا ریسکهای سرمایهگذاری را ندارید، بهترین کار این است که به ۲۰ سهام برتر و مهمِ بازار بسنده کنید. این سهام عمدتا کمترین ریسک را دارند و به شما برای کسب ثروت بلندمدت و پایدار کمک میکنند.

۶- خرید سهام در واقع خریدِ بخشی از یک کسبوکار است

تصور کنید که در فروشگاهی در حال خرید اثاثیه برای منزلتان هستید. بهطور خودکار در مورد رقابت این بازار، تامینکنندگان، قیمتها و غیره فکر میکنید. هم موقعیت مکانی آن فروشگاه خاص و هم موقعیت رقابتی آن را در بازار در نظر خواهید گرفت.

در بازار سهام هم دقیقا همین اتفاق رخ میدهد. هنگام خرید سهم باید بتوانید این اطلاعات را با استفاده از تحلیلهای تکنیکال و فاندامنتال بررسی کرده و اطمینان حاصل کنید که در شرکتهای باکیفیتی در حال سرمایهگذاری هستید.

متاسفانه افراد زیادی با بورس و خرید و فروش سهام مانند کازینو رفتار کرده و بهنوعی با پول خود قمار میکنند. این اتفاق همواره در زمان بحرانهای مالی، رونق و رکودها رخ داده است. در هر کدام از این دورهها تعداد قابل توجهی از سرمایهگذاران بر روی داراییهایی سرمایهگذاری کردند که از ارزش ذاتی ناچیزی برخوردار بودند.

با کسبِ دانش مناسب اما میتوانید از چنین اشتباهات پرهزینهای جلوگیری کنید. با داشتن نگاه بلندمدت و ریسکِ کمتر، حتی نسبت به متخصصان بازار و افرادی که در ازای دریافت پول، مدیریتِ سرمایهگذاری شما را برعهده میگیرند، سودِ بیشتری به جیب میزنید.

نظم و مسئولیتپذیری دو ویژگی مهمِ معاملهگران ماهر است.

۷- ریسک خود را مدیریت کنید

قانون اول وارن بافت در سرمایهگذاری از این قرار است: هرگز پول خود را از دست ندهید.

و قانون دوم: هرگز قانون شماره یک را فراموش نکنید.

بر اساس یکی دیگر از نقل قولهای مهم او، عدم توانایی در مدیریت ریسک بهدلیل نداشتن دانش درباره کاری که انجامش میدهید، رخ میدهد.

واقعیت این است که اگرچه اکثریت افرادی که در بازار سرمایه فعال هستند، در سطحی عقلانی مدیریت ریسک را میفهمند، اما معدودی از سرمایهگذاران قادرند آن را بهخوبی و درستی انجام دهند.

بیش از ۹۰ درصد از معاملهگران و سرمایهگذاران نمیدانند که چگونه ضرر و زیانهای خود را به حداقل برسانند.

به بیان دیگر، بسیاری از افراد میدانند که چگونه سهام بخرند، اما تعداد کمی از این موضوع آگاهند که چطور بفروشند و در نتیجه سرمایه خود را از دست میدهند. چون آنها نمیتوانند جلوی ضرر را بگیرند.

بهگفته بافت، زمانی که یک شرکت، دیگر مطابق معیارهای او عمل نکند، او سهام شرکت را میفروشد. بنابراین توصیه میشود، وقتی که ریسکِ نگه داشتنِ سهمی بالا میرود، بهدنبال بهانه برای نگه داشتنِ آن سهم نگردید.

اینکه متوجه شوید، چه زمانی باید برای فروش اقدام کنید، به ماندگاری شما در بازار سرمایه منجر میشود.

۸- از اشتباهات خود بیاموزید و پیشرفت کنید

شاید برای شما غافلگیرکننده باشد، اما وارن بافت هم اشتباه میکند. تفاوت او با دیگر سرمایهگذاران در این است که بافت از اشتباهاتش درس میگیرد.

توصیه بافت این است که تمامی اشتباهات خود در بازار سرمایه را جایی ثبت کنید تا مطمئن شوید که آن اشتباه دیگر هرگز تکرار نمیشود.

نوشتن این اشتباهات در واقع روشی است برای اینکه مسئولیت تصمیمگیریهایتان را برعهده بگیرید. زیرا غالبا افراد ترجیح میدهند این موارد را نادیده بگیرند.

نظم و مسئولیتپذیری دو ویژگی مهمِ معاملهگران ماهر است.

بافت همچنین میگوید: باید این درسها را با فرزندان و نوههای خود بهاشتراک بگذارید تا این اشتباهات هیچگاه ادامه نیابند.

نظریه این بابا که میگه ده سال سهمتو نگه دار کاملا اشتباهه،

بلکه سهم رو باید در همه مدیریت کرد.

سهم رو باید تا زمانیکه بازدهی داره سهامداری کرد

و به محض اینکه دچار تشنج شد فروخت،نه اینکه ده سال صبر کنی توی این ده سال این سهم میتونه بارها دچار افت و خیز بشه

پس باید گفت یک سهم خوب رو میتونی ده سال نگه داری بشرط اینکه مدام مدیریت کنی و در زمان لازم بفروشی و بخری ، نه اینکه ده سال همینطوری رهاش کنی

ترشی نخوری یه چیمیشی

عالی بود این مطلب… مرسی

قابل توجه عزیزانی که میگن اینجا ایرانه سرمایه گذاری بر اساس ارزش ذاتی و بلند مدت همه جای دنیا جواب میده می تونید از بزرگان سرمایه گذاری بپرسید.

آقا من فقط اينه میدونم اگر وارن بافت ایران بود، الان معتاد بود و نهایتش ی پیکان مدل 79 سوار بود، و بشدت هم منتظر سهام عدالتش بود که 60 درصدشو بفروشه بره بنزین بزنه به پیکان

من روی ارزهای دیجیتال سرمایهگذاری میکنم با توجه به توصیههای وارن بافت

برادر وارن بافت مخالف پروپاقرصه ارز های دیجیتاله

منم اگه تو آمریکا بودم و پدرم هم تاجر و سیاستمدار و نماینده کنگره بود با نگاه بلند مدت میخریدم و سهام خریداری شده رو فراموش میکردم. اصلا سهام رو برای آخرت میخریدم.

بله تو ایران بهتر از هرجای دنیا میشه پول در آورد.چون دولت پول زیادی به مملکت تزریق میکنه.پس پول وجود دارد اما اینکه به چه سرعت و توسط چه کسانی این پولهای کلان گم میشود باز دست خود دولته که به یه عده از افراد میفهمونه که این پولها به چه سمتی میرن و همون افرادی که زرنگن سریع خودشونو میکشونن همون سمت .چند موردش هم همین قضییه دلار .بنزین و طلا.مثل این قضیه که میگن فلانی یه شبه پولدار شد.بله اون تو همون مسیر قرار داشت دولت بهش کمک کرد که سرمایه دار بشه. مثلا یه دامدار کسی که با عرضه محصول خود یه زندگی معمولی داشت با یه شک تورمی سرمایه اش چند برابر شد.بله دولتی که پولهای خورد برای گذران زندگی افراد با درامد کم به جامعه تزریق میکند در اصل داره کمک میکنه تورم به وجود بیاد .و این پولهای خورد به جیب سرمایه داران سرازیر بشه .تو ایران سرمایه هست فقط راه بدست اوردنشو پیدا کنید.

باید با معیارهای کشور خودمون سرمایه گذاری کرد وگرنه جا می مونید

کلا تو دوتا سرمایه خارجی سرمایه گذاری کردم که ما رو به خاک سیاه کشوند .این اخری که فوین بود که بدتر از همه بود و با کلاشی و دروغ مردم رو فریب داد .دیگه گول بورسهای خارجی و کلاش رو نمی خوریم .

سپاسازدانشافزاییبورسیتان

محمدزاده