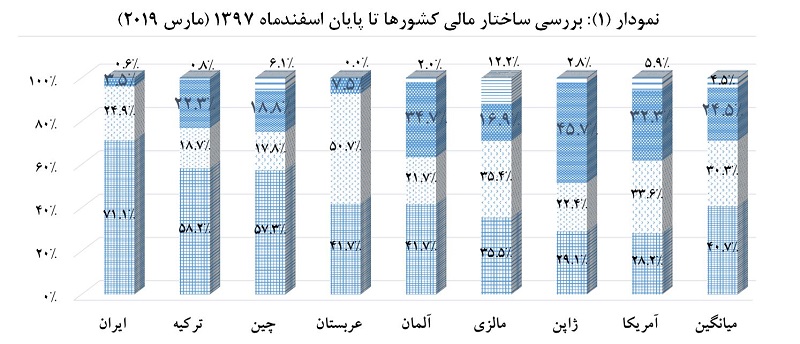

توضيح اجمالي: بررسی ساختار مالی کشورها تا پایان اسفندماه 1397 (مارس 2019) نشان میدهد، میانگین جهانی سهم مانده اوراق بدهی دولتی و نهادهای مالی از کل تامین مالی حدود 24.5 درصد است، این رقم برای کشورهایی مانند ژاپن، آلمان، آمریکا، ترکیه، چین، مالزی و عربستان به ترتیب 45.7، 34.7، 32.3، 22.3، 18.8، 16.9 و 7.5 درصد است این درحالی است که این رقم برای ایران 3.5 درصد است که ظرفیت خوبی برای تامین مالی کشور است.

اگر دولت، کسری بودجه خود را با انتشار اوراق تامین نماید از پولی شدن کسری بودجه جلوگیری خواهد شد و بانک مرکزی بسته به چرخههای حراج ، بازده و سررسید اوراق میتواند از رشد نقدینگی کاسته و حتی روند آن را معکوس نماید به عبارتی بانک مرکزی با انتشار و غلتاندن اوراق جدید (برای بازپرداخت اصل و سود اوراق قبلی) نقدینگی را از بازار جمع کرده و با هزینهکرد آن، نقدینگی را به بازار بر میگرداند لذا حجم نقدینگی ثابت خواهد بود. از طرفی انتشار این اوراق مانع افزایش بدهی دولت به بانکها و بانک مرکزی و به تبع آن تعدیل افزایش پایه پولی خواهد شد.

نمودار (1): بررسی ساختار مالی کشورها تا پایان اسفندماه 1397 (مارس 2019)

نکات کلیدی: اوراق بهادار خزانهداری در طبقهبندی اوراق بهادار قابل معامله بوده و در بازارهاي خاص خود دادوستد میشوند و از نقدشوندگی بالا، ریسک کم و امکان معامله مکرر برخوردار هستند. ایالات متحده آمریکا یکی از کشورهایی است که بیشترین منابع مالی بدهیهای عمومی دولت را از طریق اوراق بهادار خزانهداری تامین میکند و از کشورهای پیشرو در طراحی انواع اوراق و الگوهای زمانبندی حراج است بهطوریکه در سال 2018 در قالب 284 حراج عمومی به مبلغی بالغ بر 2/10 تریلیون دلار اوراق با سررسیدهای متفاوت صادر و به سرمایهگذاران نهادی و حقیقی فروخته است. در ادامه انواع اوراق بهادار خزانهداری آمریکا برای الگوبرداری بومی تشریح میشود.

انواع اوراق بهادار خزانهداری: اوراق خزانهداری آمریکا آمیزهای از اسنادخزانه (با سررسید 4 تا 52 هفته)، اوراق خزانه (با سررسید 2 تا 10 سال)، اوراق قرضه خزانه (با سررسید 30 سال)، اوراق لینک شده به تورم ( با سررسید 5، 10 و 30 سال) و اوراق با نرخ بهره شناور (با سررسید 2 سال) است. چرخههای حراج اوراق خزانهداری بهطور منظم و طبق برنامه مشخصی انجام میشود و به طور معمول زمان اعلامیه حراج و انتشار 1 تا 7 روز است.

روشهای فروش اوراق بهادار خزانهداری: انتشار اوراق از طریق اعلامیه حراج (شامل جزئیات مقدار اوراق ارائه شده، تاریخ حراج، تاریخ انتشار، تاریخ سرررسید، شرایط و ضوابط ارائه اوراق، نوع حراج اعم از رقابتی یا غیررقابتی و سایر اطلاعات مرتبط) به اطلاع عموم میرسد و سپس خریداران میتوانند پیشنهادهای خرید خود را به طور مستقیم، با حساب کاربری یا از طریق یک کارگزاری، فروشنده یا موسسه مالی ارائه دهند.

الگوی زمانبندی حراج اوراق بهادار خزانهداری: در انتشار اوراق ضروری است طیف متنوعی از اوراق متناسب با سلایق و نیازهای مختلف طراحی و ارایه شود. در این راستا در جدول زیر الگوی زمانبندی پیشنهادی برای چرخههای حراج انواع اوراق بهادار خزانهداری ایران ارائه شده است.

*در بازگشایی مجدد اوراق، بسته به سیاست پولی و مالی دولت، مبالغ اضافی از همان اوراق عرضه اولیه ارائه میشود و یا این اوراق با سررسید و نرخ کوپن اوراق اصلی ولی با تاریخ انتشار و قیمت خرید متفاوت، عرضه میشود.شایان ذکر است اگر روز انتشار پنجشنبه یا جمعه یا مصادف با ایام تعطیل باشد اولین روزکاری بعد اوراق صادر خواهد شد.

جمعبندی:

مهمترین حراج در اوراق بهادار خزانهداری، اسنادخزانه است که توانایی سنجش قدرت تقاضا و انتظارات بازار را فراهم میکند. این اسناد همان اوراقی است که بانک مرکزی با خرید یا فروش آن، سعی در کنترل نقدینگی و هدایت نرخ بهره بازار به سمت نرخ بهره هدف را دارد.

اوراق بهادار خزانهداری امکان دخالت بانک مرکزی در بازار پول را فراهم میکند به طور مثال در شرایط تورمی، فروش اوراق بهادار توسط بانک مرکزی با نرخ بهره بالاتر از نرخ بهره بین بانکی انجام میشود و بانکی که ذخایر اضافی دارد ترجیح میدهد به جای سپردهگذاری در بازار بین بانکی، اوراق بهادار خریداری نماید.

این امر موجب کاهش عرضه پول در اقتصاد، افزایش نرخهای سود پسانداز،افزایش نرخهای بهره استقراض و افزایش نرخهای بهره وامها میشود. از طرفی در شرایط رکودی، بانک مرکزی خرید اوراق بهادار با نرخ پایینتر از نرخ بهره بین بانکی را در دستور کار قرار میدهد و بانکی که اوراق بهادار دارد ترجیح میدهد برای سپردهگذاری در بازار بین بانکی، اوراق خود را به فروش برساند. این موضوع موجب افزایش عرضه پول در اقتصاد، کاهش نرخهای سود پسانداز، کاهش نرخهای بهره استقراض و کاهش نرخهای بهره وامها میشود.

پیشنهادهایی برای ایران:

- با توجه به اینکه در انتشار اوراق، الزامات استقراض دولت، سیاستهای تأمین مالی، زمان و نحوه اقدام مجلس در محدودکردن بدهیها، میتواند بر الگوی حراج تاثیر گذاشته و آن را تغییر و یا به تأخیر بیاندازد، ضروری است در این زمینه، هماهنگی لازم بین وزارت امور اقتصادی و دارایی، سازمان برنامه و بودجه، بانک مرکزی و مجلس وجود داشته باشد.

- بررسی تجارب کشورها نشان میدهد که قیمتها قبل از حراج کاهش و پس از حراج افزایش مییابد لذا ضروری است ریسکهای قیمت و سایر عوامل مخدوش کننده احتمالی که بر انتشار و مبادله اوراق در بازار اولیه یا ثانویه موثر است، شناسایی و از آنها جلوگیری شود.

- انتظار بر این است که افزایش جذابیت اوراق و انجام عملیات بازار باز از سوی بانک مرکزی به تدریج نرخ سود را در بازار بین بانکی متاثر کند و براساس ساختار زمانی، نرخهای بهره بلندمدت را کاهش دهد که این امر میتواند سبب کاهش نرخ سود اوراق بدهی جدید شود. لذا، اعمال سياستهای پولی مناسب، ضمن تامین مالی دولت، موجب كنترل و مهار نقدينگی خواهد شد و سياستگذار پولی را قادر میسازد تا ثبات قيمتها و رشد اقتصادی را فراهم نماید. از جمله مواردی که میتواند در انتشار اوراق موثر باشد ابزارسازی، بازارسازی و بازارگردانی مناسب از سوی بانک مرکزی است. همچنین توسعه و تنوع در انواع صندوقهای سرمایهگذاری و صندوقهای قابل معامله (ETF) ؛ رتبهبندی صندوقها و فرهنگسازی مردم جهت سرمایهگذاری در صندوقها نیز می تواند در این زمینه موثر باشد.