یکی از ابزارهایی که در روزهای پرتلاطم بازار میتواند نوعی بیمه برای معاملهگران باشد، قرارداد اختیار خرید و اختیار فروش است. در روزهای اخیر هم در جهت افزایش اعتماد معاملهگران حقیقی به بازار بورس، این قراردادها توجه زیادی را جلب کردهاند.

به همین دلیل ما در این مقاله به بسط این دو مطلب میپردازیم.

تعریف اختیار خرید و اختیار فروش

در تعریف فنی اختیار خرید (Call Option) و اختیار فروش (Put Option) یا در کل اختیار معامله (Option) یک ابزار مشتقه در بازارهای مالی است که اختیار خرید یا اختیار فروش یک دارایی مشخص را به خریدار قرارداد اختیار خرید یا خریدار اختیار فروش میدهد.

اما درک این تعریف فنی خصوصا برای کسانی که در بازار سهام تازه وارد هستند سخت است. پس بگذارید با یک مثال جلو برویم.

اختیار فروش سهم فملی

در حال حاضر یعنی ۷ مهر سال ۹۹ قیمت سهم فملی 2920 تومان است. میدانیم که بازار در حال حاضر روند منفی دارد و همین قیمت هم در کف قیمت امروز است و 96 میلیون صف فروش پشت آن وجود دارد.

کمابیش همه میدانیم که اصلاح فعلی بازار تمام میشود و احتمالا در چند ماه آینده شاهد رشد بازار باشم. طبق محاسبات و تحلیلهای ما هم همین سهم فملی میتواند قبل از عید سال ۱۴۰۰ مثلا تا ۴ هزار تومان رشد کند.

اما بازار منفی است. با اینکه میدانیم بازار رشد میکند و تحلیلهای ما هم نشان میدهد که سهم فملی تا ۴ هزار تومان رشد میکند اما کمی شک هم نداریم؛ زیرا تحلیلهای تکنیکال در بهترین حالت تا ۸۰ درصد دقت دارند و تحلیلهای بنیادی با اینکه مطمئنتر هستند، اما ترسیم یک خط زمانی در آنها کار راحتی نیست. مگر در حالتی که شما بخواهید سرمایهگذاری طولانیمدت چندساله انجام دهید.

در این حالت یک اطلاعیه عرضه اوراق اختیار فروش فملی منتشر میشود. سررسید این اوراق ۱۵ فروردین ۱۴۰۰ و قیمت تضمینی خرید فملی نیز در آن ۴ هزار تومان است.

هر قرارداد اختیار فروش فملی تضمینکننده خرید ۱۰۰۰ سهم است و برای خرید آن نیز شما باید به ازای هر سهم ۱۰۰ تومان پول پرداخت کنید.

شما ۲ برگه قرارداد اختیار فروش فملی معادل اختیار فروش ۲۰۰۰ هزار سهم را میخرید. برای خرید این دوبرگه مبلغ ۲۰۰ هزار تومان نیز پرداخت میکنید. از آنسو از بازار سهام ۲۰۰۰ سهم خود فملی را هم میخرید. ارزش خرید شما با احتساب قیمت 2920 تومانی هر سهم، برابر ۵ میلیون و ۸۴۰ هزار تومان میشود.

در برگه اختیار فروش، فروشنده این اوراق (الکترونیکی) حق اختیار فروش سهم فملی در تاریخ ۱۵ فروردین ۹۹ را با قیمت ۴ هزار تومان به ازای هر سهم به شما داده است. شما میتوانید از این حق خود استفاده بکنید یا نکنید. برگه اختیار فروش است و اختیار فروش دست شما است.

حال فرض کنید به تاریخ ۱۵ فرودین ۱۴۰۰ که سررسید این قرارداد اختیار فروش است رسیدهایم. چند اتفاق میتواند رخ دهد.

۱- قیمت سهم فملی کمتر از ۴ هزار تومان است

مثلا در این تاریخ قیمت سهم فملی ۳۷۰۰ تومان است. در این حالت شما میتوانید از اختیار فروش خود استفاده کنید. فروشنده این قرارداد اختیار فروش نیز طبق این قرارداد باید سهم فملی را در این تاریخ با قیمت ۴ هزار تومان از شما بخرد.

در این حالت شما با سرمایهگذاری ۶ میلیون و ۴۰ هزار تومان، به سود ۱ میلیون و ۹۶۰ هزارتومانی رسیدهاید؛ یعنی ۳۳ درصد سود کردهاید.

۲- قیمت سهم فملی بیشتر از ۴ هزار تومان است

فرض کنید در تاریخ سررسید قرارداد اختیار فروش، قیمت سهم فملی ۴۵۰۰ تومان است. در این حالت شما ۲۰۰۰ هزار سهم خود را میفروشید و ۲ میلیون و ۹۶۰ هزار تومان معادل ۴۹ درصد سود میکنید.

چون قیمت سهم بالاتر از قیمت خرید در قرارداد اختیار فروش است، شما قرارداد خود را اجرا یا اعمال (Excercise) نمیکنید.

در این سناریو فرضی شما با ۲۰۰ هزار تومان هزینه بیشتر، بهنوعی خرید خود را بیمه میکنید.

در قرارداد اختیار فروش اگر قیمت سهم در زمان سررسید، بالاتر از قیمت خرید قرارداد باشد، شما از ۲۰۰ هزارتومانی که برای خرید اوراق قرارداد اختیار فروش پرداخت کردهاید، میگذرید. این پول همان اجرت فروشنده قرارداد و سودی است که فروشنده از این قرارداد میبرد.

۳- قیمت فملی کمتر از 2920 تومان است

اگر سهام فملی در طول این زمان روند منفی داشته باشد و قیمت آن به کمتر از ۲۹۲۰ تومان که در موقع ارائه قراردادهای اختیار فروش بود، برسد، فروشنده این قرارداد دچار زیان میشود؛ اما درهرصورت مثل مورد اول مجبور است ۲۰۰۰ سهم فملی شما را به قیمت ۴ هزار تومان بخرد.

خرید یک قرارداد اختیار فروش ریسک خرید را برای خریدار سهم شدیدا کاهش میدهد. این در حالی است که ریسک فروش قرارداد اختیار خرید برای فروشنده، بسیار زیاد است.

به همین دلیل همزمانی که چنین قراردادهای فروخته میشوند، معمولا نشانهای از منفی بودن روند آینده بازار هستند و حس بازار (Sentient) هنگامیکه چنین قراردادهایی فروخته میشوند شدیدا منفی

است. یکی از اهداف فروش این اوراق هم جلب اعتماد سرمایهگذاران حقیقی به بازار است.

اگر سهم در تاریخ سررسید قیمتی کمتر از قیمت خرید قرارداد داشته باشد، عملا فروشنده قرارداد باید مابهالتفاوت قیمت خرید در اوراق با قیمت روز سهم را پرداخت کند. اگر در مثال بالا این مابهالتفاوت بیشتر از ۱۰۰ تومان باشد، فروشنده قرارداد از فروش قرارداد اختیار فروش ضرر کرده است. اگر هم کمتر باشد، فروشنده نیز به حداقلی از سود رسیده است.

در هر حالت شما بهعنوان خریدار قرارداد اختیار فروش میتوانید با پرداخت اجرت قرارداد، سود خود از بابت خرید یک سهم را تضمین کنید.

قرارداد اختیار خرید

در قرارداد اختیار خرید برعکس قرارداد اختیار فروش، اختیار خرید یک کالا یا دارایی به خریدار قرارداد اختیار خرید داده میشود. در این قرارداد، خریدار میتواند در صورت خواست قرارداد را اجرا یا اعمال کند و فروشنده قرارداد اختیار خرید متعهد شده است که کالایی را در قیمت مشخصشده در قرارداد به خریدار بفروشد.

قرارداد اختیار خرید فولاد

فرض کنید بازار صعودی است؛ اما شما شک دارید. میتوانید سهم فولاد را که امروز در قیمت 1793 تومان در صف فروش است، بخرید. پیشبینی و تحلیلهای شما نشان میدهد که این قیمت سهم در چند ماه آینده تا ۳ هزار تومان هم رشد میکند.

اما بازار مدتی است که صعودی است و انتظار یک اصلاح دارید. خرید سهم فولاد در این شرایط کمی ریسکش زیاد است.

دوباره خبر عرضه قرارداد اختیار خرید سهم فولاد به سررسید ۱۵ فروردین ۱۴۰۰ میرسد. قیمت فروش تضمینی در این قرارداد ۲۶۰۰ تومان است. هر قرارداد اختیار خرید شامل ۱۰۰۰ هزار سهم و قیمت هر اختیار خرید این سهم در قرارداد فوق ۵۰ تومان است.

شما دو قرارداد اختیار خرید برای خرید ۲۰۰۰ هزار سهم فولاد را میخرید. شما برای خرید این قرارداد 100 هزار تومان پول میدهید.

در موقع سررسید قرارداد اختیار خرید دو حالت ممکن است پیش آید.

۱- قیمت سهم فولاد کمتر از ۲۶۰۰ تومان است

فرض کنید موقع سررسید قرارداد اختیار خرید سهم فولاد رسیده است. قیمت سهم ۲۳۰۰ تومان است. در این حالت شما هیچ کاری نمیکنید و صرفا ۱۰۰ هزار تومان ضرر میکنید.

این ۱۰۰ هزار تومان هم که اجرت فروشنده قرارداد اختیار خرید است در حساب فروشنده قرارداد میماند و عملا سود او میشود.

۲- قیمت سهم فولاد بیشتر از ۲۶۰۰ تومان است

فرض کنید در موعد سررسید قرارداد اختیار خرید، سهم فولاد با قیمت ۳۲۰۰ تومان در حال معامله است. در این حالت شما درخواست اعمال قرارداد اختیار خرید را به فروشنده میدهید.

در این حالت فروشنده موظف است تعداد ۲۰۰۰ سهم فولاد را با قیمت ۲۶۰۰ تومان که در قرارداد ثبتشده به شما بفروشد. شما پول معادل این ۲۰۰۰ هزار سهم یعنی ۵ میلیون و ۲۰۰ هزار تومان را میپردازید و بعدازآن همین سهم را به قیمت معاملاتی آن روز یعنی ۳۲۰۰ تومان میفروشید و یکمیلیون ۲۰۰ هزار تومان سود میکنید.

اگر هم نخواستید صبر میکنید که سهم فولاد بیشتر بالا برود. نکته اینجاست که چون شما حتی در همین شرایط هم سهم فولاد را با قیمتی بهمراتب کمتر از قیمت بازار خریدهاید، سود چشمگیری نصیبتان میشود.

در این حالت کل مبلغ پرداختی شما ۵ میلیون و ۲۰۰ هزار تومان برای خرید سهم فولاد و ۱۰۰ هزار تومان برای خرید قرارداد اختیار خرید فولاد است. با در نظر گرفتن اینها شما ۲۲ درصد سود میکنید.

معامله اوراق اختیار خرید و اختیار فروش

شما میتوانید حتی پیش از تاریخ سررسید قرارداد اختیار خرید یا اختیار فروش، آن را به کس دیگری بفروشید. در این صورت میتوانید سهمهای پایه این قراردادها را هم مستقل از وضعیت اختیار خرید یا اختیار فروش معامله کنید.

با اینکه ارزش قراردادهای اختیار خرید و اختیار فروش، هنگام عرضه آنها تعیین میشود اما هنگام با معامله این اوراق بین سهامداران ممکن است قیمت آنها تغییر کند.

معمولا هم معاملات این قراردادها بدون دامنه نوسان انجام میگیرد؛ اما بااینهمه قیمت آنها تنها تا جایی میتواند بالا برود که برای دارنده قرارداد هنگام درخواست اجرای آنها، همچنان سودده باشد. البته محدودیت قانونی در این مورد وجود ندارد اما منطقی نیست که چنین اوراقی در این قیمتها معامله شود.

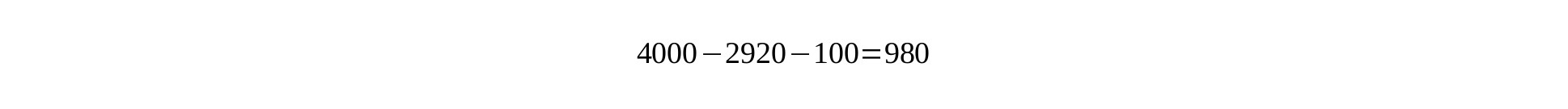

در مثال ابتدایی قبل قیمت معاملهای قرارداد اختیار فروش فملی حداکثر میتواند تا ۹۸۰ تومان به ازای هر سهم در قرارداد اختیار فروش بالا برود. این رقم را به این صورت میتوان محاسبه کرد.

زیرا پیشازاین، اجرای قرارداد اختیار فروش دیگر برای خریدار سودی به همراه ندارد.

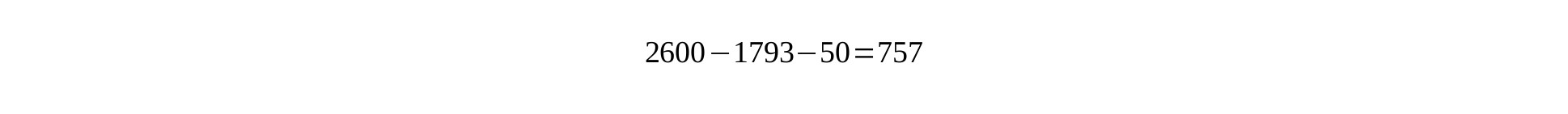

در مثال دوم نیز قیمت معاملهای قرارداد اختیار خرید سهم فولاد نیز حداکثر میتواند تا ۷۵۷ تومان بالا برود.

زیرا دوباره اجرای قرارداد اختیار خرید در قیمتهای بالاتر از این برای خریدار سودی به همراه ندارد.

ابزارهای مشتقّه

با توجه به همه اینها میبینیم که قیمت اوراق قرارداد اختیار خرید یا اختیار فروش تنها میتواند تا جایی بالا برود که قیمت سهم پایه آن تعیین میکند. به چنین اوراقی که قیمت آنها بر پایه قیمت دارایی دیگری تعیین میشود، ابزارهای مشتقّه (Derivative) یا قراردادهای مشتقه میگویند.

از جمله دیگر ابزارهای مشتقه میتوان به قراردادهای آتی سکه، گندم و دیگر کالاهای تحت معامله در بورس کالا اشاره کرد. قیمت معاملاتی این قراردادهای آتی هم دوباره بر پایه کالاهای پایه آن مثل سکه و گندم تعیین میشود.

انواع قراردادهای اختیار معامله

قراردادهای اختیار خرید و اختیار فروش یا در حالت کلی قراردادهای اختیار معامله اولین بار در سال ۱۹۷۳ در «بورس اختیار معامله شیکاگو» ایجاد شدند. بعدها این معاملات به بخش مهمی از معاملات بازارهای بورس و معاملات ابزارهای مشتقه تبدیل شدند.

در دنیا سه نوع قرارداد اختیار معامله وجود دارد.

قرارداد اختیار معامله نوع آمریکایی (American Style):

در این نوع قرارداد اختیار معامله، خریدار میتواند در هر روزی پیش از سررسید قرارداد، درخواست اعمال قرارداد را بدهد؛ یعنی خریدار میتواند از زمان خرید قرارداد اختیار معامله تا پیش از روز سررسید قرارداد، از فروشنده درخواست کند که قرارداد را اعمال کرده و به تعهد خرید یا فروش خود عمل کند.

قرارداد اختیار معامله نوع اروپایی (European Style):

در این قرارداد خریدار قرارداد اختیار معامله تنها میتواند در روز سررسید درخواست اعمال قرارداد دهد و فروشنده قرارداد ملزم است تنها در این روز به تعهد خرید یا فروش خود عمل کند.

قراردادهای اختیار معامله نوع برمودان (Bermudan Style):

در این قرارداد اختیار معامله، خریدار میتواند در چند تاریخ معینشده، درخواست اعمال قرارداد بدهد و فروشنده هم باید تنها در این روزها به تعهد خرید یا فروش خود عمل کند.

قراردادهای اختیار خرید یا اختیار فروش در ایران معمولا از نوع اروپایی هستند. هرچند ممکن است نوع برمودان هم استفاده شود.

چگونه قرارداد اختیار خرید یا اختیار فروش بخریم؟

شما نمیتوانید صرفا با داشتن یک کد بورسی و حساب کاربری کارگزاریها، وارد یک قرارداد اختیار معامله شوید. بلکه باید به کارگزار خود درخواست دهید که برایتان یک حساب اختیار معامله باز کند.

پسازآن میتوانید با سامانهای که کارگزاری در اختیارتان قرار میدهد، پول واریز کنید و این قرارداد را بخرید، بفروشید یا اعمال کنید.

اعمال قراردادهای اختیار معامله توسط اتاق پایاپای شرکت سپردهگذاری مرکزی اوراق بهادار و تسویه وجوه انجام میگیرد؛ اما شما بهعنوان مشتری و معاملهگر نیازی ندارید با این اتاق ارتباط داشته باشید.

مسئولیت اجرای عملیات بر عهده کارگزاری است که کد معاملاتی اختیار معامله را به شما داده است. شما درخواستهای خود را به کارگزارتان میفرستید.

همچنین برای وارد شدن به این قراردادها باید یک وجه تضمین نیز از طرف خریدار و فروشنده قرارداد در اتاق پایاپای گذارده شود. همین عملیات هم توسط کارگزار شما انجام میگیرد.

همچنین لازم به ذکر است که در حال حاضر روی تعداد انگشتشماری از سهمها قرارداد اختیار خرید و اختیار فروش عرضه میشود.

البته معاملات اختیار خرید و اختیار فروش قوانین خاص خود را دارد. شما میتوانید این قوانین را از اینجا دانلود کنید. همچنین درصورتیکه در این مورد سوالی دارید که ما در این مقاله به آن پاسخ ندادیم، به این فایل که از طرف سازمان بورس تهیهشده، مراجعه کنید.

عالی بود

بالاخره فهمیدیم کاربرد این اوراق چیه

خیلی مفید بود. با تشکر از شما

خیلی مفید بود

عالی بود ممنون

اقا منظور از خرید اون 2000سهم از فملی در بازار بورس اجباری است یعنی اکر2000 سهم اختیار فروش گرفتی باید معادل انهم در بازار بخری منظور اون جمله چیه وچرا 2برگ سهام یعنی 1000قابل قبول نیست

سلام.خیلی ممنون که ازهمه اساتیدروانترتوضیح دادید.واقعابرای کسی که تازه وارده جامیفته بازم تشکر

سلام. میشه لطفن در مورد تفاوت اوراق تبعی و اختیار خرید توضیح بدهید. چون هر دو دارای تاریخ و قیمت اعمال هستند و به نظر میرسد یکی باشند ولی در سایت tse.ir در قسمت لیست نمادهای معاملاتی، اوراق تبعی و اختیار خرید در دو فهرست جداگانه قرار داده شده اند. می خواستم بدانم علت چیست؟

سلام

درباره حکم شرعی این گونه معاملات ظاهرا خلاف شرع است چون من قصد دارم وارد این معاملات شوم دسست نگه داشتم

نظرتان چیست

آیا واقعا خلاف شرع است معاملات آپشن

مطلب تون مفید بود. فقط چرا هر روز این قدر بالا پائین میشه. و میگن اگه ندارین آخر سر دچار ضرر میشین

احححححسنت

خیلی ساده و عالی توضیح داده بودین

مثال هم ک عالی.

یه سایت دیگه قبلش رفته بودم ، مغزم داش ارور 404 میداد…