چند روز پیش یکی از دوستانم از من پرسید «به نظر تو بهتر است با حقوقم چهکار کنم؟» پاسخ دادن به این سوال نیاز به فکر نداشت. بیدرنگ گفتم «به نظر من بهترین کار این است که حقوقت را بدهی به من!» دوستم خندید و درخواست کرد که یک جواب جدی به او بدهم. اما من اصلا شوخی نداشتم. هر کس فکر میکند بهترین کار این است که ما پولهایمان را به او بدهیم. تمام پولهایمان تا ریال آخر. وقتی دوستم متوجه شد که شوخی نمیکنم گفت «این کار بیشک تو را خوشحال میکند، اما به نظر تو بهتر است با پولهایم چهکار کنم که بیشترین خوشحالی و رضایت نصیبم شود؟» این سوال متفاوتی بود و به جوابی متفاوت نیاز داشت. سوالی که در این مقاله به آن پاسخ میدهیم.

بهراستی باید با درآمد خود چهکار کنیم؟ چطور آدمهایی با هوش و استعدادی کمتر از ما به ثروت میرسند و عدهای بیاندازه باهوش و سختکوش تا همیشه در تنگدستی باقی میمانند؟ چطور یک نفر ثروتی فراوان (مثل ارث) را در مدتزمانی کوتاه تباه میکند و شخصی دیگر در مدتزمانی کوتاه موفق میشود ثروتی قابلتوجه بیافریند؟ آیا همهچیز به بخت و اقبال برمیگردد و رابطهای میان تلاش و میزان ثروت وجود ندارد؟ آیا علم اقتصاد پاسخی برای این سوال پیدا کرده است؟ آیا همه میتوانند ثروتمند شوند یا پولدار شدن یک عده حتما به فقیر شدن عدهای دیگر نیاز دارد؟

تولیدکنندگان وسوسه

بار دیگر به سوال دوستم برگردیم. سوال اول این بود که به نظر من بهتر است او با پولهایش چهکار کند؟ و سوال دوم این بود که به نظر من بهتر است او با پولهایش چهکار کند تا بیشترین خوشحالی را بهدست بیاورد؟ جواب خندهدار و سادهلوحانهای که من به سوال اول دادم، جوابی است که تمام مردم در زندگی واقعی به ما میدهند.

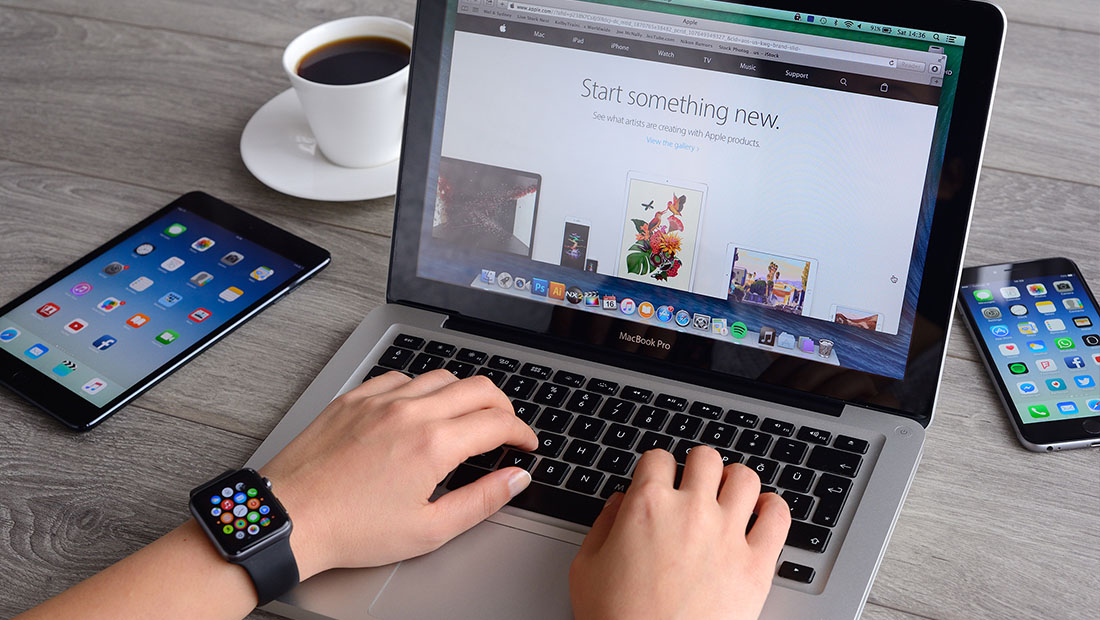

از نظر شرکت اپل، بهترین کاری که ما میتوانیم با پولهایمان بکنیم خرید آیفون نو، ایرپاد، مکبوک، اپل واچ و دیگر محصولات وسوسهانگیز اپل است. شرکت سونی اما نسخهای متفاوت برای خوشحالی دارد. پلیاستیشن، عینک ویآر، بازیهای متنوع، دستههای بازی، دوربین سهبعدی و هزاران ابزار سرگرمی دیگر. مدیر صندوق سرمایهگذاری پیشنهاد میکند پولمان را در صندوق آنها بگذاریم و صاحب صنعت میگوید سرمایهگذاری در بخش صنعت بهترین انتخاب است.

فهرست محصولات جذاب اپل پایان ندارد.

همه در هر شغلی که باشند باور دارند ما باید پولهایمان را به آنها بدهیم. آنها بیش از آن که به تولید کالاهای موردنیاز ما بپردازند، سعی در تولید وسوسه دارند. در غیر این صورت چه دلیلی دارد ما آیفون هزار دلاری 2017 خود را با مدل 2018 عوض کنیم؟ درحالی که هنوز از یخچال و تلویزیون سال 2007 استفاده میکنیم؟ صنعت یخچال پایدارتر و پیشرفتهتر از صنعت تلفن همراه نیست. تنها تفاوت در میزان وسوسهای است که تولیدکنندههای موبایل ایجاد کردهاند.

اگر تبلیغات و وسوسههای رنگارنگ با شعار «پولهایتان را بدهید به ما» بگذریم، میتوانیم از خود بپرسیم که بهترین کاری که میتوانیم با درآمد خود بکنیم که به بیشترین میزان خوشحالی برسیم چیست؟ سوال سادهای نیست و طبیعتا برای هر کس به نسخهای منحصربهفرد نیاز داریم. خوشبختی برای یک عاشق فوتبال با شخص دیگری که به طبیعت علاقهمند است، نسخهای مشابه ندارد. اما در تمام آدمها میشود عنصری مشترک برای بهترین نحوه خرج کردن پول پیدا کرد.

اقتصاد کلان و نفرین منابع

کشورها خیلی بهتر از مردم عادی میدانند که بهتر است با پولهایشان چهکار کنند. این مسئله در سطح کلان (مثل اقتصاد نروژ) بیشتر به بحث گذاشته شده و به نتایج بهتری رسیده است. طبیعتا دولت نروژ در مقایسه با من به تیم اقتصادی بهتری دسترسی دارد. همچنین بررسی دقیق وضعیت یک کشور بیشتر از بررسی وضعیت زندگی شخصی من توجیه اقتصادی دارد.

اقتصاددانهای کلان به این نتیجه رسیدهاند که خرج کردن مستقیم پول نفت (یا هر منبع دیگر) نتیجهای جز فقر و فلاکت و به تعویق افتادن توسعه ندارد. برای همین به درآمد حاصل از منابع خدادادی لقب «نفرین منابع» دادهاند. منابعی مثل نفت، گاز، الماس، طلا و زغالسنگ از جمله منابعی هستند که به بیماری هلندی منجر میشوند.

[imp content=”اقتصاددانهای به این نتیجه رسیدهاند که خرج کردن مستقیم پول نفت (یا هر منبع دیگر) نتیجهای جز فقر و فلاکت و به تعویق افتادن توسعه ندارد.”]

هنوز برای عده زیادی از ایرانیها سوال است که چرا کشوری که روی نفت خوابیده، با مشکلات اقتصادی دستوپنجه نرم میکند؟ سوالی که از بیاطلاعی در مورد بیماری هلندی ناشی میشود. پاسخ بسیار ساده است. اگر همه اعضای خانواده در خانه بمانند، به استراحت بپردازند و زندگی را از راه فروش لوازم منزل بگذرانند، با مشکلات اقتصادی متعدد روبرو خواهند شد. برای آنها سوال میشود چطور ما که مبلغ زیادی ارث گرفتیم به این فلاکت افتادیم؟

نمیشود با فروش یخچال و تلویزیون زندگی چرخاند. تنها توجیه برای فروش یخچال، خریدن یخچال بهتر، یا خریدن ابزاری سرمایهای است که با درآمد حاصل از آن بعدها یخچالی بهتر خریداری کنیم. وضعیت یک کشور هم به همین شکل است. پول نفت اگر وارد صنعت شود، به سرمایهگذاری تبدیل شود و درآمد حاصل از آن به اقتصاد کشور ورود کند، نفرین منبع خنثی میشود. اما ورود مستقیم ارز نفتی به اقتصاد، همهچیز را نابود خواهد کرد.

منبعی که در اختیار ما است

شاید به نظر برسد دلارهای نفتی و نفرین منبع ربطی به سوال اول ما ندارد. چرا باید خرج کردن حقوق دریافتی را با وضعیت اقتصادی کشورهای نفتخیز مقایسه کنیم؟ شاید در مورد ارث یا وسایل منزل موضوع روشن باشد. اما درآمد حاصل از کار چه ربطی به فروش منابع دارد؟

برای روشن شدن موضوع باید توجه کنیم که حقوق ما، درآمد حاصل از فروش منبعی متناهی به نام زمان است. ما زمان خود را میفروشیم و در مقابل پول میگیریم. منبعی که دیر یا زود ته میکشد و در دوران بازنشستگی ما دیگر قادر به فروش آن نخواهیم بود.

البته لازم است اعتراف کنیم که «قیاس» اقتصاد یک کشور با درآمد شخصی کار صحیحی نیست. شرایط اقتصادی یک کشور با وضعیت مالی شخصی تفاوت دارد. هدف ما استدلال قیاسی نبود. بلکه نفرین منبع نفتی را در مقام «تمثیل» با وضعیت مالی شخصی مقایسه میکنیم.

اما این گزاره درست است که خرج کردن مستقیم تمام حقوق ما، به مشکلات اقتصادی در بلندمدت ختم میشود. به همین دلیل سعی میکنیم از کشورهایی مثل نروژ راهنمایی بگیریم و به راهکاری برسیم که بتواند ما را به آزادی مالی برساند و از شر نفرین منابع خلاص کند.

چطور از شر این نفرین خلاص شویم

کشورهای توسعهیافتهای که منابع طبیعی دارند، دریافتند که تزریق مستقیم دلارهای نفتی (یا هر منبع دیگر) نمیتواند به توسعه و رفاه عمومی منجر شود. ایرانیها باید این رویا را که در خانه بخوابند و پول نفت بینشان تقسیم شود و بتوانند با این پول خودرو و تلویزیون بخرند، برای همیشه فراموش کنند.

این که بتوانیم با خرج کردن حقوق ماهیانه سه یا چهار میلیون تومان، به رفاه و توسعه برسیم هم تصوری باطل است. بهخصوص که وسوسه شرکتها با محصولات جذاب و دوستداشتنیشان هرگز به پایان نخواهد رسید. اگر پول زیادی را برای خرید آخرین محصولات فناوری خرج کنیم، چند سال بعد ما میمانیم و ابزارهای قدیمی و بهدردنخوری که باید بهروز شوند.

با حقوق کارمندی هرگز نمیتوانیم به رویاهای خود برسیم.

بهترین راه برای رهایی از نفرین منبع، سرمایهگذاری پولی است که کسب میکنیم. در حالت ایدهآل اگر درآمد ما به صورت سرمایه به جریان بیفتد و پول حاصل از این سرمایهگذاری را خرج کنیم دیگر اسیر نفرین منبع نخواهیم بود. تصور کنید که من دویست میلیون تومان پول داشته باشم. اگر تمام پول خود را همین امروز خرج کنم، سال دیگر برای داشتن همین مقدار رفاه (با در نظر گرفتن تورم) به ماهیانه 20 میلیون تومان درآمد نیاز خواهم داشت.

اما اگر این پول را سرمایهگذاری کنم و بتوانم از آن ماهیانه 3 میلیون تومان پول در بیاورم، بعد از خرج این درآمد، هنوز سرمایه خود را در اختیار دارم. از طرفی در یک سرمایهگذاری معقول نگران تورم هم نیستم. هم مورد سرمایهگذاری متناسب با تورم گرانتر میشود و هم درآمد حاصل از آن. برای مثال اگر با این پول خانه بخرم و اجاره بدهم، هم قیمت خانه رشد خواهد کرد و هم مبلغ اجارهای که دریافت میکنم.

بهترین مورد سرمایهگذاری چیست؟

برای این سوال هر کس نظری دارد. بیشتر مردم قبل از هر چیز به فکر سود بانکی میافتند. از نظر متخصصین این سرمایهگذاری توجیه منطقی ندارد. معمولا سود بانکی با تورم اختلاف کمی دارد. اگر سود بانکی را خرج کنیم، اصل پولی که در بانک داریم (به خاطر تورم) کمارزشتر میشود.

سرمایهگذاری در مسکن هم ایرادهایی دارد. مهمترین مشکل تفاوت فاحش بین قیمت ملک نوساز و دهسال ساخت است. بعد از دهسال یا باید ملک را با افت ارزش بفروشید یا مبلغ زیادی را برای بازسازی خانه خرج کنید. درست است که بعد از دهسال قیمت خانه شما چندبرابر میشود. اما اگر قیمت ملک دهساله خود را با مورد مشابه نوساز مقایسه کنید، میتوانید افت ارزش دارایی خود را محاسبه کنید. از طرفی سرمایهگذاری در مسکن منفعت اجتماعی کمی دارد.

[imp content=”یکی دیگر از موقعیتهای بینظیر، سرمایهگذاری بر روی خودتان است. “]

یکی از بهترین مجراها برای سرمایهگذاری بازار سرمایه است. انتخاب مورد سرمایهگذاری به روحیه شخصی شما باز میگردد. میتوانید از صندوقهای سرمایهگذاری استفاده کنید. تحلیلگرهایی حرفهای بهصورت مداوم از دارایی شما محافظت میکنند. شاید بخواهید بر روی صندوقهای کالایی (مثل صندوق سکه) سرمایهگذاری کنید. اوراق قرضه (اوراق خزانه اسلامی، اوراق سلف موازی و اوراق مشارکت) بخرید. یا بهطور مستقیم بر روی شرکتهای موردعلاقه خود سرمایهگذاری کنید. انتخاب مورد سرمایهگذاری با توجه به میزان ریسکپذیری هر فرد متفاوت است.

یکی دیگر از موقعیتهای بینظیر، سرمایهگذاری بر روی خودتان است. کشورهای توسعهیافته پول حاصل از منابع خود را برای آموزش هزینه میکنند و باور دارند وضعیت مناسب آموزشی میتواند به توسعه ختم شود. شرکت در کلاسهای آموزشی، سفر و کسب تجربه، خریدن تجهیزات سرمایهای و درآمدزا و راهاندازی کسبوکار شخصی خیلی بیشتر از خرید گوشی و تلویزیون به رفاه پایدار شما کمک میکند.

با این پول اندک…

طبیعی است که با درآمد اندک نمیشود سرمایهگذاری کرد. اگر تمام حقوق ماهی دو میلیون تومان را هم سرمایهگذاری کنیم، در شرایط ایدهآل میتوانیم به حدود 200 هزار تومان سود ماهانه برسیم. با این پول بهسختی میشود زندگی کرد.

از طرف دیگر نمیتوانیم مخارجی مثل اجارهخانه، خرج خوراک و هزینه رفتوآمد را نادیده بگیریم. قبل از آن که به آزادی مالی برسیم و بتوانیم نفرین منابع را از روی خود برداریم، باید زنده بمانیم. همین موضوع حرکت به سمت توسعه فردی را دشوار میکند. خیلی سخت است امروز به خود فشار بیاوریم که سی سال دیگر به شرایط مطلوب برسیم. راستش را بخواهید این تغییر حتی برای کشورهای نفتخیز هم ساده نیست.

یکشبه نمیشود از کارمندی حقوقبگیر به سرمایهگذاری موفق تبدیل شد.

یکشبه نمیشود از کارمندی حقوقبگیر به سرمایهگذاری موفق تبدیل شد. اما میشود برای پیمودن مسیر برنامهریزی کرد. در دهسال اول میتوانیم 20% از حقوق خود را پسانداز کنیم. (400 هزار تومان برای حقوق دو میلیونی) بعد از این دوره میتوانیم درآمد خود را 25% برسانیم. (1.5 میلیون از حقوق شش میلیون تومانی) توجه کنید که بعد از ده سال درآمد ما خیلی بیشتر از رقمی است که در سالهای ابتدایی میگیریم.

ده سال سوم میتوانیم نزدیک به یکسوم حقوق خود را پسانداز کنیم. (چهار میلیون از درآمد 12 میلیون تومانی) بعد از این زمان و با شروع بازنشستگی درصد پسانداز کاهش پیدا میکند. دقت کنید که این درصد شامل سود حاصل از سرمایهگذاری هم میشود. توقع میرود در این زمان کسی که به پول امروز 12 میلیون حقوق میگیرد پساندازی 800 میلیون تومانی داشته باشد. کسب ماهانه 10 میلیون سود از این پسانداز کار سختی نیست.

رابطه تقریبی پسانداز با سن

- 25 تا 35 سالگی- درصد پسانداز: 20% از حقوق- هدف: داشتن پساندازی برابر با 2 برابر حقوق سالانه

- 35 تا 45 سالگی- درصد پسانداز: 25% از حقوق- هدف: داشتن پساندازی برابر با 4 برابر حقوق سالانه

- 45 تا 55 سالگی- درصد پسانداز: 33% از حقوق- هدف: داشتن پساندازی برابر با 6 برابر حقوق سالانه

- 55 تا 65 سالگی- درصد پسانداز: 20% از حقوق- هدف: داشتن پساندازی برابر با 8 برابر حقوق سالانه

- 65 تا 75 سالگی- درصد پسانداز: کمتر از 10% از حقوق- هدف: داشتن پساندازی برابر با 10 برابر حقوق سالانه

آیا من ثروتمندم؟

سوال بجایی است. گویا تنها کسی میتواند از اسرار ثروتمند شدن حرف بزند که ثروتمند شده باشد. اما من در حال حاضر در ده سال اول کار خود هستم و سعی میکنم هر ماه یکپنجم حقوق خود را پسانداز کنم. در این مدت سعی میکنم با بورس بیشتر آشنا شوم و بتوانم خود را برای مدیریت یک پرتفوی چند صد میلیون تومانی آماده کنم. من ثروتمند نیستم اما تلاش برای رهایی از نفرین منبع را شروع کردهام.

شما باید روش خود را پیدا کنید. یکی آرزو دارد رستوران خودش را داشته باشد. دیگری میخواهد فیلمساز شود. یکی از ملاک بودن لذت میبرد و دیگری از برگزاری تورهای گردشگری. بازار سرمایه هم زمینه موردعلاقه من است. در هر صورت میتوانیم با یک برنامهریزی درست، بعد از سن پنجاهسالگی به رویای خود برسیم. با هشتصد میلیون پسانداز (به پول امروز) میتوانید به ساخت فیلم، راهاندازی رستوران یا هر زمینه دلخواه دیگر بپردازید.

پیشاپیش برای شمایی که پولتان را در بورس سرمایه گذاری میکنید و به فنا میروید قبطه میخورم

متاسفانه رانت و فساد سیستمی موجب شده سرمایه گذاری به جز در ارز و طلا و تا حدودی ملک امکان پذیر نیست و بازار سهام نیز جز برای عده خودی ضررده است . عموم مردم ایران بسختی در حال پس انداز هستند و رشد پولهای ذخیره شده مردم در بانک ها موید همین است. اما بسته بودن فضای کشور و عدم امکان سرمایه گذاران خارجی ، موجبات حرکت ناگهانی این حجم عظیم پولهای راکد میشود که جز صدمه به اقتصاد و کاهش ارزش ملی و تورم تبعات دیگری ندارد. بطور مثال کاهش ناگهانی سود بانکی و واثرات آن بربازار ارز و طلا کاملا مشهود است. باامتنان

سرمایه گذاری را اجداد ما خوب دریافتند که همانا ذخیره طلاست .

سلام جالب بود واقعا

تو تورم را در نظر نمیگیری که پس انداز یعنی پول ملی به صفر میل میکند

ممنون که نظر دادین. فرض کنید من پولم رو روی یک شرکت که در حال رشده سرمایهگذاری کنم. به خاطر تورم سالبهسال قیمت شرکتی که مالکش هستم (ولو به اندازه یک سهم) افزایش پیدا میکنه، محصولی که شرکت میفروشه هم هر سال گرونتر میشه و سود سالانه من متناسب با تورم رشد میکنه. اگر پول رو زیر بالش بگذارم حرف شما درسته و تورم ارزش دارایی من رو میبلعه. برای همین باید موقعیت درستی برای سرمایهگذاری پیدا کنم. این موقعیت میتونه با توجه به روحیه هر فرد متفاوت باشه.