سیاستهای دولت در چند سال اخیر، نوسانهای ارزی، تورم، تحریم و هزاران عوامل دیگر باعث شدهاند تا درک درستی از ارزش واقعی پول کشورمان نداشته باشیم. اگر خودتان در این زمینه تحقیق کنید، بهسرعت متوجه میشوید که باوجود چندگانگی میان نرخ ارز رسمی اعلامشده توسط دولت و ارزهای دیگر مانند ارز نیما و درنهایت نرخ ارز بازار آزاد، معیار دقیقی برای سنجش ارزش پول خودمان یا بهطور دقیقتر سنجش قدرت خریدمان نداریم.

اما میتوانیم با مقایسه نرخ ارز کشورمان با دیگر کشورها و شاخصهای قیمت مصرفی، معیاری به نام نرخ واقعی موثر ارز را به دست آوریم تا بهوسیله آن درک بهتری از وضع ریال و قدرت خرید مردم داشته باشیم.

نرخ واقعی موثر چه نکاتی را روشن میکند؟

در ادامه این مقاله بعد از آشنایی با مفهوم نرخ موثر واقعی و عوامل موثر بر آن، متوجه میشویم که عوامل موثر بر تورم شدید فعلی و کاهش قدرت خرید مردم، عواملی مانند تحریمها یا قیمت دلار نیستند. بلکه عامل اصلی ضعف دولت در بحث سیاستگذاریهای مربوط به تولیدات داخلی، صادرات و واردات است.

نرخ واقعی موثر بهخوبی تاثیر این موارد را نشان میدهد اما در ادامه توضیح خواهیم داد که چرا به دلیل عدم شفافیت، نباید به ارقام رسمی اعتماد کرد و باید به اتفاقات گذشته توجه کنیم.

برای توضیح نرخ واقعی موثر ارز ابتدا مفاهیم مقدماتی را توضیح داده و درنهایت به وضعیت ریال در مقیاس جهانی خواهیم رسید.

نرخ اسمی قیمت ارز (NER)

برای توضیح مفهوم نرخ واقعی دلار، ابتدا باید نرخ اسمی را تعریف کنیم:

نرخ اسمی ارز (یا Nominal Exchange Rate) به هزینه مبادله ارز یک کشور با ارز کشوری دیگر گفته میشود. برای مثال اگر نرخ اسمی پوند انگلیس به دلار آمریکا برابر با 1£ = 2$ باشد، یعنی یک فرد انگلیسی میتواند درازای پرداخت یک پوند، دو دلار دریافت کند.

نرخ واقعی قیمت ارز (RER)

نرخ واقعی قیمت ارز یا (یا Real Exchange Rate) از قیمت نسبی کالاهای یک کشور به یک کشور دیگر به دست میآید؛ یعنی برای مثال نرخی که بهاندازهی آن یک فرد انگلیسی میتواند کالاهای خود را با کالاهای آمریکایی مبادله کند. برای به دست آوردن این نرخ کافی است قیمت یک کالای صادراتی را بر قیمت همان کالا که از کشور دیگر وارد میشود تقسیم کنید.

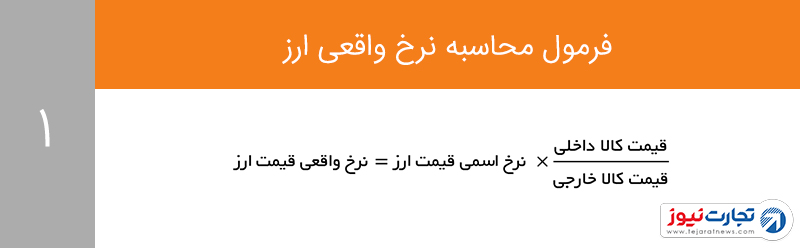

نرخ واقعی قیمت ارز را با فرمول زیر نشان میدهیم:

این فرمول نشان میدهد که نرخ واقعی ارز تحت تاثیر این دو عامل است:

- شاخص قیمتی یک کالا در کشور داخلی و خارجی

- نرخ اسمی مبادله ارز دو کشور (که در اینجا منظور ریال ایران و دلار آمریکا است)

در حال حاضر نرخ واقعی ارز به ما نشان میدهد که: اگر نرخ واقعی پایین باشد، کالاهای خارجی نسبتا گرانتر و کالاهای داخلی نسبتا ارزانتر هستند.

با این تعاریف متوجه میشویم که در حال حاضر نرخ واقعی قیمت ارز در ایران پایین است؛ زیرا برای شهروندان ایرانی، خرید کالاهای صادراتی دشوار بوده و ازنظر قیمت منطقی است که از کالاهای داخلی خرید کنند. برعکس این مثال هم صادق است: شاخص بیگمک نشان میدهد که ممکن است یک کالای یکسان در دو کشور مختلف قیمت متفاوتی داشته باشد، مثلا اگر معیار مقایسه را دلار در نظر بگیرید قیمت یک بیگمک در سوئیس بیشتر از آمریکا است و اگر فرد سوئیسی برگر خود را از آمریکا خریداری کند، هزینه کمتری متقبل میشود.

نرخ اسمی موثر ارز (NEER) و نرخ واقعی موثر ارز (REER)

نرخ اسمی موثر ارز (NEER) میزان تغییرات نرخ ارز یک کشور را در برابر شرکای دیگر تجاریاش را نسبت به سال پایه بررسی میکند. دلیل آنکه ما در اینجا نرخ اسمی موثر را معیار قرار نمیدهیم ایناست که در محاسبه تغییرات نرخ اسمی موثر حرفی از تغییرات قدرت خرید ارزها زده نمیشود؛ و بررسی کردن آن نتایج مشابهی مانند مقایسه بین نرخ ارز دو کشور را به ما میدهد. برای اینکه بدانیم قدرت خرید پول کشور ما در مقایسه با کشورهای دیگر در طول زمان چقدر تغییر داشته است باید به سراغ نرخ واقعی موثر ارز (REER) برویم.

[imp content=”برای اینکه بدانیم قدرت خرید پول کشور ما در مقایسه با کشورهای دیگر در طول زمان چقدر تغییر داشته است باید به سراغ نرخ واقعی موثر ارز (REER) برویم.”]

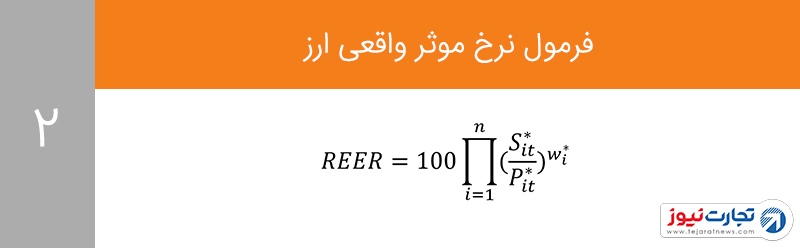

نرخ واقعی موثر ارز یک کشور با گرفتن میانگین هندسی نرخ اسمی موثر ارز بر یک شاخص قیمتی یا معیار تورمی محاسبه میشود که فرمول آن را مشاهده میکنید:

که در اینجا “REER” نرخ واقعی موثر ارز بوده و از تقسیم ارزش واحد پول کشور خودی (بر مبنای پول کشور iام) بر نسبت شاخص قیمتی کشور شریک تجاری به دست میآید. این نرخهای بهدستآمده هرکدام به توان وزنهای نرمال شدهی کشورهای شریک تجاری میرسد.

بحث خیلی تخصصی شد، میدانم! همه این فرمولها تنها به این جهت گفته شد تا چند نکته مشخص شود:

- نرخهای محاسبهشده بر اساس سال مبنا بوده و بهدرستی تغییرات نرخ ارز را نشان میدهند.

- در نظر گرفتن شاخصهای قیمتی کالاها باعث میشود تا درک درستی از تغییرات قدرت خرید داشته باشیم.

- به خاطر وزن دادهشده به نرخ ارز هر کشور بهصورت جداگانه، تغییرات قدرت خرید تنها به میزان مبادلات ما با کشور مدنظر محاسبه میشود. برای مثال، وزن دادهشده به نرخ کشورهای چین و امارات (که مبادلات زیادی با آنها داریم) بسیار بیشتر از کشورهایی مانند اندونزی و سنگاپور است.

حالا میتوانیم وضعیت نرخ واقعی موثر ارز ایران را در چند سال اخیر بررسی کنیم و بفهمیم که این تغییرات چه معنایی دارد.

چرا باید به نرخ واقعی موثر بیشتر اهمیت بدهیم

در حال حاضر معیار اصلی عموم برای سنجش قدرت خرید و کیفیت زندگی، قیمت دلار است. اما برای اینکه به شما نشان بدهم تکیه کردن بر چنین معیاری کاربردی نیست دو دلیل مطرح میکنم:

- همانطور که در مقدمه این مقاله گفته شد، به علت تعدد ارقام اعلامشده در ارتباط با دلار و همچنین نوسان شدید آنها، نمیتوان بر قیمت دلار اتکا کرد. انواع سیاستهای دولتی، مشکلات دسترسی ارزی به دلار و چندین دلیل دیگر باعث میشوند تا عدد اسمی اعلامشده و تاثیر واقعی آن بر قدرت خرید ارتباط کمتری داشته باشند.

- دلار تأثیرگذارترین نرخ ارزی جهانی است، اما لزوما تمامی مبادلات ما از قیمت آن تاثیر مستقیم نمیپذیرد. اگر بهجای قیمت دلار، به میزان تغییرات نرخ ارز کشورهای دیگر و بهخصوص کشورهایی که بیشترین میزان مبادله را با آنها داریم توجه کنیم میتوانیم تاثیرات کاذب قیمت دلار را از تاثیرات واقعی آن جدا کرده و بهطور دقیق به مسئله نگاه کنیم.

در رابطه با نرخ واقعی موثر ارز گفته شد که برای محاسبه آن از میانگین وزنی نرخ ارز کشورهای طرف معامله استفاده میشود. این نکته باعث میشود تا قدرت خرید ما بر اساس میزان مبادلات ما با یک نرخ ارزی خاص محاسبه شود. برای شما یک مثال میزنم:

فرض کنید که کشور ایران 70 درصد معاملات خود را با چین، 20 درصد را با روسیه و 10 درصد را با هند انجام میدهد. حالا اگر نرخ روبل روسیه 30 درصد افزایش پیدا کند، نرخ واقعی موثر 30 درصد کاهش پیدا نمیکند، بلکه میزان کاهش آن نسبت به میزان مبادلات کشور ما با روسیه محاسبه میشود.

ازآنجاییکه تمامی واردات ما به دلار وابسته نیست، پس نباید نرخ دلار را معیار اصلی قدرت خرید در نظر بگیریم. بهجای آن میتوانیم با تمرکز بر نرخ واقعی موثر ارز بر عواملی تمرکز کنیم که به طرز معنیداری بر قدرت خرید ما تاثیر گذاشتهاند.

وضعیت نرخ واقعی موثر ارز در ایران

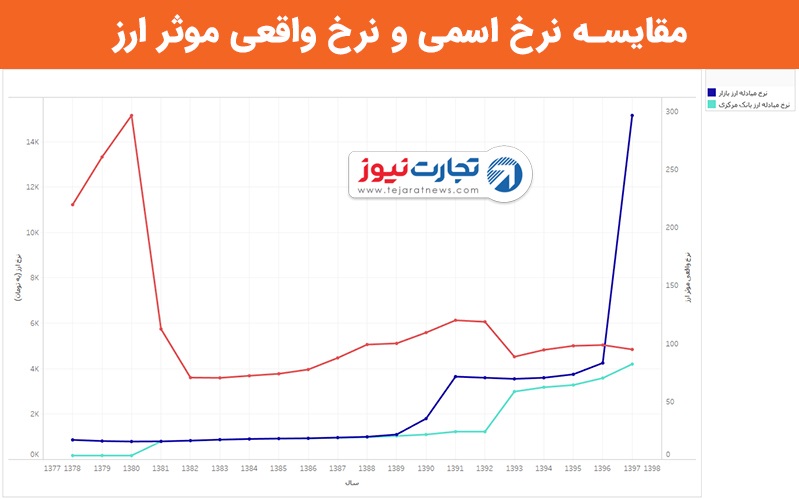

در قدم اول برای درک بهتر، نگاهی به جدول تغییرات نرخ اسمی ارز در مقایسه با تغییرات نرخ واقعی موثر ارز بیندازید:

هر چه نرخ واقعی موثر ارز بیشتر باشد توانایی خرید مردم بیشتر است؛ یعنی قدرت ریال نسبت به ارز دیگر کشورها بیشتر بوده و توانایی خرید کالاهای خارجی بیشتر شده است. اگر نرخ موثر واقعی پایین باشد، یعنی قدرت خرید ما برای کالاهای خارجی کاهشیافته و مردم تمایل به مصرف کالاهای داخلی پیدا میکنند.

[imp content=”هر چه نرخ واقعی موثر ارز بیشتر باشد توانایی خرید مردم بیشتر است؛ یعنی قدرت ریال نسبت به ارز دیگر کشورها بیشتر بوده و توانایی خرید کالاهای خارجی بیشتر شده است.”]

شاید بپرسید که چرا وقتی جهش شدیدی در افزایش نرخ دلار را شاهد بودیم، این تاثیر چشمگیر را در نرخ واقعی موثر مشاهده نمیکنیم؟

دلیل این اتفاق اعلام شدن نرخ رسمی ارز بهجای نرخ بازار آزاد و توسط بانک مرکزی است. اطلاعات نشان داده در اینجا، به علت اختلاف فاحش میان نرخ رسمی و نرخ آزاد یا قیمت واقعی دلار، در برخی برهههای زمانی حقیقت را راجع به تغییرات قدرت خرید نشان نمیدهد.

برای مثال در طی سالهای 1373 تا 1380 نرخ رسمی بانک مرکزی بر مقدار 175 تومان باقی ماند، درصورتیکه نرخ بازار آزاد و قیمت واقعی دلار طی این دوره هفتساله از 263 تومان به 792 تومان رسید؛ یعنی جهشی سه برابری که توجیهکننده رقم بسیار بالای نرخ واقعی موثر در سال 1380 است. بهترین سالهایی که میتوانیم از آنها برای معیار استفاده کنیم دورههای 1382 تا 1389 و باکمی اغماض سالهای 1394 تا 1396 هستند.

[imp content=”رشدهای ناگهانی در نمودار نشان میدهد که ریال نسبتبه دلار آمریکا بیشازاندازه ارزشگذاری شده است.”]

تحقیقات دانشگاهی انجامشده این حوزه در ایران شامل دادههای بعد از سال 1395 نمیشوند و ازآنجاییکه دادههای بینالمللی بر اساس نرخهای رسمی بانک مرکزی بهدستآمدهاند، نرخهای واقعی موثر نشان دادهشده در سال 1397 کاربردی نیستند. درواقع رشدهای ناگهانی در نمودار نشان میدهد که ریال نسبتبه دلار آمریکا بیشازاندازه ارزشگذاری شده است. همانطور که خودتان متوجه شدهاید، با نوسان نرخ ارز در سال اخیر، رفاه شهروندان بهشدت کاهشیافته و قدرت خرید افراد بسیار کم شده است. پس میتوانیم مطمئن باشیم که نرخ واقعی موثر ارز در حال حاضر بسیار کمتر از آن چیزی است که آمارهای بینالمللی نشان میدهد. اگر بخواهید درک کنید که این اختلاف چقدر است، سقوط نرخ موثر در سال 1380 تا 1384 نشانگر مناسبی است.

برای اینکه مرجعی برای مقایسه داشته باشیم، در نمودار پایین نرخ واقعی موثر ارز را برای ایران و آمریکا در کنار هم قرار دادهایم:

میبینیم در دورههایی که نرخ رسمی با نرخ بازار آزاد یا قیمت واقعی دلار تفاوت زیادی داشته است، به گفتهی نمودار ما باید رفاه بیشتری را نسبت به آمریکا تجربه میکردیم! درصورتیکه چنین اتفاقی حقیقت ندارد. نزدیک بودن دو نرخ موثر ایران و آمریکا در سال 1397 نیز باوجود اختلاف 11000 تومانی نرخ ارز رسمی با نرخ ارز بازار و قیمت واقعی دلار نشاندهنده حقیقت وحشتناکی است که با محاسبه صحیح نرخ موثر آشکار میشود. (نکته: لازم به ذکر است که تحریمهای معاملاتی یا تعرفههای واردات و صادرات بر نرخ واقعی موثر تاثیر گذار نیست و اثرات آنها در این معیار نشان داده نمیشود.)

اختلاف زیاد بین نرخ رسمی و نرخ بازار دلار بر محاسبات تاثیر میگذارد

همهی این دادهها مهر تاییدی هستند بر این فرضیه که سیاستهای ارزی دولت در حال حاضر جوابگو نیست؛ ارز 4200 تومانی نهتنها تاثیر مثبتی بر اقتصاد کشور نداشت، بلکه مشکلات دیگری را ایجاد کرد که در این مقاله وارد آنها نخواهیم شد. هدف این بررسیها این بود تا نشان بدهیم عوامل بهبود رفاه مردم و خلاصی از بحرانهای ارزی و تورمی، سیاستهای ساده و پیشپاافتادهای همچون ثابت نگاهداشتن نرخ اسمی ارز نیستند.

عوامل تأثیرگذار بر نرخ واقعی ارز

در اینجا این سوال مطرح میشود که چه عواملی بر نرخ واقعی موثر تأثیرگذارند؟ اهمیت این عوامل زمانی خود را نشان میدهند که بدانیم رشد نرخ واقعی موثر تا حد زیادی بر رفاه و قدرت خرید مردم تاثیر گذار است. تعدادی از این عوامل را بررسی میکنیم:

-

سیاستهای تجاری

یک نظریه سنتی در ارتباط با تعرفههای تجاری وجود دارد که کاهش سطح تعرفهها در یک اقتصاد کوچک منجر به کاهش قیمت داخلی کالاهای وارداتی شده و تقاضای آنها را افزایش میدهد که منجربه تضعیف نرخ واقعی ارز خواهدشد.

رشد واردات نرخ موثر واقعی ارز را تضعیف میکند

ضعف عمدهی این استدلال این است که چنین استدلالی ایستا بوده و آثار میاندورهای و نقش کالاهای غیرقابلمبادله را در نظر نمیگیرد. درحالیکه دولت میتواند با سیاستهای حمایتی درست، به شکل موانع تعرفهای یا غیر تعرفهای، قیمت نسبی کالاهای وارداتی را افزایش دهد و با فرض جانشین کردن کالاهای وارداتی در مصرف باعث افزایش تقاضا و قیمت کالاهای غیرقابلمبادله شود. در این حالت در بلندمدت واردات کاهشیافته و کسری حسابجاری کاهش پیدا میکند که مجموع این نکات ذکرشده درنهایت سبب تقویت نرخ واقعی ارز خواهد شد.

با توضیح این نکته است که یکی از ضعفهای اساسی دولت مشخص میشود، در حال حاضر به علت فساد شدید در بخشهای دولتی و غیردولتی، بسیاری از سیاستهای حمایتی دولت بهدرستی طراحی و اجرانشدهاند.

-

ترجیحات مصرفکنندگان

در حالت کلی گفته میشود که به دلیل وابستگی زیاد تقاضا کالاهای غیرقابلمبادله به درآمد، با افزایش درآمد مصرفکنندگان تقاضا و قیمت این نوع کالاها افزایشیافته و نرخ واقعی ارز تقویت میشود؛ اما این نکته همیشه در مورد کشورهای درحالتوسعهای مثل ایران صادق نیست، چراکه در این کشورها با افزایش درآمد یا ثروت مصرفکنندگان تقاضای کالاهای قابلمبادله (که بهطور عمده وارداتی هستند) افزایش پیدا میکند.

[imp content=”با افزایش درآمدهای حاصل از صدور نفت و افزایش مالیات بر واردات، نرخ واقعی ارز کاهش پیدا میکند؛”]

برای مثال در تحقیقی انجامشده در رابطه با “تاثیر تغییرات درآمدهای نفتی بر نرخ واقعی ارز در ایران (1378)” نشان داده میشود که با افزایش درآمدهای حاصل از صدور نفت و افزایش مالیات بر واردات، نرخ واقعی ارز کاهش پیدا میکند؛ که اگر پاراگراف قبلی را دوباره بخوانید، ارتباط این دو را متوجه میشوید؛ یعنی دوباره با رشد درآمد و ثروت مردم تقاضا افزایش پیداکرده، اما به دلیل پاسخگو نبودن تولید داخلی به تقاضا و عدم توانایی تولید تعدادی از کالاهای ضروری، واردات رشد کرده و نرخ واقعی ارز تضعیف میشود.

-

رشد بهرهوری

رشد بهرهوری در تولید کالاهای قابلمبادله، بهرهوری نیروی کار و درنتیجه دستمزدها را در بخش تولید افزایش میدهد. همچنین با فرض این نکته که نیروی کار بتواند بهراحتی در بخشهای مختلف جابهجا شود، قیمت کالاهای غیرقابلمبادله افزایشیافته و درنهایت نرخ واقعی ارز را در بلندمدت تقویت میکند.

چه انتظاری از آینده باید داشته باشیم؟

ازآنجاییکه رویکرد دولت برای برخورد با چنین مسائلی تغییر نکرده است، پیشبینی وضعیت پیش رو حداقل در کوتاهمدت، کار دشواری نیست و با نگاهی به نمودارها متوجه میشویم که این روند قرار است ادامه داشته باشد.

اما روزنهی امیدی هم دراینبین وجود دارد. اینکه امیدوار باشیم تا باوجود تحریمهای نفتی و کاهش ارزش پول، دیگر دولت و حتی خود مردم به این امر واقف شوند که راه خروج از بحران، راهکارهای کوتهبینانه و سطحی نیست و باید تغییرات اساسی و پایداری در خصوص تولیدات داخلی از طرف دولت صورت بگیرد. از طرف دیگر نیز به علت محدودیتهای ایجادشده، مردم هم بهمرورزمان زمینه را برای رشد محصولات داخلی فراهم میکنند؛ که اگر این مسیر بهدرستی پیش برود حتما با رشد تولید داخلی و درنهایت تقویت نرخ واقعی ارز ملی مواجه خواهیم شد.

بسیار عالی کارشناسی شده. همان رشد واقعی سرمایه مولد سرمایه معدنی توان اجرا سازی بستری واقعی برای جذب سرمایه گذاری خارجی چه در امور استخراج مواد اولیه وعدم خام فروشی در بلندمدت استخراج وتوان تولید مواد اولیه چه مصارف داخلی چه صادراتی در بخش انواع کالا جه با دوام چه مدت دار در بخش کشاورزی و صنعت گاز میعانات گازی و مشتقات نفت گازی حتی بخش انرژی غیر فسیلی و تجدید پذیر جذب سرمایه گذاری خارجی بصورت شفاف و برحسب منافع ملی دو طرف مقابل. ?

باسلام جناب من تازه کارصادرات رو میخام شروع کنم مثلا محصول من داخل ایران 2000000تومنه بخوام به مشتری خارجی قیمت بدم براساس دلار، باید اعلام کنم

به چه صورت باید حساب کنم

ممنونم خسته نباشید»

رضایی از اصفهان

بعضی وقتها اختلاف قیمت یک محصول در داخل کشور با خارج از کشور بیش از 50 درصد است ، حتما قبل از قیمت دادن ، قیمت جهانی و منطقه ای اون کالا را چک کنید و برای اینکار از یک بازرگان که به آن کشور صادرات حرفه ای دارد کمک بگیرید.

امکان دارد قیمت شما پایین باشد و اول که سود از دست می دهد و دوم باعث می شوید کار برای باقی تجار هم سخت تر شود .

لطفا دلار بکنید ۱۰۰۰تومن وبه امریکا نشان دهید که ولش ارزشی در ایران ندارد

چشم همین فردا اول وقت میکنیمش 1000 امر دیگه ای ندارید؟

مشگل بزرگ اقتصاد ايران آميزش احساسات بدون تعقل در بين دست اندركاران و تصميم گيران امور پولى كشور است ،ارزش اسكناس كه در دست مردم هميشه واقعى است و هنگام خريد طلا تعيين ميشود ،اما اداره كشوربا پرداخت دستمزد از يكسو تامين كالاى موردنياز مردم از سوى ديگر مقوله ديگر است ،امروز ميزان نقيدنگى و انباشت دارايي ريالى به دليل پرداخت بهره بانكى در ٤٠ سال گذشته مردم را به دارا و ندار تقسيم كرده ،با توجه به نرخ تورم هر ماه درصد مردم بدون پول شامل حقوق بگيران هم شاغل هم بازنشسته افزايش ميابد ،وبا فرمول هاى تكنيكال وعلمى اقتصادتغييرى در اين بخش بزرگ جمعيت ايجاد نخواهد كرد اما راه حل سوزاندن پول هاى انباشته شده در دردست اقليت جمعيت كشوراست ،با چاپ پول جديد با حجم كمتر و تعويض تنها ٥٠ درصدپول رايج ،يعنى كاهش نقيدنگى ،وهم زمان تعديل قيمت انرژى مبتنى به نرخ بينالمللى كه ميتواند كل هزينه جارى دولت را پوشش بدهد روزى ٦٠ مليون ليتر بنزين و روزى ٨٠مليون ليتر گازوييل ،اگر حجم پول كاهش يابد ارزش پول ملى درمقابل ارز خارجى افزايش مى يابد و قدرت خرىد حقوق بگيران را افزايش خواهد داد ،و براى سرمايه داران نقدى كه سال ها پول روى پول داشته اند كاهش ٥٠ درصد دارايي پول نقدشان مشگل ايجاد نخواهد كرد

اونایی که این تعاریف رو بدونن که احتیاجی به خوندن این مطالب ندارند ، یه افرادی مثل ماها که میخوایم فقط یه تعریف از این مقوله داشته باشیم میایم و این مطالب رو میخونیم . اما اینقدر به مطلب کش و قوس دادی و لقمه رو دور سرمون چرخوندی که آدم پشیمون میشه. میای یه کلمه رو بفهمی صدتا پرسش برات ایجاد میشع! مثل اینکه یه بچه بپرسه چه جوری میرن به ماه؟! بعد تو بیای و بخوای از قوانین جاذبه و گرانش و اینرسی و قانون اول ترمودینامیک و نیوتن و سیالات و سوخت موشک و قانون کار و توان و ….. براش بگی!!!!! نمیدونم چرا همه میخوان نشون بدن خیلی بلدن! نه آقا ماها بلد نیستیم اما نمیخوایمم اینجوری بفهمیم.

سلام.اگه بخوایم ساده تر محاسبه کنیم مثلا میگیم امروز دلار کانادا شده بفرض 12 هزار تومن به پول ایران بعد میایم مثلا من میخوام پول بفرستم ایران به مبلغ 300 دلار.اینجا 300 دلار ضرب در 12/000 میکنیم هر چی شد میشه پول ایران.یا مثلا مبلغ مشخصی داریم که میخوایم مثلا بفرستیم کانادا،میخوایم 300 دلار بشه نه بیشتر نه کمتر. میایم 300 تقسیم بر نرخ روز تومن ایران میکنیم مثلا گفتیم بفرض الان 12/000 تومن هست.میخوایم 3/000/000 میلیون به پول ایران بفرستیم کانادا.میایم این 3/000/000 رو تقسیم بر 12/000 هزار تومن میکنیم میشه 250 دلار.یعنی در واقع ما با فرستادن سه میلیون پول به کانادا داریم 250 دلار کانادا رو میفرستیم البته با توجه به نوسان نرخ ارز هستش که هر روز بالا و پایین میره.امیدوارم مفید بوده باشه واستون دوستان.

????

سلام ممنون بابت مطالب مفیدتون….به نظر شما پس انداز کردن دلار در آینده چه پیامدی داره؟ یعنی اگه از حقوق ماهیانه چند دلار در ماه پس انداز کنیم آیا در آینده با وجود صحبت هایی که داشتید مفید هست یا خیر؟….همونطور که مشخص شد کل اقتصاد ایران روی نفت هست و با تحریم نفت ضربه بزرگی به اقتصاد خورد…اگه به تولیدات داخلیه که ما داریم با دوچرخه میریم جلو اما کشورای اروپایی و آمریکایی دارن با لامبورگینی از ما سبقت میگیرن خیلی خوش بینانه به این قضیه نگاه کنیم تا صد سال آینده هم ما خود کفا نمیشیم….با این وضعیت سرمایه گذاری روی ارز دیجیتال رو پیشنهاد میدین یا دلار؟چون اگه دلار توی مملکت ما زیاد بشه هرچقد هم ارزش پول ما کم بشه روی مردم فشار وارد نمیشه….حداقل اگه تولیدات نداریم پول خارجی داریم….اگه راهنمایی کنید ممنون میشم.

با سلام

مطلب فوق بسیار مفید بود و اگر امکان دارد منابعی را جهت بررسی و تحقیق بیشتر برای کسانی که تمایل دارندمعرفی کنید ، ممنون می شوم.

سلام، خوشحالم که مقاله مفید بود برای شما

برای مطالعات بیشتر مقاله “عوامل موثر بر تغییرات نرخ ارز واقعی و تاثیر آن بر شاخص رقابت پذیری

در اقتصاد ایران” رو پیشنهاد میکنم، نوشته آقایان وحید منافی انور و فرهاد خدادادکاشی.

با جستجو اسم مقاله + PDF میتونید مقاله رو پیدا کنید.

سلام جناب آقای کرمی. مطلب بسیار مفید و دقیقی گردآوری کردید. خیلی متشکرم. خسته نباشید.

همين كه باعث شديد ما بيشتر به تفكر وادار شويم عالي بود

نتيجه اي كه من از تحليل گرفتم اين كه اداره اقتصادي كشور بسيار كيلويي و سياسي صورت ميگيرد بجاي علمي