همه ما موقع پول خرجکردن دچار خطاهای ذهنی و سوگیریهای شناختی میشویم. ما انسان هستیم و بیش از چیزی که تصور میکنیم از عوامل روانی تاثیر میگیریم. برای همین گاهی احساس میکنیم که دخلمان به خرجمان نمیخورد و هر اندازه که درآمد خود را بالاتر میبریم، دستمان تنگتر میشود!

ما انسانها برای برقراری ارتباط، دو نوع زبان داریم. زبان کامل و زبان ناقص. زبان کامل مثل زبان فارسی است که هم توانایی توصیف پیشرفت شغلی را دارد و هم قادر است در مورد ایثار شعر بگوید. این زبان با خطاهای زیادی روبهرو است. زیرا مردم درک مشابهی از واژههایی مثل رشد، گران، ارزنده، بخشش و آزادی ندارند.

زبان ناقص مثل ریاضیات از این خطاها مبرا است. (البته قرار است که مبرا باشد.) مثلا برنامه این است که همه ما از کلماتی مثل چهار، نصف و پنج درصد درکی مشابه داشته باشیم. اصلا پول برای همین به وجود آمد. تا بتوانیم هزینهها، قیمتها، بدهیها و مطالبات را عددی کنیم و با یک درک مشابه، جلوی اختلافات را بگیریم.

کمّیسازی قیمتها باعث شده که احساس کنیم بیخطا و بدون قضاوت هستیم. اما این فقط یک توهم است. اقتصاد رفتاری نشان میدهد که چطور در زبان ناقص، ما همچنان شاعرانه، غیردقیق و گاهی ابلهانه عمل میکنیم.

1- پول نجاتیافته، پول قربانی

نادر کارمند یک اداره است و هر روز بیست هزار تومان برای ناهار میپردازد. امروز یکی از همکارانش او را به ناهار دعوت میکند. نادر پیش خودش میگوید من که بیست هزار تومان ذخیره کردهام، بگذار با این پول یک بستنی خیلی خوب بخرم و فکر کنم این همان بیست تومانی است که باید برای ناهار میدادم. بعد از خوردن بستنی یادش میآید که میخواست برای دخترش مدادرنگی بخرد. کاش 20 تومان را نگه داشته بود.

بیشتر ما دچار این خطا میشویم. وقتی مخارج از توقع ما کمتر میشود، با پول ذخیرهشده بسیار غیرمنطقی رفتار میکنیم. مثلا با دوستان خود بیرون میرویم و پیشنهاد میکنیم که ناهار را مهمان ما باشند. باید 150 هزار تومان پول بدهیم. اما آنها دنگ خود را به ما میدهند. پیش خودمان میگوییم ما از این 100 هزار تومان گذشته بودیم و توقع نداشتیم به حسابمان برگردد. با این پول برای یکی از دوستانمان هدیهای بدون مناسبت میخریم.

[imp content=”وقتی پولی را خرج میکنید که هنوز دریافت نکردهاید و شاید هرگز هم بهدست شما نرسد، دچار خطایی شدهاید که به آن حسابداری ذهنی میگوییم.”]

ماجرا میتواند از این هم بدتر شود. شما بهصورت تصادفی 10 هزار تومان ذخیره میکنید. در همان لحظه یک خرج 10 هزار تومانی را به حساب این ذخیره میزنید. بعد به خودتان میگویید این خرج الزامی بود و برای خود هنوز یک اعتبار 10 تومانی فرض میکنید. تا آخر روز ممکن است بیش از 10 بار، این ده هزار تومان اضافی را خرج کنید!

وقتی برای دریافت یک درصد بهره بانکی کمتر یک میلیون تومان شیرینی میدهید، وقتی به محض دریافت یک پاداش آن را برای خرجی غیرضروری (مثل یک شام لوکس) هزینه میکنید، وقتی پولی را خرج میکنید که هنوز دریافت نکردهاید و شاید هرگز هم بهدست شما نرسد، دچار خطایی شدهاید که به آن حسابداری ذهنی میگوییم.

2- این مغازه یا آن مغازه؟

در ساحل هستید و احساس تشنگی میکنید. یک بطری آبمعدنی هزار تومانی را سه هزار و پانصد تومان میفروشند. یک بطری آب میخرید. به هتل باز میگردید. یک بطری آبمعدنی خنک چهار هزار تومان است. یک بطری آب میخرید. در خیابان هستید. یک روزنامهفروشی آبمعدنی را 1500 تومان میفروشد. زیادی گران است. از خیرش میگذرید.

به حداکثر قیمتی که برای حاضرید برای یک کالا بپردازید «تمایل به پرداخت» یا Willingness To Pay میگویند. ریچارد تیلر نشان داد که WTP برای کالاهای کاملا مشابه در مغازههای متفاوت تغییر میکند. شاید شما هم تجربههایی شبیه به این داشته باشید:

- غذای 35 هزار تومانی معمولا برایتان گران است. در سفر همین غذا با همین قیمت، گزینه خوبی به نظر میرسد.

- از فروشگاه اپل گوشی خریدهاید. یک قاب اوریجینال 500 هزار تومانی آنقدرها هم بد نیست. اما در مغازهای که لوازم جانبی موبایل میفروشد، همین قاب با همین قیمت زیادی گران است.

- وقتی میخواهید 200 میلیون برای خرید ماشین بپردازید، پرداخت 20 میلیون اضافه برای مانیتور و دوربین عقب معقول است. اما اگر بخواهید خودتان روی ماشین مانیتور و دوربین عقب ببندید، 20 میلیون تومان خیلی زیاد به نظر میرسد.

برای یک بطری آبمعدنی چقدر حاضرید پول بدهید؟

این که ما برای یک کالای کاملا مشابه، تمایل به پرداخت متفاوت داریم، با درک بدون قضاوت از اعداد همخوانی ندارد.

3- ارزش تخفیف

تخفیف برای ما بیاندازه جذابیت دارد. فرض کنید دلتان نمیخواهد ماشین بخرید. اما در موقعیتی هستید که میتوانید ماشین 100میلیونی را ده میلیون تومان ارزانتر از قیمت بازار بخرید. وسوسهکننده نیست؟ قطعا این پیشنهاد وسوسهکننده است. اما چه میشد اگر قیمت این ماشین 90 میلیون تومان بود و تخفیفی وجود نداشت؟ احتمال خریدن این ماشین کمتر میشد!

در زندگی واقعی ما پول زیادی را برای خرید کالاهایی خرج میکنیم، که واقعا به آنها نیاز نداریم. اگر قیمت اولیه آنها با قیمتی که الان پیشنهاد شده یکی میبود، احتمالا آنها را انتخاب نمیکردیم. اما حالا یک پیشنهاد فوقالعاده وضعیت را عوض میکند.

نادر میخواهد یک ماشین بخرد. فروشنده قیمت 180 را پیشنهاد کرده و حاضر نیست یک ریال تخفیف بدهد. معامله شکل نمیگیرد. نادر یک ماشین دیگر میبینید که 200 میلیون قیمتگذاری شده. در نهایت فروشنده به قیمت 185 رضایت میدهد. نادر با خوشحالی ماشین را میخرد.

در حالت عادی باید کالا، نیاز ما و قیمتش اهمیت داشته باشد. اما در دنیای واقعی گاهی یک تخفیف جذاب تمام معادله را تغییر میدهد.

4- ارزان و مشکوک

بار دیگر خود را در موقعیت خرید خودرو تصور کنید. 5 ماشین پیش روی شما است که همگی تقریبا مشابه هستند. چهار گزینه به ترتیب 296، 285، 283 و 280 میلیون قیمتگذاری شدهاند. گزینه پنجم 210 میلیون است. قاعدتا باید گزینه پنجم جذابترین گزینه باشد. اما در واقعیت، مردم این گزینه را به سرعت کنار میزنند.

[note content=”به این پدیده، اثر لنگر میگویند. عدد 280 در ذهن شما لنگر میاندازد و هر عددی مثل 320 یا 210 به نظر مشکوک جلوه میکند. “]

با دیدن قیمت 210 میلیون تومانی، که 26% از میانگین پایینتر است، بهشدت مشکوک میشویم. احتمالا خریدارهای دیگر هم این قیمت را دیدهاند و اگر واقعا با همان ارزش، قیمت خوبی پیشنهاد شده بود، خودرو به سرعت فروش میرفت. چرا دیگران این پیشنهاد جذاب را نادیده میگیرند؟

شاید به دنبال ایراد گزینههای موجود برویم. هر چهار خودروی دیگر یک لکه رنگ دارند. این خودرو دو لکه. آیا یک لکه رنگ، به اندازه 76 میلیون تومان ارزش دارد؟ واقعا نه. اما باز هم این گزینه را انتخاب نمیکنید. چون میترسید که در زمان فروش، شما هم دچار مشکل شوید. نکند این ماشین بیشتر از 190 ارزش نداشته باشد؟

تمام این حرفها معقول به نظر میرسد. در نهایت گزینه 283میلیونی را (با اندکی تخفیف) میخرید. اما اگر قیمت گزینه پنجم در ابتدا 270 میبود، احتمالا این قدر تردید نمیکردید و بعید نبود که همین گزینه را بخرید. شما نمیپرسید که نکند ماشین 283میلیونی بیشتر از 210 میلیون ارزش نداشته باشد. چون قیمتش پیرامون لنگر قرار دارد.

نکته جالب دیگر هزینه تراکنش بیشتری است که برای گزینههای ارزان میپردازید. احتمالا در این مورد به کارشناس رنگ مراجعه کنید، از مکانیک مشاوره بگیرید و با پرداخت مبلغی اضافه امکان لغو معامله را برای خود بگذارید. شما میخواهید مطمئن شوید که ارزانی، بهخاطر رازی نیست که از آن بیخبر هستید.

5- نوسان بدتر از ضرر

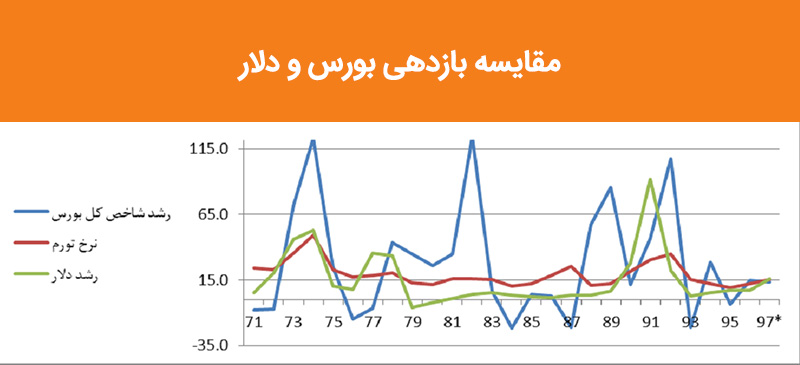

فرض کنید دو موقعیت سرمایهگذاری وجود دارد. مورد اول نوسان زیادی ندارد و مورد دوم خیلی متلاطم به نظر میرسد. اما بازدهی مورد دوم بیشتر از مورد اول است. برای مثال نوسانهای طلا خیلی کمتر از بورس است. اما بورس در نهایت بازدهی بهتری میدهد.

بیشتر مردم بورس را بهعنوان گزینه پرریسک در نظر میگیرند و سرمایهگذاری روی طلا را بهعنوان بهترین گزینه سرمایهگذاری تصور میکنند. حتی اگر مطمئن باشند که بازدهی بورس بیشتر است.

مشتق تغییرات شاخص کل بورس و قیمت دلار – سطح محصور بین نمودارها، بازدهی دو بازار را نشان میدهد.

نادر، یک اسکناس صد دلاری میخرد. او هر روز قیمت دلار را چک نمیکند. بعد از یک ماه متوجه میشود که 100 هزار تومان سود کرده. خوشحال میشود. او به همین اندازه سهم میخرد. دو روز اول بازار منفی است. او با 100 هزار تومان ضرر سهامش را میفروشد و از بازار خارج میشود. اگر سهمهایش را نگه میداشت بعد از یک ماه 200 هزار سود میکرد.

برای ما رنج ازدستدادن، خیلی بیشتر از لذت بهدستآوردن است. وقتی فرد هر لحظه نوسان قیمت را میبیند، اندکی پایینآمدن قیمت برایش ترسناک است. در موارد پرنوسان، فرد بیشتر با ترس ازدستدادن مواجه میشود تا با لذت بهدستآوردن. برای همین ما از بازارهای پرنوسان گریزان هستیم.

6- صد برابر نیست با صد

این بار ناصر (برادر نادر) میخواهد ماشین بخرد. ماشین مورد نظر او 150 میلیون و هشتصد هزار تومان قیمت دارد. اگر او به آنسوی شهر برود، میتواند همین ماشین را به قیمت 150 میلیون و 700 هزار بخرد. او از همان نمایشگاه نزدیک خانهشان خرید میکند.

حالا او میخواهد برای ماشین جدید روکش صندلی بخرد. این روکش کنار خانهشان 400 هزار تومان است. اگر به بازار برود میتواند این روکش را 300 هزار تومان بخرد. او برای خرید روکش به بازار میرود.

[imp content=”روی کاغذ باید تمام 5 هزار تومانیهای دنیا برایتان مثل هم باشند.”]

شاید شما هم موقع سفارشدادن غذا، گزینه 25 هزار تومانی را به یک انتخاب 30 هزار تومانی ترجیح بدهید. اما خیلی بعید است که موقع خرید خودرو، 5 هزار تومان روی تصمیم شما اثر بگذارد. در حالی که اگر ماشین را 5 هزار تومان ارزانتر بخرید، میتوانید همین پول را برای خرید غذای بهتر بگذارید.

روی کاغذ باید تمام 5 هزار تومانیهای دنیا برایتان مثل هم باشند. چه ۵ هزار تومان پول کمتری که موقع خرید خانه پرداخت میکنید و چه 5 هزار تومان بیشتری که برای یک جفت جوراب میپردازید. اما ذهن ما بهطرز شگفتآوری بین این دو تمایز قائل میشود: شما هرگز یک جوراب 100 هزار تومانی نمیخرید، اما موقع خرید خانه بهسادگی به شاگرد مغازه 100 هزار تومان انعام میدهید، در حالی که جوراب برای شما اضافه رفاه بیشتری دارد.

7- پول دو تا ناهار

یک خطای ذهنی که روی الگوی خرجکردن ما اثر میگذارد، قیمت نسبی است. در این خطای ذهنی شما ارزش یک کالا را با کالایی مشابه مقایسه میکنید و بعد در مورد ارزندهبودن آن تصمیم میگیرید.

مثلا میخواهید برای همسر خود هدیه بخرید. یک شال 150 هزار تومان قیمت دارد. به نظرتان گران میآید. اما دوستتان میگوید «اگر بخواهید با هم شام بخورید، همین حدود تمام میشود. 150 هزار تومان گران نیست.»

این استدلال که یک دوچرخه همقیمت ساعت است، دوچرخه را ارزنده نمیکند.

مشکل کجا است؟ ارزندگی یک کالا از مقایسه مطلوبیت اقتصادی آن با قیمتش به دست میآید. شاید یک شام 150 هزارتومانی برای شما ارزنده باشد. معنی این حرف این نیست که تمام کالاهای 150 هزار تومانی دیگر هم ارزنده هستند.

برعکس این موضوع هم پیش میآید. یک نفر به شما میگوید پرداخت دو میلیون تومان برای این عطر ارزش ندارد. او استدلال میکند که با این پول میشود یک ساعت هوشمند زیبا خرید. درست است که هر دو کالا هم قیمت هستند. اما ارزندگی ساعت هوشمند، به معنای بیارزشبودن عطر نیست.

8- خرجکردن و چرک کف دست

برای بسیاری از ما، این که هر روز یک مبلغ کوچک بپردازیم، از پرداخت یکباره مبلغی بزرگ سادهتر است. در حالی که بهخاطر تبعیض قیمت، هزینه تمامشده خریدهای کوچک معمولا بیشتر است.

- ترجیح میدهیم هر دو ماه مایع ظرفشویی یک لیتری ده تومانی بخریم، تا یک مایع چهار لیتری 30 تومانی برای هشت ماه.

- پرداخت روزانه 1000 تومان برای استفاده از اینترنت، راحتتر است تا پرداخت 300 هزار تومان برای اشتراک یکساله.

- یک خرید 2 میلیون تومانی را مدام به تعویق میاندازیم، درحالی که در همین مدت چندین خرید بیاهمیت کوچک میکنیم که جمع آن از 2 میلیون بیشتر است.

- یک عطر ششصد هزار تومانی گران به نظر میرسد، پرداخت روزانه 2 هزار تومان برای خوشبو بودن گران نیست.

یک جایزه ده میلیون تومانی برنده میشوید. راحتترین راه برای خرجکردن این پول، خریدن یک گوشی 10 میلیونی نیست. بلکه با خرید 100 کالای بهدردنخور 100 هزار تومانی خیلی سادهتر میتوانید پول خرج کنید. به خودتان میآیید و میبینید پول تمام شده و یادتان نمیآید با آن چه کار کردهاید.

این خطای ذهنی از مهمترین دلایل مشکلات مالی آدمها است. آنها کالاهای ضروری خود را نمیخرند، اما مقدار زیادی خرجهای غیرضروری کوچک دارند که تمام درآمدشان را از بین میبرد.

9- بگذار تمام شود

به پولی که دیگر خرج شده و هیچ راهی برای احیای آن وجود ندارد، هزینه هدررفته یا sunk cost میگویند. مثلا وقتی برای پرکردن باک بنزین خود 50 هزار تومان میدهید، دیگر راهی وجود ندارد که بنزین را پس بدهید و پول خود را بگیرید.

شما میخواهید به یک سفر بروید. هتل گرفتهاید و پولش را هم پرداخت کردهاید. (یک میلیون تومان). همچنین قرار است سه میلیون دیگر برای گردش و تفریح خرج کنید. بعد از رزرو هتل متوجه میشوید که قرار است هوا بسیار سرد و بارانی باشد. عملا نمیتوانید از تعطیلات خود لذت ببرید.

- میتوانید به مسافرت بروید، در هتل بمانید و جای خاصی را نبینید.

- میتوانید از خیر پول هتل بگذرید، با سه میلیون بودجه باقیمانده در یک شهر دیگر که هوای بهتری دارد اتاق بگیرید، و با کمی صرفهجویی از هوای خوب لذت ببرید.

پولی که برای رزرو هتل پرداخت کردهاید، هزینه هدررفته است. اگر بگویید «حالا که پول هتل را دادهایم، بیا برویم و ببینیم چه میشود» مرتکب «مغالطه هزینه هدررفته» شدهاید. در مواردی ممکن است افراد تنها به این دلیل که «دیگر باک را پر بنزین کردهاند» به سفری بروند که خیلی دوستش ندارند و پول خیلی بیشتری را هدر بدهند.

وقتی میگوییم «تا اینجا را پرداخت کردهام، بگذار تمام شود» دچار همین مغالطه میشویم. خرجی که دیگر انجام شده، نباید مبنای تصمیمگیری برای خرج بعدی شود. اگر یک تصمیم اشتباه است، مستقل از هزینههایی که تا امروز پرداختهایم، باید جلوی تصمیم اشتباه را بگیریم.

یک مثال دیگر پولی است که تهیهکننده برای خرید فیلمنامه میپردازد. او بعد از پرداخت 100 میلیون تومان متوجه میشود که فیلمنامه آنقدرها هم خوب نیست. اما برای این که این 100 میلیون هدر نرود، 10 میلیارد دیگر خرج میکند و یک فیلم بد میسازد!

هزینه هدر رفته همیشه پول نیست. شاید برای یک تصمیم اشتباه، وقت یا انرژی زیادی گذاشته باشید. مقدار وقتی که هدررفته، تصمیم اشتباه را به یک تصمیم درست تبدیل نمیکند.

10- اثر ثروت

یکی از بدترین خطاهای ذهنی در الگوی مخارج افراد، بهخاطر اثر ثروت ایجاد میشود. مثلا تصور کنید ناصر هر روز 20 هزار تومان ناهار میخورد و بهجای خوردن قهوه در کافه، ترجیح میدهد خودش در خانه چای درست کند.

او زمینی در شمال دارد که فکر میکند حدود 30 میلیون قیمت دارد. متوجه میشود که قیمت زمین بالا رفته و حالا همین زمین را 600 میلیون میخرند. ناصر از امروز غذای 30 هزار تومانی میخورد و در کافه کنار قهوه خود چیزکیک سفارش میدهد. هر چه باشد حالا دیگر پولدار شده است!

[imp content=”حتی توهم این که وضع مالی افراد عوض شده، الگوی خرجکردنشان را تغییر میدهد.”]

شاید این ثروت توهم باشد. شاید خبری که به او دادهاند کذب است. اما حتی توهم این که وضع مالی افراد عوض شده، الگوی خرج کردنشان را تغییر میدهد. کسی که امروز در بورس سود کرده، برای تولد دوستش کادوی گرانتری میخرد.

در مواردی اوضاع بدتر از این حرفها است. به فردی خبر میدهند که شاید در آینده کاری به او پیشنهاد شود که درآمدش دوبرابر شود. هنوز هیچچیز معلوم نیست. حتی صاحبکار هم گفته که فعلا روی چیزی حساب باز نکن. اما با شنیدن این خبر الگوی خرجکردن فرد عوض میشود.

چطور از خطاهای ذهنی در خرجکردن جلوگیری کنیم؟

اگر مخارج شما بیش از درآمدتان باشد، امکان پسانداز نخواهید داشت و وضع مالی شما بدتر میشود. زندگی همه ما پر است از مخارج بیفایده کوچک.

در همین نوشته کوتاه با ده مورد از این هزینههای بیفایده آشنا شدیم. اگر این هزینهها را کنترل کنید، رفاه شما کم نمیشود. هنوز همان بطری آبمعدنی را میخرید، اما با قیمت بهتر و به همان اندازه که نیاز دارید.

توصیه مرسوم این است که بهجای کمکردن هزینهها، سعی کنید درآمد خود را افزایش بدهید. با این وجود با بازنگری در الگوی مخارج، بدون کاهش رفاه و سطح زندگی قادر خواهید بود درآمد خود را به شکل بهتری به نیازهای خود تخصیص بدهید.

مقاله عالی و مفیدی بود بی نهایت ممنون

بدون اغراق میتونم بگم بهترین مقاله ای بوده که تا الان خوندم… فوق العاده بود

سلام

سپاس مثل همیشه عالی….در مورد مطلب شماره دو پاردوکس ارزش هم در این مورد صدق میکنه

ممنون مفید بود

واقعا جالب بود، به شخصه خودم چند موردش رو با اینکه میدونم ولی همچنان تَکرار میکنم